2018年新能源汽车补贴退坡政策点评:补贴落地 反弹可期

事件2018 年 2 月 13 日,财政部等四部委联合发布《关于调整完善新能源汽车推广应用财政补贴政策的通知》 (以下简称《通知》或正式稿

2018 年产销展望: 低续航里程乘用车过渡期内抢装有望延续

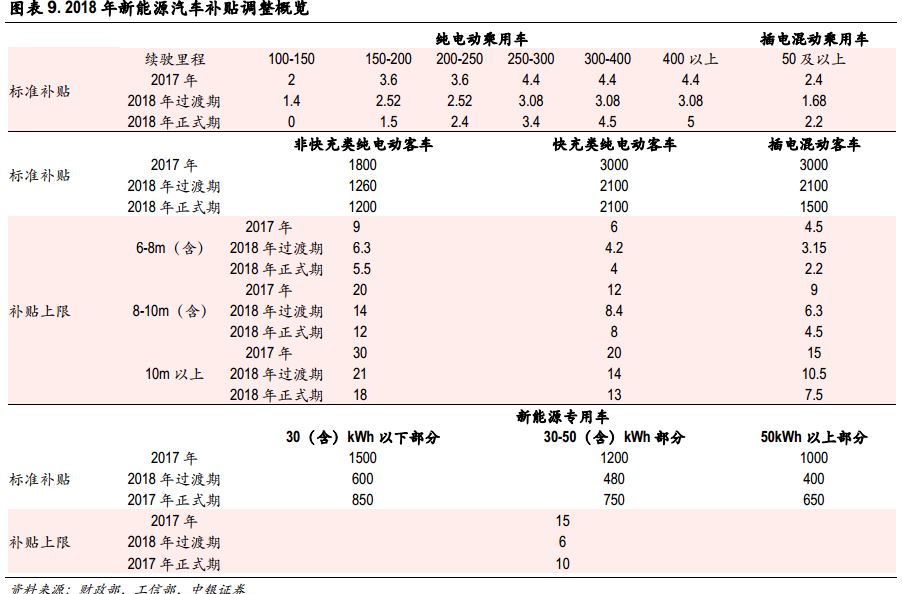

一方面, 补贴政策对于续航里程和技术指标要求提高,预计新标准执行之后,低续航里程乘用车产销增速将出现下滑,而高续航里程的车型产销将会增长。另一方面,由于过渡期内 100-200 公里的新能源乘用车补贴标准远高于过渡期后的正常补贴, 而纯电动客车过渡期补贴标准和过渡期后补贴标准差别不大, 插混客车过渡期标准补贴明显高于过渡期后, 部分客车车型过渡期内最高补贴高于过渡期后最高补贴, 纯电动专用车过渡期补贴反而低于过渡期后补贴; 因此低续航里程乘用车将成为过渡期内抢装主力, 高增长确定无疑,部分客车车型或出现抢装行情。 2018 年下半年(过渡期结束之后), 考虑到高续航乘用车的较高补贴, 我们预计高续航车型将接力低续航车型,成为乘用车销量快速增长的来源。

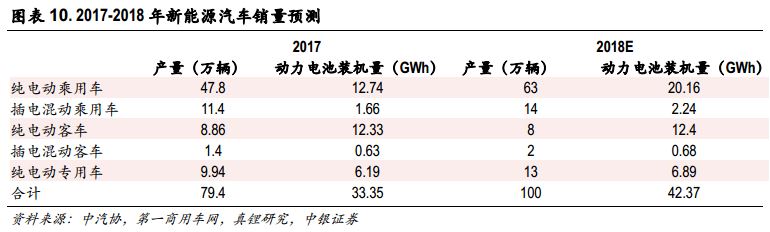

我们预计 2018 年新能源乘用车全年产量 77 万辆,同比增长 30.07%,对应动力电池装机量 22.4GWh,同比增长 55.56%;新能源客车预计有所恢复,但是难以回到 2016 年的高峰水平,预计 2018 年全年产量 10 万辆,对应动力电池装机量 13.3GWh, 与 2017 年基本持平;纯电动专用车实现稳步增长,预计2018 年全年 13 万辆,同比增长 30.78%,对应动力电池装机量 7.41GWh,同比增长 19.71%。综合而言,我们预计 2018 年全年新能源汽车产量 100 万辆,对应动力电池装机量 42.37GWh,同比增长 26.29%。

技术进步是主旋律,高镍三元有望加快导入

此次补贴调整对于电池系统能量密度提出了更高的要求。乘用车补贴门槛由 90Wh/kg 上调到105Wh/kg,最高补贴系数要求由 120Wh/kg 调整到 160Wh/kg;纯电动客车能量密度门槛也由 85Wh/kg 上调到 115Wh/kg, 最高倍数补贴门槛由 115Wh/kg 大幅上调到 135Wh/kg;纯电动专用车补贴门槛也由90Wh/kg 提高到 115Wh/kg。磷酸铁锂电池的能量密度瓶颈很明显,三元电池在能量密度方面的优势凸显。技术进步是行业的主旋律,三元渗透率将进一步提升,而高镍三元的导入也将提速。此外,与高镍三元相配套的高比容量的硅碳负极和湿法涂覆隔膜渗透率也将加速提升。

产业链洗牌加速,行业格局有望优化

补贴退坡将加速新能源整车行业洗牌。 一方面,技术实力弱、生产规模小的车企成本较高,补贴大幅退坡之后难以维持较低的价格,在激烈的市场竞争中必然处于劣势地位,而龙头企业可以凭借技术和规模优势降低成本,并凭借雄厚的资金实力度过行业整合期,在洗牌中胜出。另一方面,目前补贴呈现出向龙头企业集中的趋势, 《关于 2016 年度新能源汽车推广应用补助资金(第二批)初步审核情况的公示》 涉及 70 家企业共 491 款车型,补助资金 167.64 亿元; 其中,宇通客车、中通客车、安凯客车获得补贴分别为 58.53 亿元、 22.95 亿元、 8.48 亿元, 三家公司合计补贴资金占补贴总金额的53.66%,我们预计补贴向龙头集中的趋势将进一步加速。

补贴退坡亦将加快动力电池行业格局重塑。 动力电池成本占整车成本约 50%,因此补贴退坡的压力

将直接传导到动力电池企业;整车企业处于相对强势的地位,将倒逼动力电池企业降价。 2017 年底,国内动力电池价格约为 1.5-1.6 元/Wh,同比下降 25%-30%。动力电池企业只有通过扩大生产规模、提高产品良率、降低上游原材料采购成本,方能实现成本的快速下降;同时补贴政策对于电池能量密度提出了更高的要求,在降本与提效的双重要求下,龙头企业的竞争力将进一步提升,中小企业将被迫退出。据真锂研究统计, 2016 年全行业共有 109 家动力电池企业形成有效的装机供应, 而 2017年 1-10 月共计 76 家,全年预计 80 家, 动力电池行业洗牌已经全面启动。动力电池企业整合加速将带动上游四大材料集中度的提高和格局的优化,“龙头配龙头”是大势所趋;新能源汽车全产业链整合都将全面加速。

投资建议: 持续反弹可期, 优选龙头标的

短期看, 新能源汽车板块此前已对补贴退坡预期做出了充分反应; 此次政策正式出台有利于降低行业发展不确定性, 且过渡期设定等方案使得全年产销有望更加平稳,整体政策略超市场预期。此外,从 2018 年第 1 批车型目录来看,车企有序应对补贴调整,有望降低补贴下行带来的盈利压力。因此,我们看好新能源汽车板块近期反弹的持续性。 中长期看, 新能源乘用车“双积分”长效机制建立,叠加海外巨头事件催化,我们中长期看好产业链上游资源巨头与中游龙头的投资机会。

建议关注上游资源钴锂标的华友钴业、寒锐钴业、道氏技术、赣锋锂业、天齐锂业等, 同时建议关注中游龙头天赐材料、 杉杉股份、 新宙邦、 格林美、 璞泰来、当升科技、星源材质、 创新股份、国轩高科、亿纬锂能等。

风险提示

新能源汽车政策不达预期;产能过剩引发价格竞争超预期。

责任编辑:lixin

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网

-

新基建助推 数据中心建设将迎爆发期

2020-06-16数据中心,能源互联网,电力新基建 -

泛在电力物联网建设下看电网企业数据变现之路

2019-11-12泛在电力物联网 -

泛在电力物联网建设典型实践案例

2019-10-15泛在电力物联网案例

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

能源革命和电改政策红利将长期助力储能行业发展

-

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网 -

5G新基建助力智能电网发展

2020-06-125G,智能电网,配电网 -

从智能电网到智能城市