锂深度:碳酸锂涨价 重新审视供需格局

1.碳酸锂涨价,重新审视供需格局

锂盐价格全面上涨

据百川资讯,2月23日四川电池级碳酸锂价格上涨5000元至16.5万元/吨,涨幅3.13%;江苏电池级碳酸锂上涨10000元至17万元/吨,涨幅6.25%;氢氧化锂上涨3000元至15.3万元/吨,涨幅2%。锂盐价格全面上涨,一方面可能因为补贴政策落地,同时新能源汽车及动力电池进入消费旺季,另一方面或可反映锂矿及锂盐供给端产能释放缓慢。

碳酸锂市场维持紧平衡格局,高端产品结构性短缺

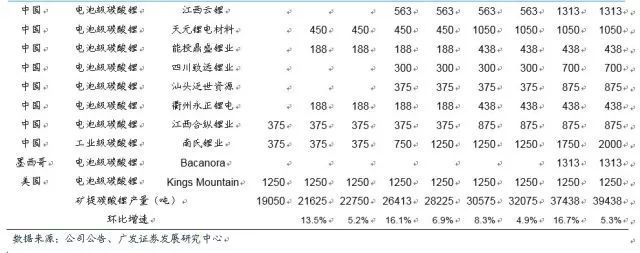

补贴政策落地,新能源汽车进入消费旺季,动力电池对高端锂盐产品的需求将继续保持高增长;而供给端(盐湖提锂、云母提锂等)新增产能释放因工艺技术、产品质量、可靠稳定性等因素存在不确定性。从表内数据看,18年全球及国内碳酸锂市场维持紧平衡格局,而实际中持续稳定、优质可靠的高端电池级锂盐产品则可能出现结构性短缺。

2.锂矿及锂盐规划产能富足,实际投产放量有限

矿石提锂放量速度快于盐湖提锂

全球碳酸锂产能正逐步释放,我们预计到2019年碳酸锂产量为38.37万吨,2016-2019年CAGR为26.49%,其中矿石提锂产能释放速度(16-19年CAGR为37.78%)显着快于盐湖提锂(16-19年CAGR为18.32%)

盐湖:产量爬坡较慢,国内增量有限

通过分析国内外两个具有代表性的盐湖项目,发现盐湖提锂产量爬坡较为缓慢。因此在预测盐湖提锂新建项目产量时,考虑环保标准、建设周期和客户认证等关键因素,我们假设正式投产后第1年产能利用率为10%,第2年产能利用率为50%,第3年产能利用率为80%。

我国盐湖先天不足(镁锂比高,锂浓度低),目前产能主要为工业级,短期难以对电池级市场造成冲击。国内盐湖多处于自然条件恶劣地区,受天气、能源、交通等因素影响,盐湖实际产量不确定性高,同时新增产能释放也受到工艺技术、产品质量、可靠稳定性等因素存在不确定性。目前中国约占全球盐湖提锂产量的10%,预计该占比将长期维持低位。近期多家公司陆续公告已在盐湖中成功提取碳酸锂,但多为试验性项目,尚不具备大规模生产的能力,视觉冲击远超对供给端的实际扰动。

矿山:矿石资源放量在即

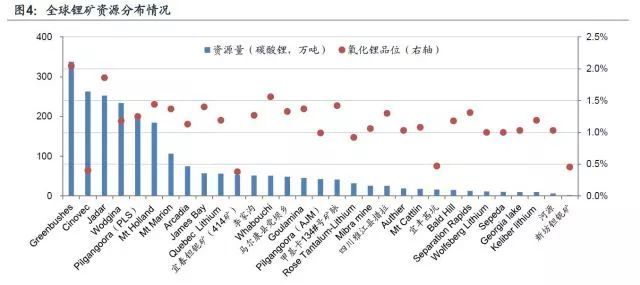

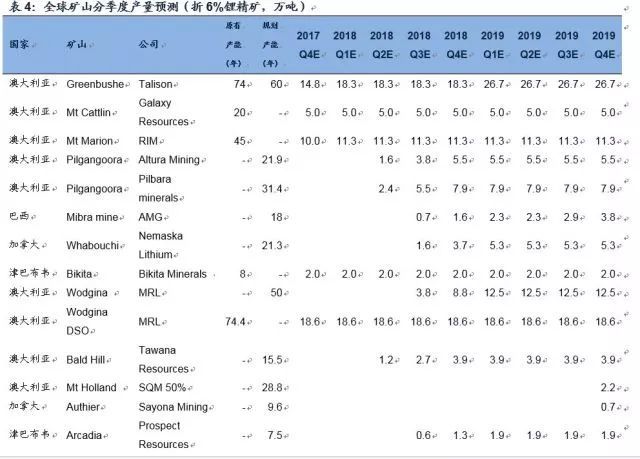

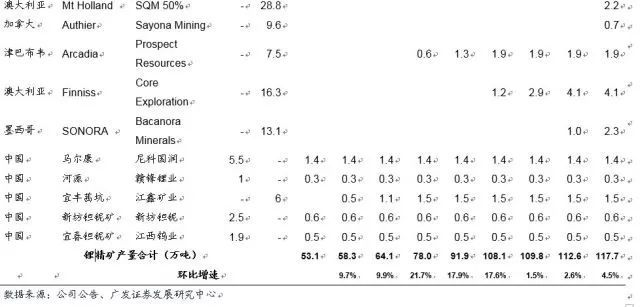

锂矿矿山开发以澳大利亚为主,加拿大等国也在积极开发矿石锂资源。国内甘孜州和阿坝州锂辉石资源储量大,宜春地区是锂云母的主要生产基地。全球目前在产的储量最大、品位最高的锂辉石矿为泰利森的Greenbushes。

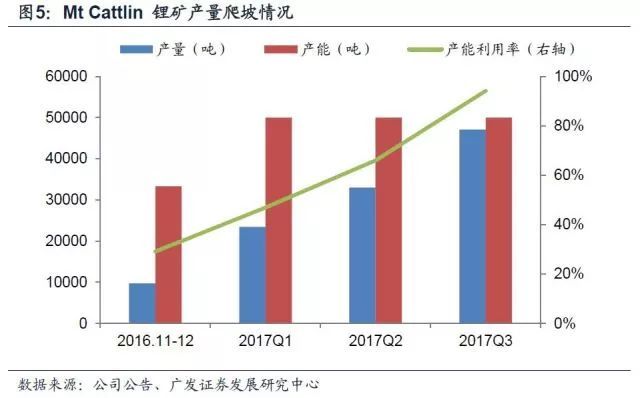

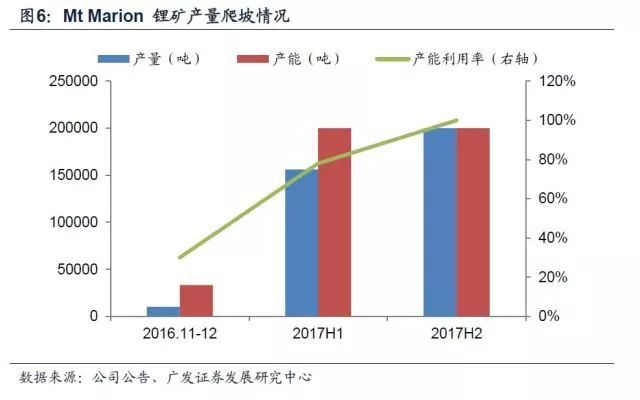

通过分析16年底最新投产的两个澳矿 Mt Cattlin和Mt Marion,我们发现,相较于盐湖,矿山矿石产量爬坡较快,投产内前3个季度的产能利用率分别约为30%、70%、100%。我们将上述经验规律作为测算矿山矿石产量的关键假设。

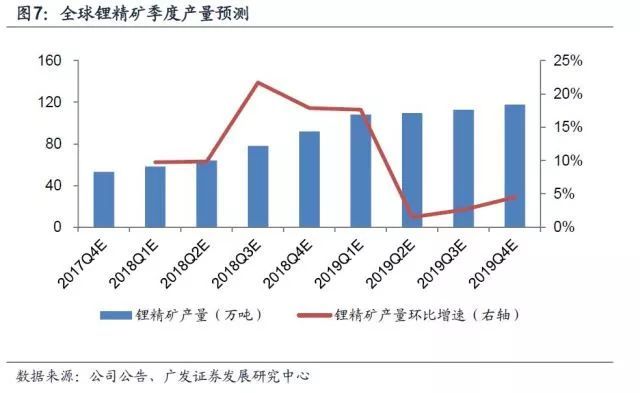

预计2018年Q3起,连续3个季度矿山产量将保持两位数环比增长。其中,DSO(原矿)或将冲击市场,Mineral Resources 旗下的 Wodgina 作为全球首家出售锂原矿的厂家,预计其18年产量份额接近泰利森旗下的Greenbush。目前该模式已具备一定的示范效应,例如国内企业雅化集团已公告认购Core公司的DSO产品。

锂盐加工:矿石提锂产量温和释放

17年全球锂精矿产量超过当年全球矿石提碳酸锂(含氢氧化锂)产能,未来锂精矿或由短缺转变为过剩;矿石资源放量较快,但锂盐加工产能释放温和,其上下游可能出现产能错配。

受矿脉成因、资源品位、杂质组分及工艺技术路径选择、采选和冶炼成本、环保标准执行力度、行政许可审批、建设周期、客户认证等关键因素影响,矿石提锂实际投产放量的不确定性也比较大。根据天齐锂业公告,以矿石为原料的生产线试生产及产能爬坡期通常在6个月以上,一般矿石试车之后8–10个月内达到全部设计产能的80%,24个月达到完全的产能。因此,我们估计在资源充足的情况下,龙头企业锂盐项目投产后第一年产能利用率为30%,第二年为70%,第三年为90%。考虑到客户认证,上游资源获取等因素,我们假设其他企业锂盐项目投产后第一年产能利用率为15%,第二年为35%,第三年为45%。

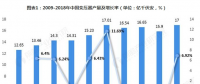

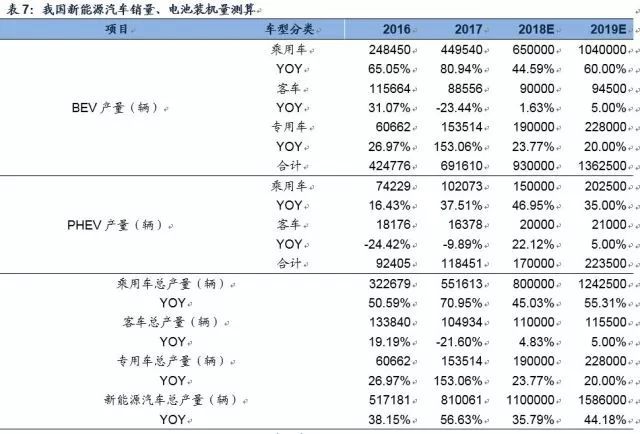

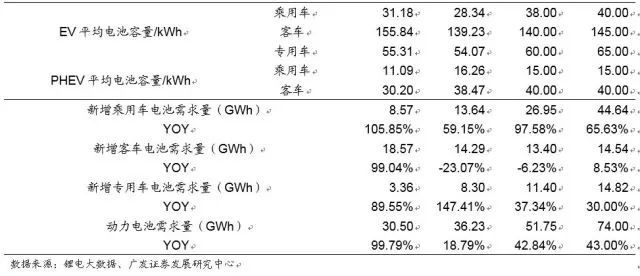

3.补贴政策落地,新能源汽车逐渐进入消费旺季

补贴政策落地后行业不确定性消除,同时新版政策引导动力电池向高续航里程、高能量密度等方向发展,有效促进高端电池级锂盐产品需求。2018年1月新能源汽车产销量和动力电池装机量仍保持高增长,当月新能源汽车产销量分别为4.06、3.85万辆,同比增长460%与430%(中汽协);新能源汽车电池装机量为1.27 Gwh,同比增幅高达1055%(动力电池应用分会)。未来随着新能源汽车逐渐进入消费旺季,电池级碳酸锂需求将会随之增加。

据相关研究机构统计,2017年Q4国内锂电池抢装行情明显,12月当月装机量高达11.79GWh,同比增长43%,17年当年产锂电池库存已回落至正常水平,随着新能源汽车步入消费旺季,预计电池厂商将逐步提高产量,带动碳酸锂需求。

全球碳酸锂需求将快速增长,我们预计到2019年碳酸锂需求将达到30.3万吨,2016-2019年CAGR为16.80%,其中动力电池碳酸锂需求增速最快,16-19年CAGR为39.99%。

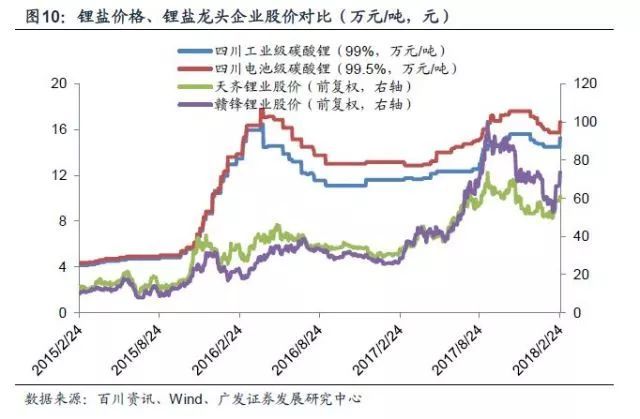

4.重点关注锂资源龙头天齐锂业和赣锋锂业

自17年2月末起,天齐锂业、赣锋锂业股价开始上涨,最高涨幅达分别达126%(截止17年9月11日)、249%(截止17年9月11日),期间电池级碳酸锂价格最高上涨37%(百川资讯);9月中旬起,天齐锂业与赣锋锂业股价开始回调,最大跌幅分别达33%(截止于18年2月6日)、47%(截止于18年2月7日),而电池级碳酸锂价格回调8.3%。

天齐锂业:锂盐技改提产,资源放量在即

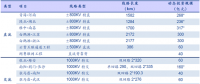

资源:据公司公告,公司旗下的Greenbush锂矿储量达500万吨(折碳酸锂),品位2.4%,为全球最高,该矿现有产能74万吨/年,2017年1-9月的产销量约为45万吨。60万吨/年化学级锂精矿扩产项目预计2019年一季度将实现全部投产,建成后总能达到134万吨/年。

锂盐:据公司公告,射洪基地17年技改后拥有年产1.5万吨电池级碳酸锂、0.5万吨电池级氢氧化锂产能;张家港基地17年技改后拥有年产1.8万吨电池级碳酸锂产能;澳洲一期2.4万吨电池级氢氧化锂将于18年底竣工,二期2.4万吨电池级氢氧化锂将于19年底竣工;遂宁2万吨电池级碳酸锂预计将于2019年底竣工,预计到2020年,公司将拥有年产5.3万吨电池级碳酸锂及5.3万吨电池级氢氧化锂产能。

赣锋锂业:锂盐产能18年放量

资源:据公司公告,锂矿方面,Mt Marion 锂矿17、18年分别为公司提供30、40万吨锂精矿,矿石全部自给,不会对外销售;Pilbara 锂矿计划于18年下半年投产;此外河源矿区年产约1万吨锂精矿。盐湖方面,公司考虑18年在Mariana卤水矿投入更多资金从而进行前期准备工作。

锂盐:据公司公告,公司原有年产0.8万吨卤水提碳酸锂产能,目前该条产线原料已改为工业级碳酸锂;万吨锂盐厂拥有年产1.5万吨矿提碳酸锂产能及年产1.2万吨矿提氢氧化锂产能;宁都年产1.75万吨矿提碳酸锂产能将于2018年4季度投产,马洪年产2万吨矿提氢氧化锂产能将于2018年春节后投产,公司会考虑先做成1.5万吨碳酸锂产能。

风险提示

新能源汽车补贴政策影响力超预期;新能源汽车产销量不及预期;锂辉石、盐湖提锂、锂盐产能释放超预期;锂价格大幅波动;产能利用率基于历史经验及独立假设,与实际投产情况有偏差。

责任编辑:继电保护

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网

-

新基建助推 数据中心建设将迎爆发期

2020-06-16数据中心,能源互联网,电力新基建 -

泛在电力物联网建设下看电网企业数据变现之路

2019-11-12泛在电力物联网 -

泛在电力物联网建设典型实践案例

2019-10-15泛在电力物联网案例

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

能源革命和电改政策红利将长期助力储能行业发展

-

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网 -

5G新基建助力智能电网发展

2020-06-125G,智能电网,配电网 -

从智能电网到智能城市