全球锂电产业格局分析:中国发展迅猛

谈及当今全球锂电产业的基本格局,大家首先想到的是中日韩三足鼎立的战略局面。至于这个基本战略格局是如何形成的,以及全球锂电基础研究最强的美国缘何锂电产业始终没有发展起来,诸如此类的问题很多读者就不甚清楚了。而国际锂电产业格局的发展趋势,则是很多锂电同仁们关心的问题。今天小编就给大家整理了中日韩三国的锂电发展现状。

中国锂电池行业发展迅猛 迎来全球性竞争机会

2015年之前我国锂电池市场主要以消费型锂电池为主,并占据绝对主导地位。2015年开始,我国锂电池产业结构出现显著变化,动力型锂电池需求迅猛增长,2016年动力型锂电池市场占比达到52%,首次突破50%并超过消费型锂电池,而2015年仅为47%;消费型锂离子电池市场占比持续下滑,2016年约为42%,2014年和2015年这一占比还分别为83%和48%;储能型锂电池在光伏分布式应用和移动通信基站储能电池领域的应用不断扩大,2016年占比达到6%。

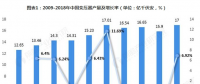

在动力锂电池的带动下,2016年我国锂电池产量再次呈现高速增长态势。根据国家统计局数据显示,2016年我国锂电池累计产量达到78.4亿只,同比增长40%,增速创下2010年以来的新高。2016年我国锂电池产业规模达到1280亿元,首次突破1000亿元,同比增长30%,继续保持了高速增长态势。2016年我国占全球锂电池产业的比例达到40%,较2015年提升了5%。

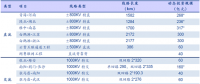

在新能源汽车产销两旺带动下,从2015年下半年开始我国锂离子动力电池产能就进入“大跃进”,大量社会资本相继涌入。据不完全统计,2016年我国相关企业建成的锂离子动力电池产能达到100-130GWh/a,到2017年我国动力电池产能接近200GWh/年,动力电池产能的快速增长,将大幅拉动上游锂电材料产业规模,各大关键材料需求量将大幅提升。

目前我国的锂电材料企业正在不断涌入国际一线,部分材料企业已成为全球龙头之一。从长期来看,新能源汽车将成为我国未来几年的重要产业,我国材料企业有望凭借国内巨大的市场空间,加快发展速度,迎来全球性竞争机会。

日本锂电产业的没落之路

Nissan出售AESC股份的举措,则标志着日本动力电池产业已经彻底丧失了性价比。日本的高端锂电战略已经跟当前全球锂电产业发展阶段格格不入。

全球第一块锂离子电池是日本SONY公司于1991年首先量产的,这也奠定了日本在全球锂电产业界的霸主地位。照理说,美国是全球锂电基础研究的先锋,几乎所有电极材料都是美国人首先报道或者发明的,但为什么美国没能首先量产锂离子电池,并且至今美国锂电产业乏善可陈呢?

其实,类似美国“为他人做嫁衣裳”的例子不仅仅在锂电产业,在其它领域也有很多类似的案例。笔者想说的是,美国人有创新精神,有率先产业化的冲劲和成功,但缺乏精雕细凿将产业完美化的耐心。而锂电产业恰恰就是这样一个典型例子。

锂电产业自从1991年在日本诞生起,一直到2005年在这15年的时间里都可以称得上是一个高科技行业(广义意义上的高科技而非狭义),日本企业也因为对技术和市场的垄断而获取了高额利润。2000年以后随着锂电技术向中韩扩散,低端市场逐渐被中韩蚕食,但是这个时期对锂电产业日本影响并不大。

而到了2005年以后,中端市场也逐渐被韩国侵占,日本锂电产业的整体利润快速下滑,导致很多企业相继出现了经营困难。为了应对这种局面,一方面日本材料和电池企业纷纷到中国投资设厂向中国转移低端产能,希望能够降低运营成本。

另一方面日本锂电界则进行了数次企业并购和重组,电池企业数量减小到了五六家左右。但总体而言成效甚微,日本锂电产业近几年颓势越发明显,而且呈现不可逆转之趋势。在笔者个人认为,这主要因为下面几个原因:

1)日本企业经营风格普遍保守。为了降低企业制造成本,日本锂电企业在华设厂普遍比韩国要早,而且在材料和电芯两方面都有涉及。如三菱化学(MCC)、旭硝子清美化学(AGC Seimi Chemical)、宇部兴产(UBE)、三井化学(Mitsui Chem.)、JFE化学、日立化成(Hitachi Chem.),SONY 和 松下等等。

但是,如果我们仔细分析这些日本锂电企业的案例就会发现它们的经营方式普遍保守,比如负极企业只把后端工序放在中国,说白了仅仅为了获取中国廉价石墨资源而提防技术流入中国。正极企业也仅仅只是转移一些低端技术和产能而不涉及高端产品和工艺,电芯厂普遍只生产中低端大路货。

日本锂电界认为只有这样才不会造成技术外泄,极端的例子就是日本电池制造设备企业方面从未在华设厂。与此同时,在中国布局的日本企业本土化不够,与国内企业及产业链缺乏深度交流,导致他们的产品定位和价格一般都比较高,只能满足部分高端需求,而在中低端市场并不受青睐。

在笔者个人看来,这些相对保守的措施并不能有效降低日本企业的运营成本。以日本人普遍保守的心态加上日益恶化且不可逆转的中日关系,笔者对日本锂电产业在中国的发展前景并不看好,就连ATL也急于成立CATL与日资背景划清界限。

2)日本是个很封闭的岛国社会,有些经营模式、营销理念和和思维方式外人很难理解。比如,日本电池厂绝对优先采购本国企业生产的原材料,即使性价比远不如其它国家的同类产品,这就跟Samsung SDI 和LG的全球化原材料采购策略形成了鲜明的对比。

这也使得外国原材料企业在日本很难生存,同时日本电池企业自己也无法有效降低成本。另外,由于日本商业流通环节普遍比欧美和中韩多,这就在相当程度上增加了运营成本。这些问题都涉及到日本的传统文化,几乎是不可能改变的,虽然在外人看来不可思议。

3)由于历史的原因,日本锂电界一向将欧美市场奉为神明,而对庞大的中国市场并不太上心。近几年中国国内电动汽车市场日益火爆,与韩国锂电企业在中国市场积极进取形成鲜明对比的是,几家日本主流动力电池企业至今并未在中国进行战略性布局,仅仅只有松下在2016年投资500亿日元(27亿人民币)在大连开建动力电池厂(预计2017年建成),而韩国Samsung SDI 和LG 早在2015就已经投产,足可见日本企业对华心态之奇怪。

在日本锂电产业苟延残喘的当下,恐怕只有庞大的中国市场才有可能延缓日本锂电产业的衰亡周期。令笔者感到匪夷所思的是,日本锂电界对中国市场一直采取漠视的态度,实际上是日本人自己把自己排挤出了中国这个全球最大的锂电市场,这其实是 no zuo no die最经典的诠释。

实事求是而言,日本锂电企业的优势在于技术领先,这是中韩在短期内难以赶超的。所以对日本企业而言,要想维持生存和发展,就只能通过持续不断的技术创新走在韩国企业的前面,在每一项具体技术扩散(被山寨)之前就赚取到足够的利润,然后才有资本与韩国企业打价格战。

但是,现实情况则相当的残酷,正如笔者在前面两个章节里分析过的,中韩要赶超锂电老大日本,根本就不需要在技术创新上超越日本。只要中韩通过山寨 + 低水平重复建设,让日本或者欧美公司创新出的技术或者产品收不回创新的成本就足够了。这样日本企业就没有继续创新下去的动力了,创新速度越来越慢而最后被中韩赶上。

正如笔者分析过的,目前锂电技术正处在一个技术发展缓慢甚至相对停滞的时期。正是因为处在这个比较特殊的时期,面对中韩锂电产业的高速发展,日本锂电产业在2010年以后形势更加艰难,最终导致了2016年SONY被迫出售自己的锂电业务。

虽然过去几年由于国际电动汽车市场缓慢启动,尤其是Tesla的强劲需求,在一定程度上缓解了日本锂电企业的经营困境,但笔者对日本锂电产业的长期发展前景仍然持悲观态度。因为当今的锂电产业已经步入成熟期,到了成本为王依靠性价比取胜的时代,日本的高端路线在中韩的挤压下必定更加艰难。关于成本问题对锂电产业的影响,笔者在第三章已经进行了详细论述。

2015年,松下宣布关闭北京锂电池工厂而退数码电池市场,这意味着日本锂电产业在中低端应用领域的全面瓦解。另外一件是在高端电动汽车应用领域,作为全球销量最大的纯电动车型日产leaf宣布新一代车型上将使用韩国LG化学的锂离子动力电池,而不是Nissan和NEC合资成立的AESC。这两个事件在笔者看来都是对日本锂电产业衰退最严重的警示。

而真正标志着日本锂电界彻底衰退,则是在2016年下半年SONY以区区11亿人民币将其锂电事业部贱卖给日本春田制作所,以及2017年6月日产Nissan将其所持有的AESC的51%股份以10亿美元出售给中国金沙江资本。SONY的衰败固然与其过度专注在3C领域而忽视了动力电池的发展战略失误有直接关系,但是如果我们放在国际锂电产业的大背景之下,SONY的败局实际上是日本整个锂电产业衰退的缩影。

在笔者看来,Nissan出售AESC股份的举措,则标志着日本动力电池产业已经彻底丧失了性价比。正如之前笔者在前三章中分析过的,日本的高端锂电战略已经跟当前全球锂电产业发展阶段格格不入。

一个不争的事实是,从2005年开始日本锂电的国际市场份额就在不断下降,2016年日本锂电的全球市场份额已经下降到了15%左右,其衰退速度之快令人震惊。如果我们站在经济全球化的角度,日本锂电产业当前困境实际上标志着引领一个时代浪潮和发展方向的日本制造企业竞争力正在快速衰退,而中国经济的飞速崛起则无疑加速了这一过程。

韩国锂电产业的崛起之路

韩国锂电产业起步比日本差不多晚了近10年,上世纪末韩国几乎是跟中国同时期开始发展锂电产业的,到了2005年左右,日本、韩国和中国锂电产业三足鼎立之势基本形成。但是韩国锂电产业后来居上,在全球动力电池市场攻城略地,触角已经遍及世界每一个角落,与全球排名靠前的汽车厂商都有广泛的合作。

目前,韩国不仅完全占据中端市场,而且在高端领域也大幅蚕食日本固有市场,韩国锂电过去数年发展势头非常迅猛。在笔者看来,韩国锂电产业快速发展主要是由于这几个原因:

1)与中国数十年前紧跟美国大力发展磷酸铁锂动力电池技术路线不同的是,韩国在经营与技术路线方面紧跟日本。当然这与韩国政治/文化以及Samsung SDI、LG以及SK的很多核心技术和管理人员都有日企工作经历有很大关系。

这使得的韩国锂电产业这些年在不管是在技术路线还是经营管理上都没有走多少弯路,从而可以充分利用“后发优势”。而反观我国由于紧跟美国大力发展磷酸铁锂动力电池技术路线,造成了人力、财力和资源的巨大浪费,这个重大战略性失误直接导致目前我国锂电整体技术水平至少落后韩国三年。

2)韩国政府多年以来一直在政策和资金方面大力扶持Samsung SDI和LG(后来SK加入)三家龙头企业抢占锂离子电池全球第一的宝座的目标。

在政府的扶持和协调下,韩国锂电池产业的行业集中度非常之高完全由三星SDI、LG化学和SK三家巨头垄断,形成了一种较为良性的竞争和合作关系,共同推动了产业的发展。反观我国在过去十年里,两三百家锂电企业在全国大地遍地开花,这种低水平重复建设显然对我国锂电产业整体产业水平的提升并无裨益。

在笔者个人看来,韩国锂电产业迅猛发展除了紧跟日本少走弯路以外,另外一个根本原因就是韩国电池企业很好地把握了成品质量和成本之间的平衡。与中国企业半人工半机械生产方式降低制造成本不同,韩国企业首先是依靠生产自动化来降低制造成本。得益于地利和紧密的经贸关系,韩国企业往往能够在最短的时间内以较低的成本仿制出日本电池生产设备。

当日本企业被迫跟进,努力降低设备成本以降低锂离子电池售价的时候,韩国企业则开始通过大量采购中国的正负极材料来进一步降低锂离子电池制造成本。这个策略大致从2008 年开始采购当升科技的正极材料开始,后来扩大到国内前几位的几家主流正极厂家。

由于出口退税的原因,韩国电池企业甚至可以拿到低于中国国内的售价,这对Samsung SDI和LG过去几年迅速扩大国际市场份额起到了决定性作用,而这个策略则是日本企业所料不及的。

而日本企业更多的是思考通过依靠技术革新比如材料的改进或者替代来降低成本,比如用NMC 三元材料替代钴酸锂材料(LCO),现在看来显然效果并不是十分理想,市场的反应并没有完全认同日本人的思路。

韩国锂电企业充分利用其“客大欺店”的优势在技术和成本上掌控中国原材料供应商。加上SDI、LG化学和SK在国内大规模地投资建厂,这些举措无疑较大幅度降低了生产成本,同时又占据了稳定的市场,韩国锂电界在提升产品性价比方面比日本企业更加高明。

可以这么说,韩国锂电企业不仅跟对了老师,集中了资源配置,而且在成本控制方面做得是比较成功,这也正是为什么韩国锂电产业近几年迅猛发展的根本原因。韩国锂电产业近些年快速发展的经验,值得中国锂电界深思和借鉴。

责任编辑:继电保护

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网

-

新基建助推 数据中心建设将迎爆发期

2020-06-16数据中心,能源互联网,电力新基建 -

泛在电力物联网建设下看电网企业数据变现之路

2019-11-12泛在电力物联网 -

泛在电力物联网建设典型实践案例

2019-10-15泛在电力物联网案例

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

能源革命和电改政策红利将长期助力储能行业发展

-

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网 -

5G新基建助力智能电网发展

2020-06-125G,智能电网,配电网 -

从智能电网到智能城市