研究人员发现新的负极材料能让充电电池寿命延长

产品差异与定制需求

相较于正极、电解液、隔膜等原材料,负极产品差异化程度最高。根据CIAPS数据,国内高端、中端、低端人造石墨的价格区间分别为8-10、4.5-6、2.8-3.5万元/吨(含税),产品价差极大。即使是对于同一公司不同层次的产品,价差也有明显差距,例如星城石墨的高端人造负极销售均价达5.83万元/吨(不含税),而低端产品仅1.88万元/吨。

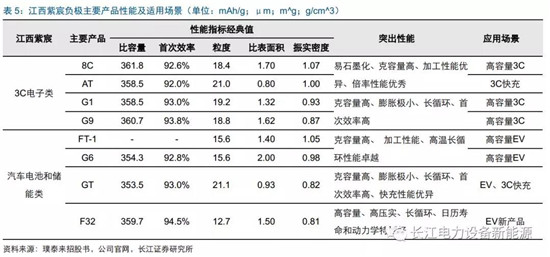

除了价格明显分层外,负极材料的差异化更多的体现在性能指标的差异。以江西紫宸的产品为例,除了在比容量、首次效率上精益求精之外,负极材料的粒度、比表面积、振实密度等指标对性能也有较大的影响,使得不同的产品在容量、膨胀、倍率、循环、加工等不同性能上各具优势,进而适用于容量型/倍率型、3C/动力等不同的应用场景。

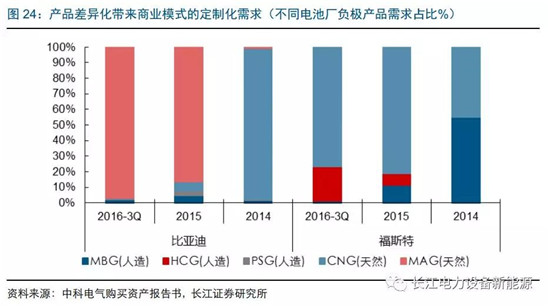

负极产品的差异化进一步导致电池企业的定制化需求,从星城石墨披露的数据看:

1)不同的下游企业根据自身电池特征选择不同的负极产品,如福斯特偏好于CNG系列,而比亚迪偏好于HCG系列,星城石墨为亿纬锂能旗下的湖北金泉提供的产品则为PSG系列;

2)纵向来看,随电池企业产品更迭,对负极产品的配套需求也在发生变化,典型如2015年福斯特电池由2000mAh提升至2500mAh时,负极采购由MBG系列切换至CNG和HCG系列。这进一步要求负极企业有充分的产品及解决方案储备。

差异性和定制化的行业属性使得负极的商业模式具备以下特征:

1)客户壁垒和黏性,一方面体现在负极材料进入电池供应链有较长的认证周期,一般消费电池在6-12个月,动力电池则可长达两年以上,而一般负极与电池企业形成配套后,更换供应商的频次较低;另一方面体现在负极新产品的研发需要在电池厂经过多次磨合、微调,这进一步增强了负极的客户黏性。

2)竞争性谈判定价,由于偏定制化的特征,使得负极定价不同于其他原材料采用的“招标”模式,而是由电池和负极企业反复询价,综合考虑性能、成本及同行价格后形成的协议价格,这也降低了负极行业的成本竞争压力。

研发能力:竞争的核心

锂电四大原材料因产品、行业属性的差异,竞争要素各不相同,例如隔膜、电解液中长期核心竞争要素或在成本,龙头企业凭借工艺优势或凭借资源优势,获取与行业边际成本差距的超额收益。而负极与正极材料有一定相似之处,正如NCM811毛利率显著高于其他产品,负极超额收益同样来自于产品性能优异带来的溢价。而不同于正极的是,负极原材料成本占比不高,使得研发能力成为负极企业最为核心的竞争要素。

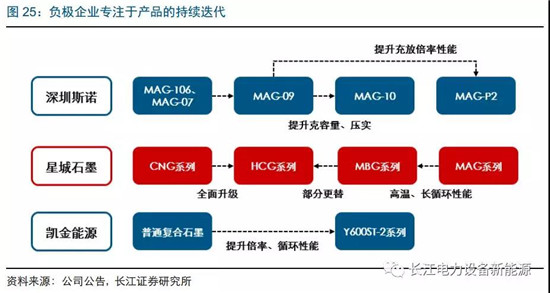

在以研发能力为核心的行业特征下,负极企业专注于产品迭代,例如深圳斯诺的人造石墨经历由MAG-106/MAG-07到MAG-09,并衍生出高容量产品MAG-10以及高倍率产品MAG-P2的产品迭代路线。而根据璞泰来招股书披露,江西紫宸G系列产品每半年时间就会形成一次产品性能的优化提升。

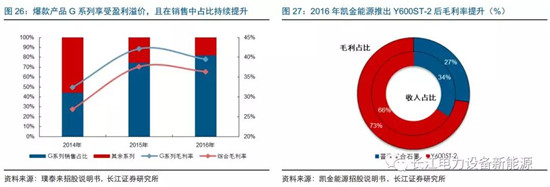

持续的产品迭代是负极行业保持高毛利率的核心原因,一方面体现在新产品的毛利率通常远高于旧产品;另一方面则是产品迭代能够获得下游的快速认可,如江西紫宸G系列产品于2013年推出,2015年已经占到全部收入的75%;凯金能源2016年推出的复合石墨新产品Y600ST-2占到了该系列收入的66%、毛利的73%,带动整体毛利率提升。

纵向来看,产品迭代保障负极盈利能力稳定甚至有所提升;横向对比则可发现越高端的负极产品,附加值越高,根据各企业披露的数据显示,产品定位高端的江西紫宸2017年单吨毛利高达2.44万元,远高于行业平均的1万元/吨的盈利能力;同样作为国内负极龙头的杉杉股份,尽管产品定位于中端,其单吨盈利也明显高于二线企业。

综合来看,我们认为在以研发竞争为核心,技术与产品驱动行业成长的背景下,技术优势突出的龙头企业能够实现市场份额提升、盈利能力稳定,且因龙头企业盈利能力普遍较强(单吨附加值高),行业的利润格局相较于市场份额将更为集中,即呈现赢家通吃的业态,这也是看好负极龙头的核心原因。

成本之辩:盈利的趋势

负极作为传统行业,技术为先、产品驱动的业态已维系多年,近些年来因新能源汽车的不断放量,动力电池这一应用场景的占比持续提升,相较于消费电池,动力电池对产品成本的敏感度更高,这也就使得有必要对动力电池时代负极产业竞争力进行探讨:

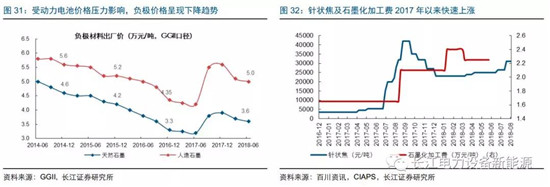

首先,在补贴持续退坡的背景下,锂电产业链自下而上传导成本压力,使得多数原材料价格呈下行趋势,从数据看,负极价格长期处于下行趋势。同时,因钢铁生产整治,电弧炉带动石墨电极需求激增,而因环保趋严,碳素行业整体供给受限,2017年下半年以来针状焦等石墨原材料价格暴涨,石墨化加工费也出现提价。负极行业受上下游挤压明显,降本问题成为影响负极盈利的重要因素。

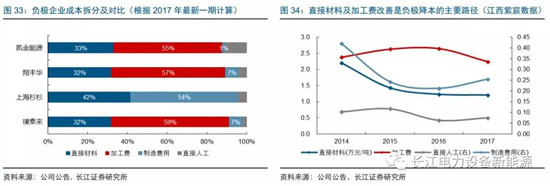

从负极材料的成本结构看,原材料成本占比一般在30-40%,加工费成本及制造费用占比则超过50%甚至60%(因各企业外协比例差异,加工费与制造费用之和更能反映真实制造成本)。从历史上看,江西紫宸的成本在原材料成本和加工费的改善带动下降幅明显,我们认为这一趋势有望延续,具体来看:

改善原材料成本的路径包括:

1)优化原材料配比,人造石墨原材料包括针状焦、石油焦等,不同价位的原材料与配方工艺共同决定了负极材料的性能,伴随技术进步、工艺优化,企业可以在确保产品性能的条件下优化原材料结构,实现成本下降;

2)提高成品率(收得率),尤其是对于成品率较低的高端产品而言,提升成品率带来的成本改善显著,例如深圳斯诺通过优化委外加工方的生产设备,将成品率由65%提升至70%。

改善加工成本方面:

1)自建石墨化产能效果立竿见影,根据数据,自建石墨化产能相较于代工将改善5000元/吨的生产成本,故当前负极产业普遍通过自建或并购的方式加大石墨化产能的布局,行业整体的石墨化成本有望改善;

2)能源成本方面,通过低电价产能布局、优化设备电耗等路径,也有望实现平稳下降。

故综合来看,人造石墨的降本路径丰富,叠加通过产品迭代提升附加值、竞争性谈判的定价模式,我们认为动力电池主导下的负极行业,成本不会成为负极企业的核心竞争力,技术与产品依旧是值得持续跟踪的关键。

责任编辑:继电保护

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网

-

新基建助推 数据中心建设将迎爆发期

2020-06-16数据中心,能源互联网,电力新基建 -

泛在电力物联网建设下看电网企业数据变现之路

2019-11-12泛在电力物联网 -

泛在电力物联网建设典型实践案例

2019-10-15泛在电力物联网案例

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

能源革命和电改政策红利将长期助力储能行业发展

-

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网 -

5G新基建助力智能电网发展

2020-06-125G,智能电网,配电网 -

从智能电网到智能城市