《BP世界能源展望》:2040年全球能源转型的推动力及不确定性因素

4月11日,《BP世界能源展望(2018年版)》(以下简称“《展望》”)中文版在北京发布。

今年《展望》时间节点至2040年,指出了2040年前全球能源转型的推动力以及关键的不确定性因素。鉴于能源转型的速度无法确定,新版《展望》针对一系列情景展开了探讨。

要点速览

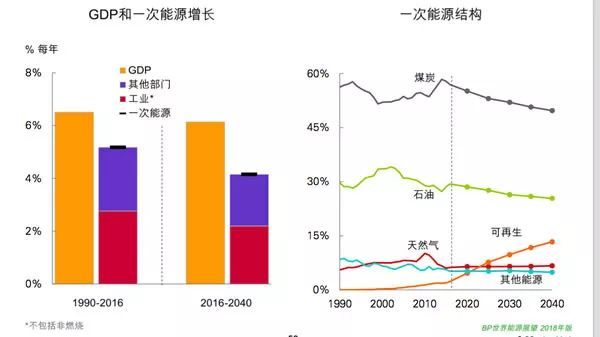

▫预计中国能源需求增长在展望期内会降缓至年均1.5%,不到过去20年年均增速(6.3%)的1/3。

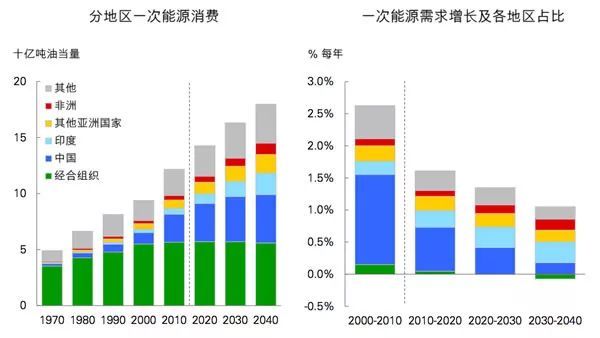

▫发展中经济体对能源需求的快速增长将推动全球能源需求增加三分之一。

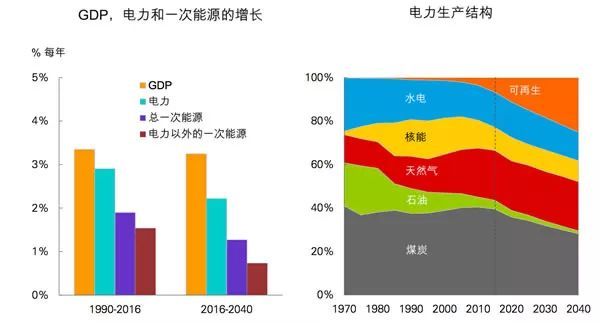

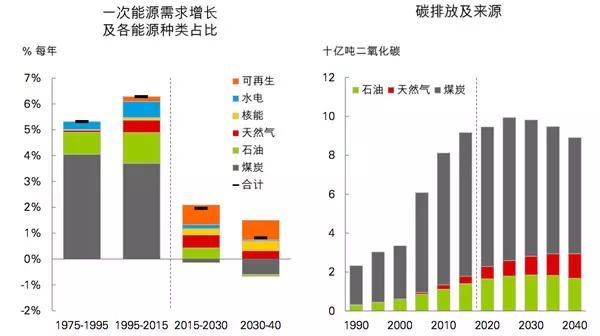

▫到2040年,全球能源结构将呈现最为多元化的态势,石油、天然气、煤炭和非化石燃料各占四分之一。

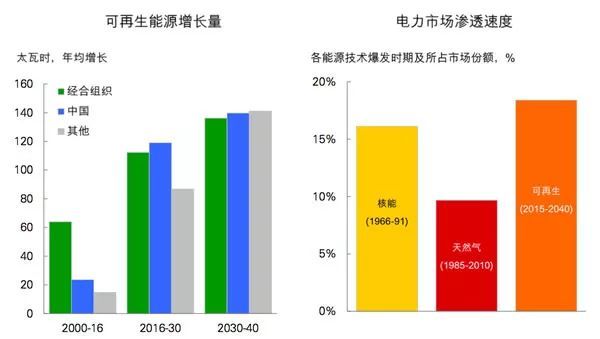

▫可再生能源以五倍速度增长,是目前增速最快的能源,约占一次能源的14%。

▫石油需求在展望期内持续增长,最后几年趋于平稳。

▫天然气需求增长强劲,超过煤炭成为第二大能源来源。

▫石油和天然气占据世界能源半壁河山。

▫全球煤炭消费趋于平稳,中国煤炭消费已经见顶。

▫电动汽车数量增长至汽车保有量的15%左右,但会凭借更高的使用强度占据乘用车行车公里数的30%。

▫世界继续电气化全球一次能源增量的近70%来自电力行业。

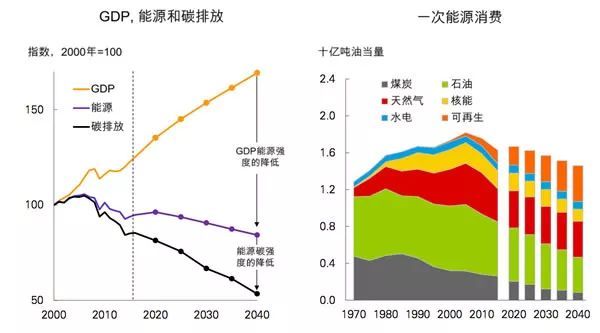

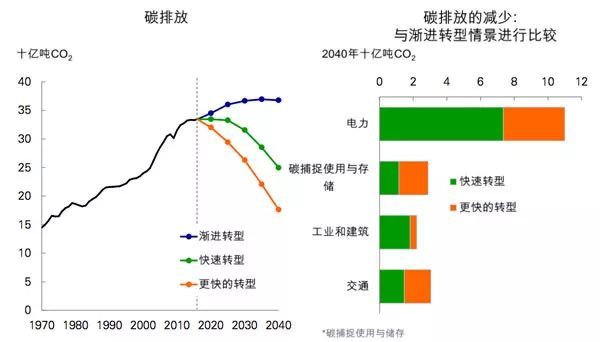

▫碳排放继续上升,因此需采取一整套行动,彻底改变过去的局面。

经济背景

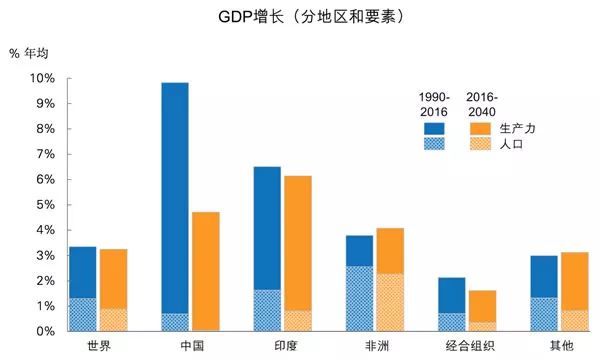

预计GDP增速与过去25年相似

在渐进转型情景下,全球GDP预计年均增长约3.25%(基于购买力平价),与过去25年间的增长率大致一致。

◆世界经济持续增长,由发展中国家的日益繁荣驱动。

◆全球经济增长部分地来自于人口增长,世界人口到2040年增加约17亿,达到近92亿。

◆而经济增长的主要驱动力是生产率(即人均GDP)的提高,占全球经济增长的四分之三,并使25亿人脱离低收入。发展中国家和地区的日益繁荣是塑造未来25年经济和能源趋势的关键力量。

◆超过80%的世界生产增长由新兴经济体驱动其中中国和印度占此增长的一半以上。

◆非洲受持续低生产率所累其新增人口占世界的近一半,GDP增长却不足世界的10%。

全球经济日益繁荣驱动能源需求的增长

◆全球生产和繁荣的增长使得能源需求保持增长。这种能源消费的增长是由高速发展的发展中经济体所驱动的。

◆在渐进转型情景下,全球能源需求年均增速约1.3%,比起过去20年的超过2%的速度有所下降。

◆需求增长的放缓大部分源于能源、强度(单位GDP所耗能源)比过去更快下降:在展望期间全球GDP增长超过一倍,能源消费仅增加约35%。

◆全球城市化增长的趋势预计将持续,到2040年约20亿新增人口住在城市的中心地带,这一增长率比以往略高。

◆大部分的城市化增长发生在非洲,预计非洲将增加近6亿城市人口一一约占全球总增长的二分之一。其对非洲能源消费与能源强度的影响取决于城市化进程对工业化和繁荣程度的提升效果。

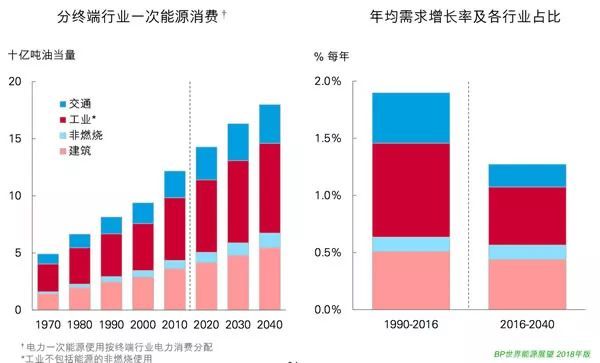

各行业需求

工业和交通行业能源需求增速放缓

全球能源需求的增长广泛来源于所有主要行业。在不同行业中能源使用和消费的不同趋势对能源转型有着重要影响。

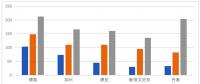

◆工业(包括能源的非燃烧使用)目前消费了全球能源和能源原料的约一半,剩余部分由民用和商用建筑(29%)与交通(20%)占据。

◆在渐进转型情景下,尽管通过提高能源效率减缓了非燃烧行业以外的工业耗能的增长,但是工业行业依然占据新增能源消耗的一半左右。

◆相反地,能源的非燃烧使用,尤其是作为石油化工产昂原料的使用,预计将成为增长最快的需求来源。

◆建筑行业的能源使用增长依然强劲,主要由建筑空间的降温、照明和使用电器的需求增长所驱动。

◆需求增长的放缓在交通行业最为明显,因为车辆燃机效率提升加速。

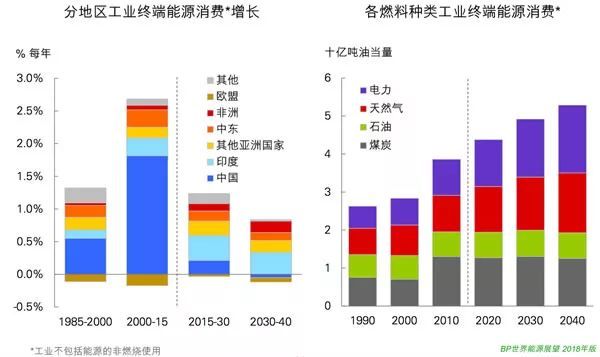

中国快速工业化接近尾声

全球工业生产结构发生变化,因此不同地区之间的工业能源消费趋势分化严重,然而从总体上看,工业行业能源消耗(能源的非燃烧使用除外)增速在放慢。

在过去15年间三倍增长以后在渐进转型情景下,中国工业能源需求的增长减缓至几近停滞,因为中国经济由能源密集型工业行业如钢铁和水泥转向较低能源密度的服务业和面向消费者的行业。

◆工业生产中的部分增长向一些低收入经济体转移,包括印度在内的亚洲、非洲的新兴市场国家一起构成工业能源消费增长的约70o/o

◆工业结构的这一转变也伴随着煤改气尤其是在中国到2040年煤炭所提供的工业能源比例将从现在的接近二分之一下降到不足四分之一。

◆天然气和电力满足了全部工业能源需求增量,到2040年将成为三分之二的工业能源供给来源。

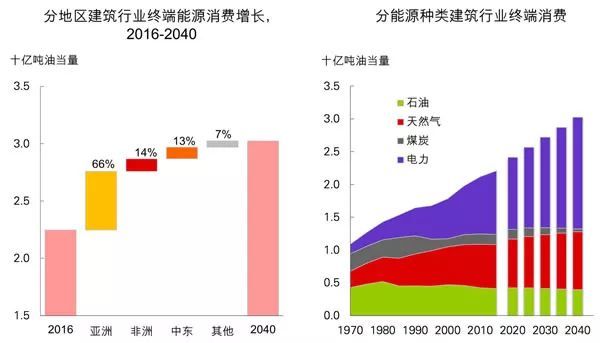

建筑占全球能源增长的三分之一

◆建筑能源使用的增长受到人口增加和经济发达程度增加的共同驱动,人们得以享受更加舒适的生活和工作。

◆在渐进转型情景下一一人口增加和经济发达程度增加尤其集中在亚洲、非洲和中东,这些地区总计占建筑行业能源使用增长的90%。

◆这些地区大部分地方气候相对温暖,这意昧着用于空间加热的能源需求增长较小。而大部分需求由空间降温(空调)驱动,还有经济发展后照明和电器使用需求上升,共同驱动能源需求增加。

◆展望期间几乎所有建筑能源消费的增长都由电力提供,电力是要满足些需求最高效的能源来源。

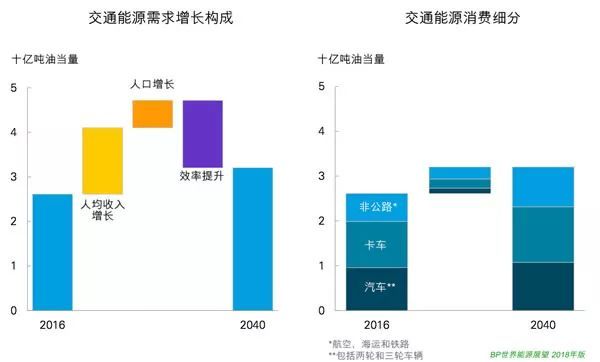

交通所使用的能源增长放缓

◆发展中经济的日益繁荣导致交通需求上升,同时其对能源需求的影响大部分被功率增加所抵消。

◆在渐进转型背景下,到2040年全球对客运和货运交通服务的需求将是现在的两倍以上。这些模式在公路,航空和海运中都广泛存在。但是这些对交通能源需求的影响大部分和能源效率提高相互抵消:展望期间交通的能源使用仅提升25%——远低于过去25年间的80%增长——并会在展望末期停止增长。

◆在道路交通方面,机动车保有率和交通需求上升的影响被效率提升所抵消,抑制了汽车和摩托车使用的能源的总体增长。

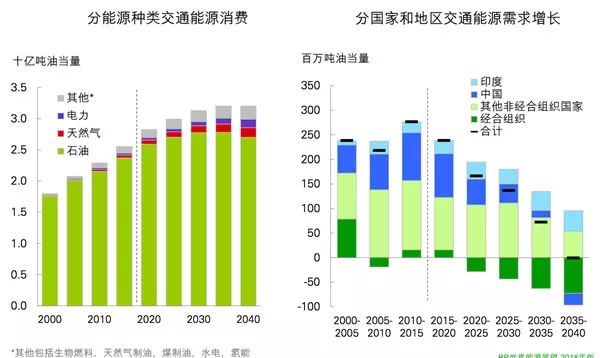

◆石油依然是交通的主导能源,但可替代能源尤其天然气和电力的使用逐渐增长。

◆在渐进转型情景下,2040年石油需求预计占交通能源需求的85%左右,比起目前的94%有所下降。预计到2040年,天然气、电力和“其他”类型能源各占交通能源需求的5%。

◆天然气的增长集中于液化天然气在长途货运和海上交通的使用。相反地,电力使用在乘用车和轻型卡车上的增长最为迅速。

◆“其他”种类能源、主要是生物燃料,而氢能仅在交通总能源、中占很小一部分。氢能的前景,尤其是在展望的末期及以后,取决于氢能在长途道路货运供能上与液体燃料和电力的竞争力。

◆全部交通能源需求增长均来自发展中经济体,其中中国和印度占增量的一半以上。

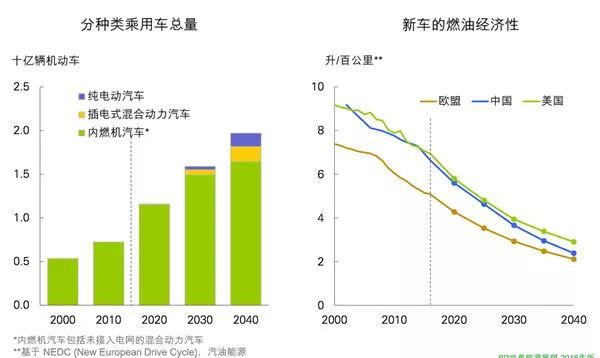

◆到2040年,全球乘用车数量大幅增长,同时电动汽车数量增加,车辆效率显著提升。

◆在渐进转型情景下,到2040年乘用车总量接近翻倍至20亿辆,其中电动汽车超过3亿辆。在渐进转型情景下,电动汽车的增长快于去年展望中的基本情景下的增长。

◆电动汽车主要有两种:插电式混合动力汽车(PHEV)和纯电动汽车(BEV),到2040年两者总量将大致持平。插电式混合动力汽车有一个传统内燃机(ICE)和一个电动马达,由电力和油料对等驱动。而纯电动汽车则仅仅依靠电力驱动。

◆展望期间,全球汽车总体效率年均提高2-3%,比起过去15年有显著提高,主要由严格的监管和政府目标驱动。在欧盟,2040年新售汽车效率可能比2000年提高70%。2040年,欧盟一辆典型新内燃机乘用车每100千米的燃料消耗约3升,而现在的消耗是5升,2000年则是7升。

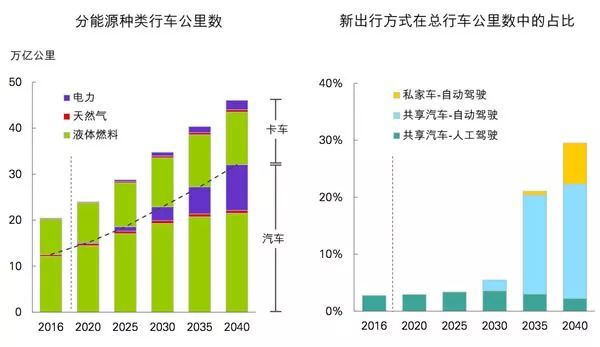

◆道路交通的能源需求正日益受到电动汽车共享出行和自动驾驶的联合影响。

◆电力驱动的行车公里数是衡量电动汽车重要性的最佳指标。因为这一指标考虑了如下内容:(1)不同种类的电动汽车(插电式混合动力汽车和纯电动汽车)的差异;(2)共享出行的出现导致电动汽车使用强度的不同。

◆在渐进转型情景下,到2040年乘用车行车公里数将有30%是使用的电力,显著高于电动车(纯电和混电)全球汽车总量中的的占比15%。这一更高的比例意味着在共享出行中电动汽车将占据重要地位。在共享出行领域汽车的使用强度更大而电动汽车每公里成本更低,因此比内燃机汽车更有竞争力。尤其是2020年左右将实现的全自动驾驶,会使汽车行驶成本快速下降导致共享出行(和电动汽车的使用)在2030年得到大幅上升。

◆在渐进转型情景下,电气化对汽车市场的渗透情况取决于电动汽车的数量增长和自动驾驶与共享出行的相互作用。

◆到2040年电动卡车行车公里数的占比将达到15%主要集中于短途轻型卡车。

全球持续电气化

◆全球持续电气化,电力消费增长强劲。

◆在渐进转型情景下,近70%的一次能源增长用于电力生产,电力需求增长比其它能源快三倍。

◆但在电力终端使用环节,效率提升速度的加快意味着展望期间经济增长的电力消费的相关性减弱,这一趋势在经合组织内尤为明显。

◆发电所使用的能源结构将发生实质性转变,可再生能源的重要性持续提升。在渐进转型情景下,电力增量中可再生能源的比例约占一半,在总发电量中的比例中从现在的7%增加到2040年的约四分之一。

中国及其他地区能源需求情况

◆全球能源、需求增长由快速增长的新兴经济体的日益繁荣和生活标准的提所驱动。充足的能源供应使得繁荣程度的提升成为可能。

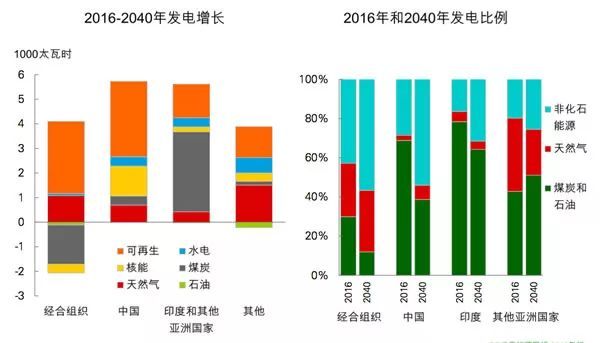

◆在渐进转型情景下亚洲消费了大部分新增能源:其中,中国,印度和其他非经合组织亚洲国家占增长的约三分之二。经合组织内部能源需求趋势平缓。

◆中国和印度各占展望期间世界能源增长的约四分之一,虽然它们代表着十分不同的趋势。中国由于转向更可持续的经济发展方式,能源、增长显著放缓。与之相反地,印度的放缓趋势则不明显,源于其经济的强劲增长。因此在展望的后半部分,印度成为世界能源最大的增长市场。

◆非洲在展望末期在驱动能源、需求方面也扮演着日益重要的角色一一在展望的后五年,非洲在全球增长中的份额高于中国。这一上升由人口增长和一定程度上生产力的提升支撑。

中国能源寻求转型,增速放缓

◆中国是过去20年间世界最大的能源消费国也是全球能源增长的最主要来源。但是由于中国正在转向更可持续的增长模式,其能源、也需要转变。

◆在渐进转型情景下中国的能源、需求预计平均每年仅增长1.5%少于它在过去的20年间的增长率的四分之一。中国的能源结构也发生显著变化,由其经济结构转型和向清洁、低碳能源、转变的意愿所驱动。

◆尤其是在展望期间预计中国煤炭消费下降和过去20年里煤炭为中国快速工业化提供绝大部分能源形成鲜明对比。似乎中国煤炭消费已经达到峰值的可能性日益提升。

◆相反地,可再生能源和核能、水电一起占远至2040年中国能源需求增长的80%。可再生能源将接替石油成为中国第二大能源来源。

◆在渐进转型情景下,需求增长下降和向低碳能源的转型导致中国能源使用所产生的碳排放在2025年左右达到峰值。

印度成为世界能源最大的增速市场

◆展望期间,印度在全球能源市场的足迹有实质性增长,同时印度变成全球能源最大的增长市场。

◆印度能源需求的上升由持续强劲的经济增长所支撑,部分上升被能源强度提升所抵消。在渐进转型情景下,印度工业化的速度相比过去25年有所减缓。但是如果印度持续的,强劲的经济增长伴随着逐渐转向的工业活动,可能对能源需求构成上行风险。

◆煤炭持续为支撑印度经济提供主要能源,占能源新增需求的45%;超过70%煤炭消费的增加来自电力行业。

◆展望期间可再生能源增长迅速,太阳能增长尤其强劲。

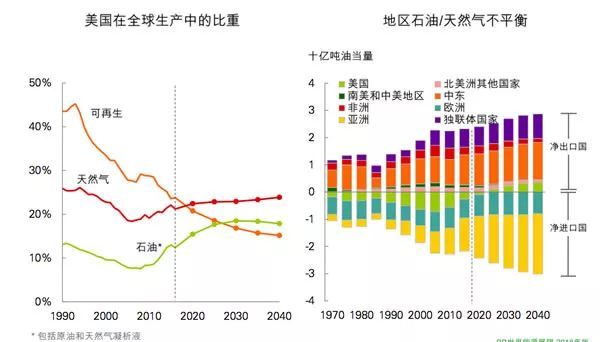

美国石油天然气优势扩大

◆在展望期间,美国作为全球最大的石油和天然气生产国的地位有所加强,但其净出口仅占全球贸易份额的一小部分。

◆在渐进转型情景下,美国在全球石油(原油和天然气凝析液)生产中的份额从现在的约12%上升到2040年的约18%。这一比例超过沙特阿拉伯——全球第二大能源生产国——到2040年的13%。在天然气方面美国的领先地位更为明显:占2040年全球天然气生产的24%,位居第二的是俄罗斯(14%)。

◆美国也将失去其作为最大可再生能源生产国的地位,在全球生产中的比例从目前的24%下降至2040年的15%。与之相比的是中国可再生能源占比上升至约30%。

欧盟引领全球向低碳经济转型

◆欧盟持续引领向低碳经济的转变。

◆在渐进转型情景下,欧盟到2040年碳排放比2016年下降超过35%,单位GDP碳排放是世界平均值的一半。这一转变由一系列意在提升能源效率和鼓励向低碳能源转型的政策所支持。

◆能源强度的提升继续占最重要地位:在2040年,欧盟所消费的能源约等于它在1975年的消费量,而其GDP规模是那时的三倍。

◆向低碳能源结构转型也扮演着重要角色。在展望期间,石油消费发生实质性下降一一由道路交通的效率提升所驱动一一煤炭消费也同样下降(由于发电所使用的可再生能源比例上升)。

各能源需求与供给

全球炼油面临增长压力

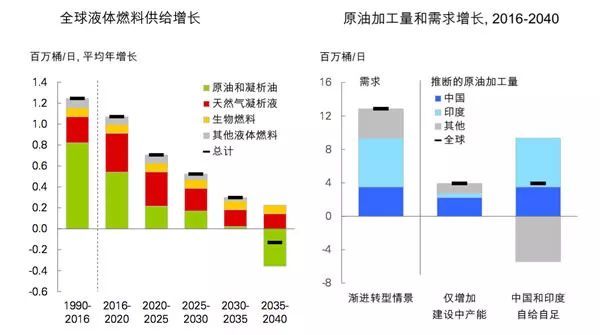

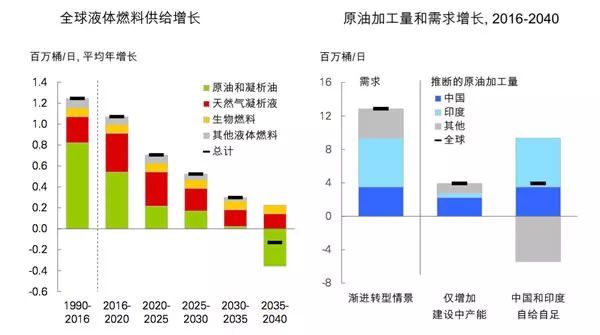

◆液体燃料需求增长减速与天然气凝析液和生物燃料持续增长共同对全球炼油产生压力。

◆在渐进转型情景下液体燃料供给增加约1100万桶/日其中仅300万桶/日是需要从原油或疑析油经过炼化而来的,其余需求由天然气凝析液(600万桶/日)和生物燃料与其他液体燃料(300万桶/日)满足。

◆成品油需求逐步进入平台区和非炼化液体燃料供应的持续稳定增长共同作用,导致炼厂加工量在2030年中期达峰。

◆接下来五年左右己经在计划中或在建的新增炼油项目己经足够满足上述全部新增需求,意昧着此后不需要新的净增炼油产能。

◆而在过去,包括中国和印度在内的许多新兴经济体都往往新建炼油产能以满足(或超过)其自身发展需求。如果仅中国和印度继续这一行为,这意昧着世界其他地方的炼油加工量需要比起当前水平下降500万桶/日。可能导致诸如欧洲,经合组织亚洲国家和部分北美的成熟市场内炼厂大幅关停。

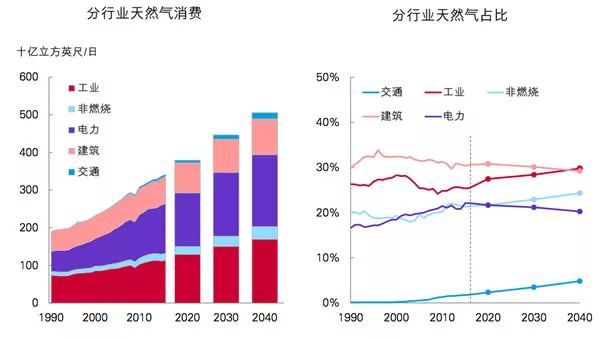

天然气增长强劲,需求广泛

◆天然气增长强劲主要是因为广泛的需求、低成本供给的增加和液化天然气供给持续扩张导致的全球范围内可获得性增加。

◆在渐进转型情景下,天然气增长被一系列因素支持:工业化程度和电力需求增加(尤其在新兴亚洲国家和非洲国家);持续的煤改气(尤其在中国);和低成本供给的可获得性增长(在北美和中东)。

◆美国和中东(卡塔尔和伊朗)占增量的一半以上。至U2040年美国占全球天然气产量的近四分之一远高于中东和独联体(各占约20%)。

◆展望期间全球液化天然气供给增加一倍以上,其中约40%的增长发生在接下来五年以内。全球液化天然气供给的持续增长极大提升了天然气在全球范围内的可获得性,到2020年代初期,液化天然气总量将超过跨区域管道天然气运输。

◆天然气需求增长由工业和电力行业增长主导。

◆在渐进转型情景下发展中经济体的持续工业化和在经合组织与非经合组织部分国家均存在的煤改气导致天然气比例上升,使得工业行业包括非燃烧用途的天然气使用量增长(700亿立方英尺/日)。

◆电力行业所使用的天然气增长(590亿立方英尺/天)由全球电力需求的总体上升驱动。可再生和煤炭需求的竞争趋势意昧着在展望期内,天然气在电力行业的占比相对持平。

◆建筑行业内天然气需求上升(210亿立方英尺/日)相对不显著,反映出展望期内建筑行业几乎所有新增能源需求是使用电力给空间降温和为电器供能。

◆交通领域天然气需求增长最快,因为天然气越来越多地被用于卡车运输和海运。虽然交通行业需求增长的绝对值很小(110亿立方英尺/日),可交通行业内的天然气占比到2040年将增加到近5%。

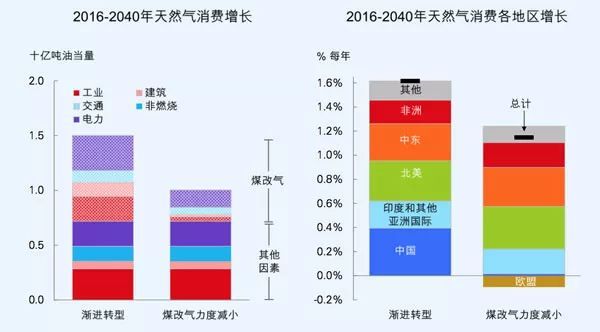

“煤改气力度减小”的情景下,天然气增长情况

◆分析预测天然气增长的方法之一是把它分为两个部分:由“转换”而来的增长,即代替煤炭的天然气占比上升(在交通领域是代替石油);和由“其他效应”导致的上升,主要是经济增长。

◆在渐进转型情景下约一半的天然气增长是由于“转换”。一些转换是低成本天然气可获得性的上升驱动(例如美国和中东),一些是由于政策手段推进向低碳能源结构的转型(例如亚洲,欧盟)。天然气前景的风险之一就是实际环境政策手段不及在渐进转型情境中所预期的严格。

◆考虑一个备选情景在政策发挥着最大作用的两个地区(亚洲和欧盟)没有煤改气的推动,同时交通行业的油改气也十分有限。在这一“煤改气力度减小”的情景下,天然气增长约为年均1.1%,而不是渐进转型情境下的年均1.6%。

◆这一备选情景中增长的减少集中于中国,其在渐进转型情景下的煤改气尤为显著,随后是欧盟。印度和亚洲其他地区的天然气增长相对没有改变。

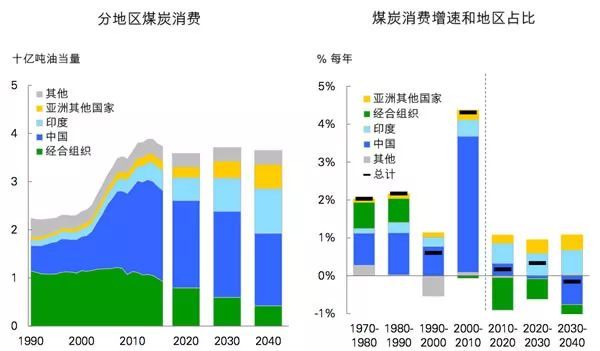

全球煤炭需求趋缓

◆全球煤炭消费增长相比过去快速放缓,其中中国和经合组织消费下降基本上抵消了印度和其他新兴亚洲国家需求的增加。

◆在渐进转型情景下,煤炭需求平缓,与过去25年形成明显对比。在过去25年中,煤炭是能源增长的最大来源。

◆这一放缓很大程度上由中国驱动中国的煤炭消费在未来十年左右大体平缓,之后有所下降。即使如此中国依然是世界上最大的煤炭市场到2040年占全球煤炭需求的40%。

◆经合组织的煤炭需求下降,在美国以外的地区很大程度上由环境政策驱动。在美国煤炭被取代的主要原因是低成本天然气的可获得性。

◆相反,印度和其他亚洲,新兴经济体的煤炭需求上升,这些经济体工业化和电气化进程持续进行。印度是煤炭最大的增长市场在全球煤炭需求中的占比将从2016年的略高于10%翻倍至2040年的25%左右。

◆可再生能源增长强劲,在电力行业所占市场份额增长迅速。

◆在渐进转型情景下,电力行业内可再生能源是增长最快的能源来源(年均7.5%),占新增发电量的50%以上。

◆风能和太阳能竞争力的上升使得可再生能源的强劲增长成为可能。在渐进转型情景下,到2020年代中期补贴会逐渐退出,随着碳价的逐步上升和低碳转型政策的持续支持,可再生能源逐渐能与其他能源进行竞争。

◆随着中国和随后的其他发展中国家接替欧盟成为主要增长引擎,可再生能源大范围扩张。中国是增长的最大来源,新增的可再生能源总量己超过整个经合组织;印度到2030年将成为第二大增长源。

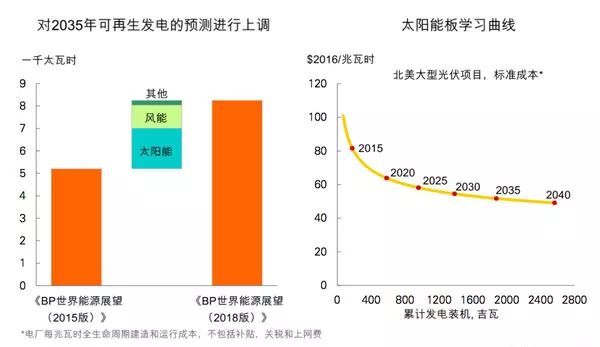

◆在过去的三版能源展望中对可再生能源尤其是太阳能前景的预估大幅上调。

◆在渐进转型情景中,对2035年全球太阳能的预测比2015年能源展望的基本情景中对2035年的预测高出150%。这意昧着太阳能成本比预期中下降更快目前预计太阳能在2020年代中期具有普遍竞争力,比之前的预测提前了十年。

◆更快的下降部分,是因为科技的快速发展也反映出更强的政策支持使太阳能可以沿着其“学习曲线”更快下渭。太阳能在中国和印度增长最大在这两个国家可再生能源在中期将得到明显的支持。

◆在渐进转型情景下,太阳能成本持续遵循学习曲线,累计发电装机每提升一倍,光伏组件成本下降约24%。

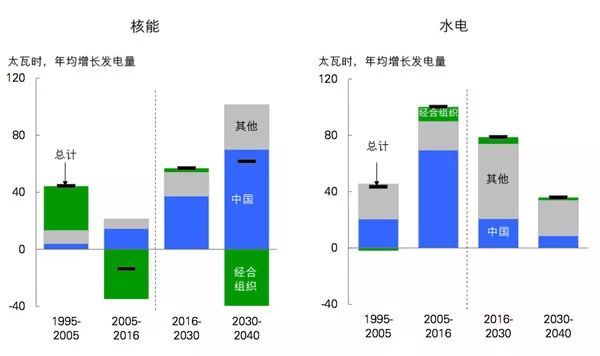

核能和水电发电量增加

◆在展望期间,核能和水电发电量持续增长,但慢于总体发电量的增长。因此这两者在电力内的占比下降。

◆在渐进转型情景下,核能增长(年均1.8%,59太瓦时每年)由中国(51太瓦时每年)驱动,这一增长占核能总增长的约90%。核能在中国能源需求中的占比从现在的2%上升到2040年的8%。

◆由于欧盟和美国的核电站到期且不再进行更换,总体核电增长受阻。欧盟年均下降11太瓦时,美国年均下降10太瓦时。

◆水电增长(年均1.3%,61太瓦时每年)在发展中经济体中十分普遍。尽管比起过去几年的快速增长明显放缓,中国在增长中占比最大(16太瓦时每年);此外是南美和中美地区(13太瓦时每年)以及非洲(11太瓦时每年)。

碳排放

◆在渐进转型情景下,能源使用导致碳排放在展望期大部分时间内仍会增长,到2040年约增长10%。

◆这一增长速度远低于过去的25年那一时期内碳排放增长了55%。

◆即使如此,所预测的增长速度依然远高于实现巴黎气候目标所要求的增长速度,无法实现目标中的碳排放下降幅度。这意昧着与渐进转型情景下的应对不同,我们需要采取和过去截然不同的擂施。

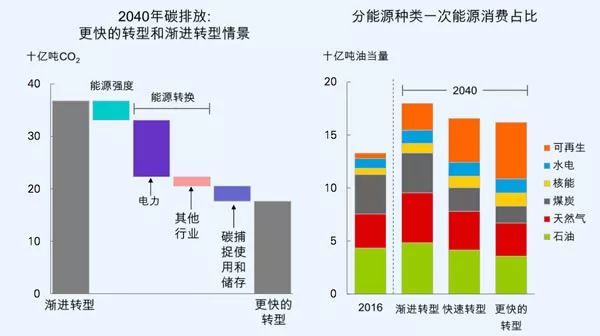

◆在“更快的转型”情景下碳排放会大幅下降其下降幅度大致与国际能源署“可持续发展情景”中一致,即到2040年,碳排放下降约50%。

◆在“更快的转型”情景下相较于渐进转型情景电力行业贡献了大部分额外增加的减排量,并预计在2040年将基本实现无碳化。在许多其他碳排放降低的外部情景中,电力行业都在促使碳排放大幅下降方面发挥了主导作用。

◆更快的转型情景阐释了一种包含了政策与结果的可能的结构,采用这一结构可以达到截然不同的减排效果。这一情景的设置是基于迅速提高碳价,以及出台一系列其他的旨在鼓励可以更快提升能源效率和更大幅度推动能源转型的政策。

◆在更快的转型情景下,能源需求持续增长,但是由于能源效率的提升,增长率减慢。高碳价也鼓励了碳捕捉、利用和埋存技术在工业行业和电力行业的更多应用。

◆在更快的转型情景下,能源结构的碳强度显著低于渐进转型情景。到2040年,可再生能源总量将超过全球能源的总增长量,在一次能源中的比例将提升至约二分之一。

◆即使如此,到2040年,石油和天然气合计仍占全球能源总量的40%。

责任编辑:仁德财

-

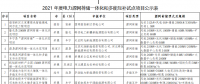

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

能源服务的线上线下

2021-12-20能源服务 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同

-

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同 -

浙江“兜底”售电为何有人点赞有人不爽?

2021-12-20售电

-

分钱、分粮、分地盘…大秦电网招募售电合伙人

2021-01-28大秦售电,招募,贵州区域,合伙人,限50个,名额,月入上万,不是梦 -

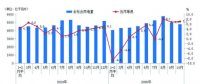

10月份用电量延续较快增长态势 国民经济持续恢复向好

2020-11-17全社会用电量,国家电网,产业用电量 -

能源市场“负价格”事件分析及启示

2020-11-03电力现货市场,电力交易,电改

-

国家发改委给14家单位回函了!完善落实增量配电业务改革政策的八条建议

2021-03-10国家发改委,增量配电,业务改革,政策,八条建议 -

2020年增量配电研究白皮书:河南、云南、山西、浙江、江苏五省区改革推动成效显著

2020-11-16增量配电,研究,白皮书 -

贵州电网关于支持务川电解铝产能指标的建议

2020-11-10务川电解铝产能指标

-

能源服务的线上线下

2021-12-20能源服务 -

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16全面,取消,工商业目录,销售电价 -

国家发改委答疑电价改革

2021-10-15国家发改委,答疑,电价改革

-

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16目录电价,电力,营销系统,影响,电改 -

电改里程碑文件——真的放开两头

2021-10-15全面,取消,工商业目录,销售电价 -

【电改新思维十七】目录电价“天花板”被捅破,对市场化电费结算方式有何影响?

2021-05-20电改,电价,市场化电费,结算方式,大秦电网