谁是下一个储能风口?

2018年,我国电化学储能出现爆发式增长,其中电网侧储能新增装机比重更是首次超过用户侧,跃居第一位,占比达到42%。在地方层面,江苏、河南、湖南等地陆续开展了百兆瓦级别的电网侧储能项目建设。

是一时风向转变还是大势所趋?本期数说能源,将主要梳理电源侧、电网侧和用户侧储能在国内外的占比情况和政策支持体系。数据表明,越是在成熟的电力市场,电源侧和电网侧储能的发展越为繁荣,而商业模式的灵活多变、回收期短,则是我国用户侧储能遍地开花的重要原因。

成熟市场:电源侧与电网侧是首选

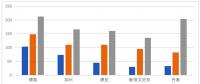

2010~2017年,全球电化学储能市场平稳高速发展,年复合增长率达35%。截至2018年6月底,全球投运电化学储能的累计装机规模达到3468.33兆瓦。从应用分布上看,电源侧(包括辅助服务、集中式可再生能源并网等)累计装机规模最大,分别为2254.4兆瓦,占比65%;用户侧659兆瓦,占比19%;电网侧554.9兆瓦,占比为16%。从技术类型来看,锂离子电池累计装机规模2750.47兆瓦,所占比重近80%,应用覆盖发电侧、电网侧及用户侧全领域。

从相关激励措施看,政策和市场环境是当前储能市场化发展的核心驱动力。美国、德国、澳大利亚、日本等多个国家均出台了相关的储能发展规划、财政支持、税收优惠、示范项目、市场机制、价格机制等政策。同时,美、欧、日电力市场化机制相对成熟,也有利于储能通过需求响应、市场交易和辅助服务等方式获得高额回报,投资收益较好。

国外电源侧和电网侧累计装机规模占比均大于用户侧占比,这背后与各国储能产业支持政策和电力市场环境密切相关。特别是美国和日本,针对电源侧和电网侧的政策众多且相对比较全面,政策类型覆盖了储能发展规划、安装激励、示范项目政策以及技术研发支持等。

而在用户侧应用方面,仅有德国、美国亚利桑那州等国家和地区出台了政策支持,如德国的“户用光储投资补贴计划”,为用户光伏配套储能系统提供30%的安装补贴,并通过德国复兴发展银行对购买光伏储能设备的单位或个人提供低息贷款。但由于条件过于严格且手续繁琐,有相当一部分用户无法享受到政策红利,导致用户侧储能发展动力不足。

在技术方面,电源侧和电网侧储能系统较为集中,其计量、计费和运行方式便于参与电力市场。而在用户侧,由于储能装置功率容量普遍较小,而各国对参与电力市场的主体普遍有容量要求,因此,多数用户侧储能无法享受到国外成熟电力市场的丰厚回报。

国内储能市场:用户侧占半壁江山

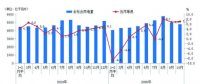

2011~2017年,我国电化学储能市场高速发展,年复合增长率达38%。2011年,由于张北国家风光储输示范工程14兆瓦和深圳宝清储能电站10兆瓦储能建成投运,我国储能市场增速一度高达1407%。截至2018年6月底,全国投运电化学储能项目累计装机532.7兆瓦,2018年增长率预计可突破100%。

从应用分布上看,用户侧领域的累计装机规模最大,为264兆瓦,所占比重达到约50%,产业格局初步形成;发电侧和电网侧领域分列第二、三位,所占比重分别为36%和14%。

按技术类型分析,锂离子电池累计装机规模366.38兆瓦,所占比重近70%,应用覆盖发电侧、电网侧及用户侧全领域;铅蓄电池累计装机规模143.78兆瓦,占比27%,用户侧则是其主要应用场景。

用户侧储能在我国获得大规模发展的主要原因,在于其商业模式清晰,投资回收年限较短,一般小于8年。从盈利上看,通过峰谷价差方式,用户侧储能项目在部分省份已经接近盈亏平衡点。用户侧储能的市场投资主体主要有电池生产商、综合能源服务公司、售电公司、储能系统集成商和产业资本等,其中,综合能源服务公司+电池生产商的模式占比最高。

政策体系渐趋完善

从顶层设计来看,储能在我国能源系统和产业发展中的身份地位逐步确立。2011年3月发布的“十二五”规划纲要中,“储能”作为智能电网的技术支撑在国家的政策性纲领文件中首次出现。2014年11月,国家发布《能源发展战略行动计划(2014-2020年)》,首次将储能列入9个重点创新领域之一。2016年,在《国家“十三五”规划纲要》中,储能首次进入国家规划。《中国制造2025-能源装备实施方案》,则明确将储能作为15个能源装备领域之一。

从产业支持来看,相关政策也逐步出台。2016年6月,国家能源局出台《关于促进电储能参与“三北”地区电力辅助服务补偿(市场)机制试点工作的通知》,选取不超过5个电储能设施参与调峰调频补偿机制试点。2017年10月,五部委联合发布《关于促进储能技术与产业发展的指导意见》(发改能源〔2017〕1701 号),提出了未来十年的发展目标、重点推进技术研发和示范应用,是我国储能产业第一个国家级政策。2018年7月,国家发改委发布《关于创新和完善促进绿色发展价格机制的意见》(发改价格规〔2018〕943 号),提出加大峰谷电价实施力度,运用价格信号引导电力削峰填谷,促进储能发展。

在地方层面,并网运行、辅助服务、需求侧响应和补贴机制等方面的政策支持体系也日益完善。并网运行方面,2017年9月,江苏省电力公司发布《客户侧储能系统并网管理规定(试行)》,提出了关于储能系统并网的管理规范。辅助服务方面,2017年11月,山西省能源监管办印发《关于鼓励电储能参与山西省调峰调频辅助服务有关事项的通知》,涉及调峰和调频两种辅助服务品种,包括联合式和独立式等两种电储能设施参与方式。

需求侧响应方面,2018年7月,山东省经信委联合山东省物价局印发了《关于开展电力需求响应市场试点工作的通知》,通过经济激励政策,采用负荷管控措施,调节电网峰谷负荷,削峰填谷缓解供需矛盾。

补贴机制方面,2018年9月,安徽省合肥市政府通过《关于进一步促进光伏产业持续健康发展的意见》,对国内销售收入超过1亿元的储能电池等产业提供一次性奖励30万元,销售收入每增加0.1亿元再给予1.2万奖励,同一企业年度奖励额最高不超过500万。对符合要求的光储系统按充电量提供1元/千瓦时的补贴,同一项目年度最高补贴100万元。

在价格机制上,我国一般工商业峰谷电价差在0.6元/千瓦时以上的有16个省市,大工业峰谷电价差在0.6元/千瓦时以上的有6个省市。

未来趋势

从规模效应和利用率来看,电化学储能在电网侧和电源侧能够得到更加集中和规模化的利用,较用户侧储能效率高,且安全和可控性更强,国外在电源侧和电网侧均出台了大量激励政策,我国也应借鉴国际经验,在电网侧和电源侧储能方面加强政策支撑和引导。

对于用户侧储能来说,关键在于完善市场设计,通过市场发现储能价值的方式促进其发展。原则上,储能不需要单独定价,储能的价值主要通过机会成本法,按效果付费来体现,因此应尽可能采用市场化方式定价和回收成本。建议我国加快推进电力现货市场和辅助服务市场建设,引导用户通过储能设施,合理优化运行方式,降低市场电费成本,同时通过打包集成为“虚拟电厂”参与辅助服务市场。

责任编辑:电朵云

-

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

能源服务的线上线下

2021-12-20能源服务 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同

-

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同 -

浙江“兜底”售电为何有人点赞有人不爽?

2021-12-20售电

-

分钱、分粮、分地盘…大秦电网招募售电合伙人

2021-01-28大秦售电,招募,贵州区域,合伙人,限50个,名额,月入上万,不是梦 -

10月份用电量延续较快增长态势 国民经济持续恢复向好

2020-11-17全社会用电量,国家电网,产业用电量 -

能源市场“负价格”事件分析及启示

2020-11-03电力现货市场,电力交易,电改

-

国家发改委给14家单位回函了!完善落实增量配电业务改革政策的八条建议

2021-03-10国家发改委,增量配电,业务改革,政策,八条建议 -

2020年增量配电研究白皮书:河南、云南、山西、浙江、江苏五省区改革推动成效显著

2020-11-16增量配电,研究,白皮书 -

贵州电网关于支持务川电解铝产能指标的建议

2020-11-10务川电解铝产能指标

-

能源服务的线上线下

2021-12-20能源服务 -

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16全面,取消,工商业目录,销售电价 -

国家发改委答疑电价改革

2021-10-15国家发改委,答疑,电价改革

-

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16目录电价,电力,营销系统,影响,电改 -

电改里程碑文件——真的放开两头

2021-10-15全面,取消,工商业目录,销售电价 -

【电改新思维十七】目录电价“天花板”被捅破,对市场化电费结算方式有何影响?

2021-05-20电改,电价,市场化电费,结算方式,大秦电网