煤电行业专题研究:“大跃进”到“急刹车” 煤电如何“减存控增”?

摘要:火电行业供给侧改革始于二十世纪八十年代,十二五末之前火电去产能都以减少存量形式为主。2014年,火电审批权下放地方使得火电行业开始大规模投资建设,供给侧改革变得日益重要,十三五期间开始执行减存控

关停项目以5万千瓦以下的小规模机组为主。按关停机组容量来看,93台机组中72.04%(67台)的机组装机规模不足5万千瓦,仅平顶山姚孟发电厂(国电投集团,31万千瓦)、华电六安电厂(27万千瓦)、北京热电厂(华能集团,2*22万千瓦)、天津军粮城电厂(华电集团,4*20万千瓦)、太二电厂(大唐集团,2*20万千瓦)、黄石热电厂(华电集团,20万千瓦)为20万千瓦及以上机组。

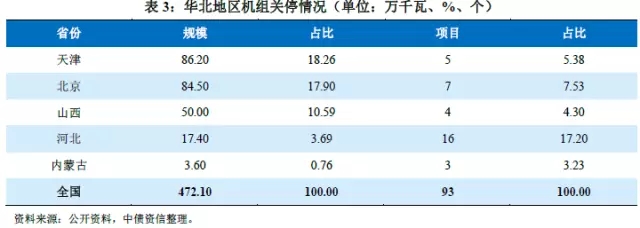

华北地区机组关停力度大。按关停机组所处省份来看,天津、北京、山西地区涉及项目装机规模最大;江苏、河北关停项目数量最多。整体看,华北地区关停力度大。

2、停、缓建项目特征

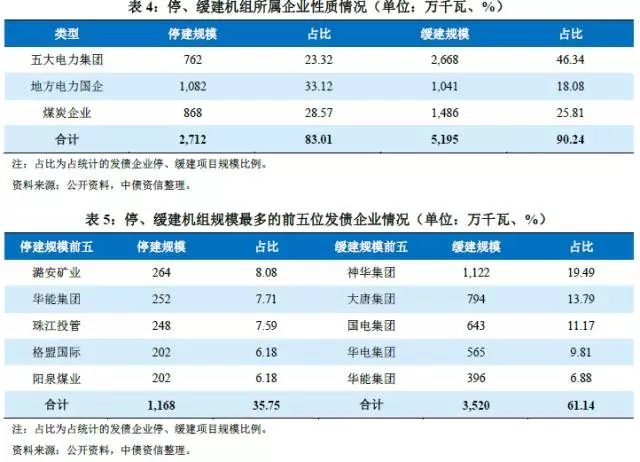

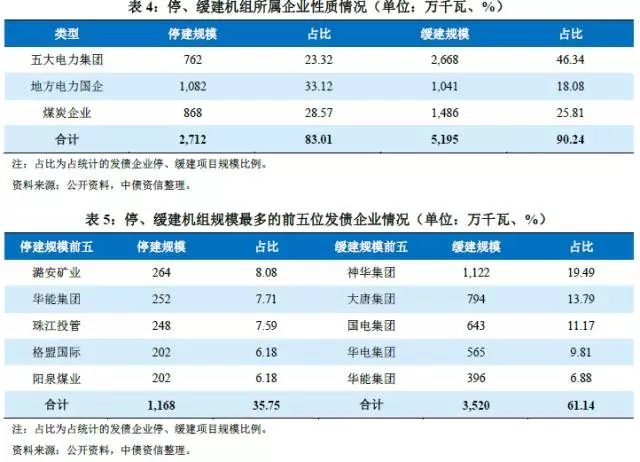

涉及停建的项目共33个,装机规模共4,172万千瓦,涉及30个发债企业,已投资超过247亿元;涉及缓建的项目共62个,装机规模共6,331万千瓦,涉及38个发债企业,已投资超过584亿元。

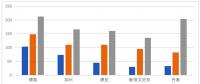

停建项目集中度远低于缓建项目集中度。停建项目中,五大电力集团(国电集团无停建项目)、地方电力集团与煤炭企业项目规模占发债企业停建规模比例分别为23.32%、33.12%与28.57%,整体分布较为相近;缓建项目中,五大电力集团项目规模占发债企业缓建规模的46.34%,超过地方电力集团与煤炭企业之和。具体企业方面,按机组所属企业来看,企业涉及停建项目规模均在300万千瓦以下(信发集团涉及项目594万千瓦,但公司无公开债务),而涉及缓建项目规模最高的企业神华集团为1,122万千瓦,远超第二名大唐集团。从前五位发债企业来看,停建项目规模前五位占总发债企业规模仅35.75%,而缓建项目规模前五位占总发债企业规模达到61.14%。

停、缓建项目已投资进度及影响程度整体偏低,但其中不乏已投产、已投资进度高于50%及已投资金额占在建工程及固定资产总值比例超过20%的企业。本批停、缓建项目平均投资进度均偏低(分别仅18.34%与23.33%),项目对涉及企业影响程度亦很低(仅1.73%)。但杭州正才、粤电集团停建项目已投资进度超过50%;河北建投(建投能源)缓建项目已并网发电;中国铝业(中铝股份)、河南投资、华电能源缓建项目已投资进度超过50%,上述项目或造成较大规模的资金占用。此外,珠江投管、桂东电力已投资金额占在建工程及固定资产总值比例超过20%,将对企业战略规划及发展布局形成较大影响。根据文件要求,本批停建、缓建项目需至少推迟至“十四五”及以后并网,需关注投资规模大、投资进度高的企业对相关项目的处置情况。

投资进度 = 已投资/总投资

影响程度 =已投资/(在建工程+固定资产)

责任编辑:lixin

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞

-

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

能源服务的线上线下

2021-12-20能源服务 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同

-

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同 -

浙江“兜底”售电为何有人点赞有人不爽?

2021-12-20售电

-

分钱、分粮、分地盘…大秦电网招募售电合伙人

2021-01-28大秦售电,招募,贵州区域,合伙人,限50个,名额,月入上万,不是梦 -

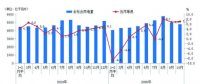

10月份用电量延续较快增长态势 国民经济持续恢复向好

2020-11-17全社会用电量,国家电网,产业用电量 -

能源市场“负价格”事件分析及启示

2020-11-03电力现货市场,电力交易,电改

-

国家发改委给14家单位回函了!完善落实增量配电业务改革政策的八条建议

2021-03-10国家发改委,增量配电,业务改革,政策,八条建议 -

2020年增量配电研究白皮书:河南、云南、山西、浙江、江苏五省区改革推动成效显著

2020-11-16增量配电,研究,白皮书 -

贵州电网关于支持务川电解铝产能指标的建议

2020-11-10务川电解铝产能指标

-

能源服务的线上线下

2021-12-20能源服务 -

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16全面,取消,工商业目录,销售电价 -

国家发改委答疑电价改革

2021-10-15国家发改委,答疑,电价改革

-

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16目录电价,电力,营销系统,影响,电改 -

电改里程碑文件——真的放开两头

2021-10-15全面,取消,工商业目录,销售电价 -

【电改新思维十七】目录电价“天花板”被捅破,对市场化电费结算方式有何影响?

2021-05-20电改,电价,市场化电费,结算方式,大秦电网