分析报告 | 稳增长电网基建提速 关注特高压与配网

事件:电网基建提速,9项重点输变电工程将在2018/2019年核准开工。2018年9月7日,国家能源局下发《关于加快推进一批输变电重点工程规划建设工作的通知》。通知指出,为加大基础设施领域补短板力度,发挥重点电网工程在优化投资结构、清洁能源消纳、电力精准扶贫等方面的重要作用,将加快推进青海-河南特直、张北-雄安特交等9项重点输变电工程建设。

■新增核准规划线路数量将达到前期峰值。此次规划核准7条直流线路和7条特高压交流线路(5条为短距离线路,配套特直项目),项目合计输电能力57GW。其中,特高压3直6交项目将在2018Q4核准开工,其余项目将在2019年核准开工。到2017年底,我国已建成21条特高压输电线路,骨干网架已初步形成。2017年以来,能源局放慢了对特高压线路的核准。2014-2016年间年均核准特高压线路5-6条,但2017年仅核准2条。核准及项目开工放缓,使得2018年上半年电网投资增速下滑15%,相关公司的中报业绩也出现大幅下滑。2018年上半年,能源局新增核准了蒙西-晋1000KV特交及昆柳龙±800KV三端直流工程,加上此次规划核准的14条线路,2018/2019年核准量已经达到前期高点。

■特高压设备相关公司显著受益且直流领域受益弹性更大。从投资规模来看,长距离线路的投资规模在200-300亿间,区域内短距离线路在50亿以内,背靠背联网工程在50-80亿间。按线路规划情况,整体估算直流的投资规模在1100亿-1400亿之间,交流项目的投资在700-900亿间。相对而言,直流领域的受益弹性更大。由于此次规划叠加稳增长基调,核准及建设的速度有望超过前次,特高压设备相关公司显著受益。

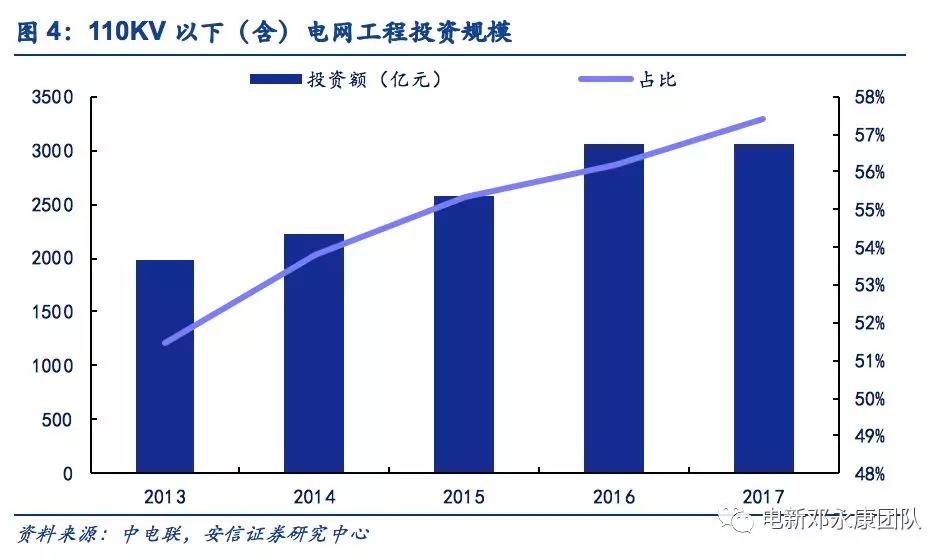

■我们建议同时关注后期配网投资提速的情况。从稳增长的角度看,配电网建设更具有长期促进作用。近年来,随着特高压骨干网架建成及新能源大规模接入,配网投资补欠账的进程正在加快。2017年度,我国110KV以下(含110KV)电网工程新增建设投资规模达到3,064亿元,在电网投资中的占比达到了57.4%。未来,配网投资将是智能电网建设最为关键的环节,增量配电网、配网自动化及电力信息化等领域将成为投资重点。

■投资建议:重点推荐特高压设备相关标的。能源局再次集中核准特高压项目工程,意在加码电网基建并为清洁能源消纳保驾护航,短期将对特高压领域相关的企业带来业绩弹性,中长期看这些企业还将受益于配电网建设提速。综合考虑相关公司当前的经营情况、市场占有率、当前及未来投资提速受益程度,我们重点推荐:国电南瑞、许继电气、特变电工,建议关注:平高电气、四方股份、中国西电、金智科技等。

■风险提示:特高压项目建设进度低于预期或价格出现大由下滑;配网建设投资推进缓慢。

1 电网基建提速,能源局规划9大输变电重点工程

9项重点输变电工程将在2018/2019年核准开工。2018年9月7日,国家能源局下发《关于加快推进一批输变电重点工程规划建设工作的通知》。通知指出,为加大基础设施领域补短板力度,发挥重点电网工程在优化投资结构、清洁能源消纳、电力精准扶贫等方面的重要作用,将加快推进青海-河南特直、张北-雄安特交等9项重点输变电工程建设。

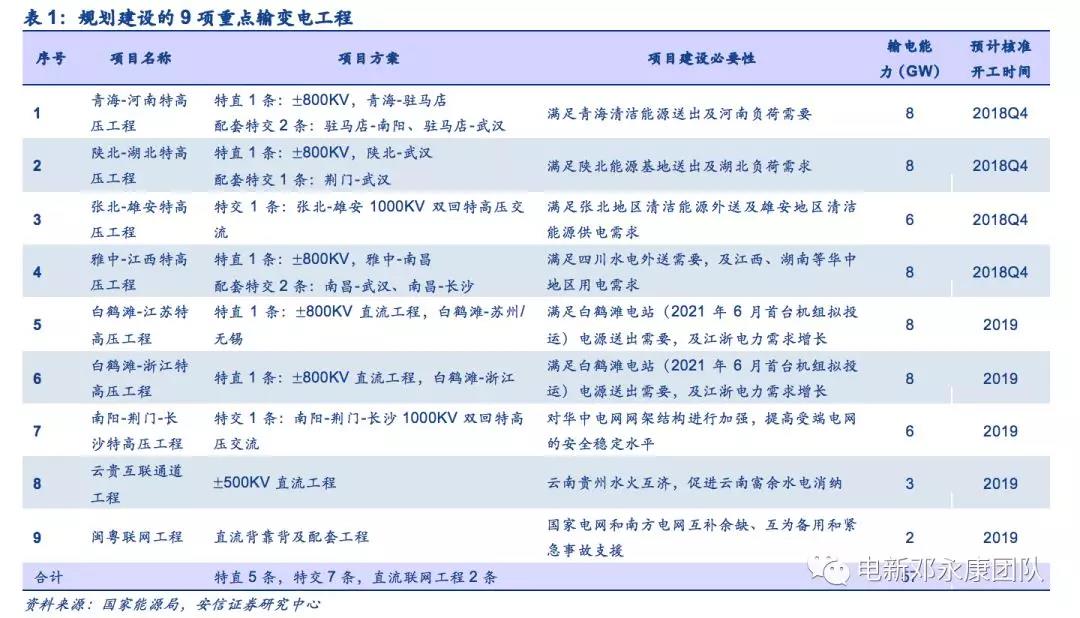

在我国,特高压是指±800KV及以上的直流电和1000KV及以上交流电的电压等级。此次,能源局规划建设的9项重点输变电工程包含5条特高压直流、7条特压交流和2条直流互联工程(云贵、闽粤),项目合计输电能力57GW。其中,特高压3直6交项目将在2018Q4核准开工,其余项目将在2019年核准开工。

2新增线路审核放缓,18H1特高压领域出现下滑

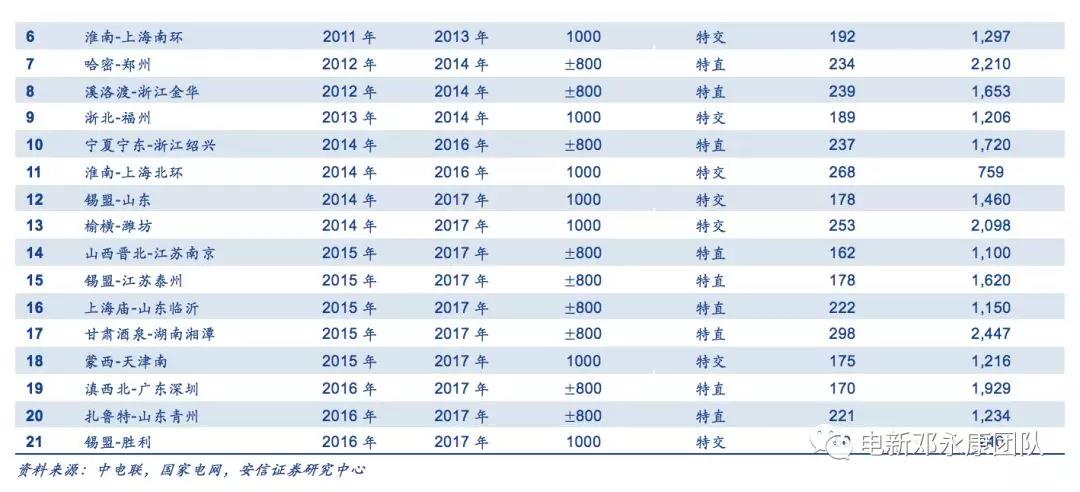

2006年,我国推动建设第一条晋东南——荆门1000kV特高压交流示范项目,并于2009年投运。到2017年底,我国累计已建成特高压线路21条,其中直流线路13条,交流线路8条。

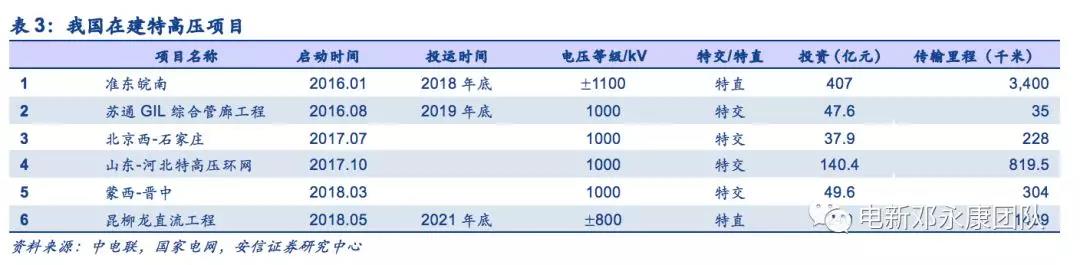

此外,当前还有准东-皖南、北京西-石家庄等3交2直和淮南-南京-上海1000千伏特高压交流输变电工程苏通GIL综合管廊工程特高压项目在建,大部分项目预期2018/2019年间将陆续投运。

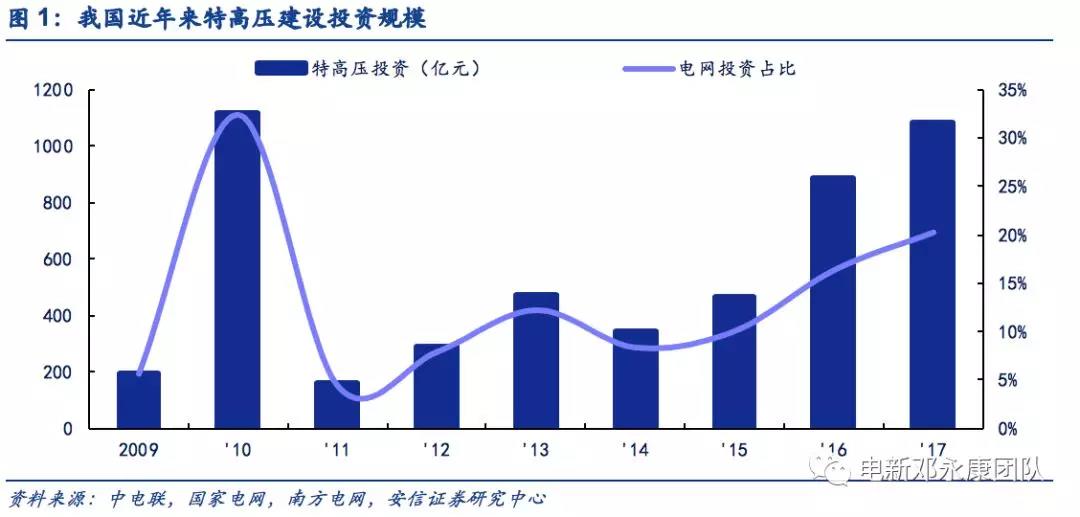

从项目的核准开工及建设投运节奏来看,前期核准开工的特高压线路在2017年均进入集中投运。根据中电联统计数据,从20111年开始特高压项目投资逐年上升,2017年度特高压项目投资规模达到了1080亿元,在电网投资的中的占比也达到了20.23%。

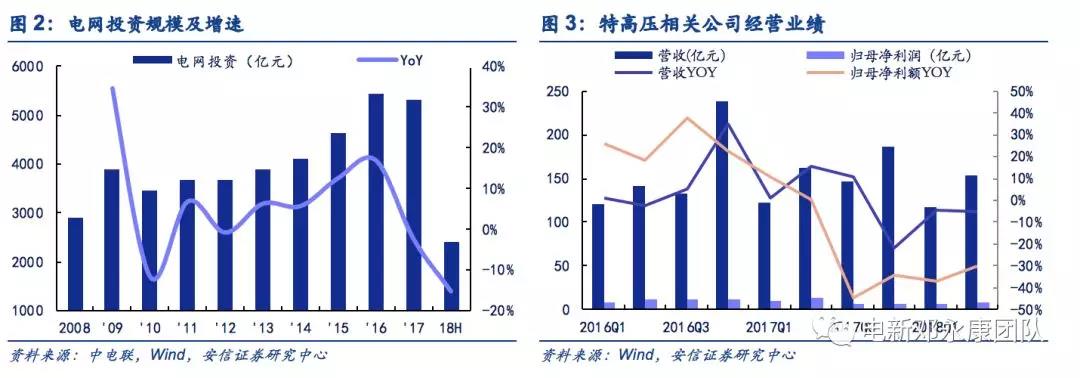

由于前期项目基本建成投运而后续新增核准开工项目大幅减少,使得电网投资的整体规模增速也呈现出下滑趋势。2018上半年,电网投资完成额2,036亿元,累计同比下降 15.1%;1-7月电网投资规模则进一步下滑,同比下降17.3%。设备交付提前于线路投运,特高压设备企业的经营情况从2017Q3已经开始下滑。特高压业务占比较高的三家公司平高电气、中国西电和特变电工,2018年上半年三家公司营收总计270.52亿元,同比下降4.79%;归母净利润总计15.48亿元,同比下降32.9%。

近期,基建投资“再发力”,多个地方政府和部委已公布下半年“补短板”重大项目投资计划。从过往的基建投资来看,电网投资一直是基建的主力军之一;再加上乌东德、白鹤滩两个大型水电站首台机组即将投运及近年来新能源电站装机大规模增长,能源局加快特高压项目审批节奏。这9项输电变工程均已列入两家电网公司的年度工作计划,但此次批复的节奏比预期要快,加码电网基建和保障清洁能源消纳的意味明显。

3 直流受益弹性更大,关注配网投资

此次核准主要聚焦在特高压直流环节,共批复5条长距离特直线路;特交长距离线路2条,配套特直项目的区域内短距离特交线路5条。从投资规模来看,通过长路离线路的投资规模在200-300亿间,区域内短距离线路在50亿以内,背靠背联网工程在50-80亿间。整体估算直流的投资规模在1100亿-1400亿之间,交流项目的投资在700-900亿间。相对而言,直流领域的受益弹性更大。

国内特高压领域行业集中度高,主要供应商包括平高电气(GIS、断路器、隔离开关等)、中国西电(提供全线产品:交流有GIS、变压器、电抗器,直流有换流阀、换流变、直流场、电容器等),特变电工(以变压器为主、电抗器、换流变等),国电南瑞(换流阀、监控保护、断路器、互感器等)许继电气(直流为主:换流阀、直流场、监控保护等)、新东北电气(GIS、断路器、隔离开关)和四方股份(合资公司四方ABB,换流阀)。

上述企业均受益于此次特高压项目核准提速,参考各公司当前在手订单情况及历次特高压项目中标占比情况来看,平高电气、许继电气和四方股份业绩受益弹性较大,国电南瑞、中国西电和特变电工受益弹性较小。

此外,我们建议同时关注后期配网投资提速的情况。从稳增长的角度看,配电网建设更具有长期促进作用。近年来,随着特高压骨干网架建成及新能源大规模接入,配网投资补欠账的进程正在加快。2017年度,我国110KV以下(含110KV)电网工程新增建设投资规模达到3,064亿元,在电网投资中的占比达到了57.4%。未来,配网投资将是智能电网建设最为关键的环节,增量配电网、配网自动化及电力信息化等领域将成为投资重点。国电南瑞、许继电气、平高电气、中国西电等公司配网业务占比也相对较高,若未来配网投资力度加大,这些公司相应也会直接受益。

投资建议:能源局再次集中核准特高压项目工程,意在加码电网基建并为清洁能源消纳保驾护航,短期将对特高压领域相关的企业带来业绩弹性,中长期看这些企业还将受益于配电网建设提速。综合考虑相关公司当前的经营情况、市场占有率、当前及未来投资提速受益程度,我们重点推荐:国电南瑞、许继电气、特变电工,建议关注:平高电气、四方股份、中国西电、金智科技等。

4风险提示

特高压项目建设进度低于预期或价格出现大由下滑;配网建设投资推进缓慢。

责任编辑:仁德财