电气设备行业年报及一季报分析:工控复苏、输电及电机电控环节压力依旧

报告要点

输电环节:需求未有好转,业绩降幅扩大,继续看好国改主线

2017 年国网投资额近几年来首次下滑,对应输电设备招标量缩减,板块景气度较低。从经营数据来看,2017 年和 2018 年一季度环节营业收入分别下滑 3.5% 和 2.5%,此外两个时期内期间费用率均出现不同程度上升,拖累归属母公司股东净利润同比降幅分别扩大至 13.0%和 46.5%。站在当前时点,我们维持输电环节未来长期稳中微降趋势的判断不变,建议继续围绕国网系改革这条主线选股,维持推荐业绩内生增长持续性好,且具备混改及股权激励预期的国电南瑞。

配电环节:外延并表助利润高增,预计今年需求支撑较快收入增长

配网需求同样源于电网集招,因此该环节营业收入整体跟随招标变化:继 2015 年高增长后,2016 年增速放缓,2017 年随招标减少而同比下滑。此外,由于部分企业外延并表贡献额外增量,2018年一季度营业收入与利润分别增长7.2% 和 69.4%,增速抬升明显且利润增速远超营业收入。短期看,新一轮农网改造即将开展,叠加国网集招批次增加,预计今年板块需求有望回升。但考虑到行业天花板较明显,我们认为外延转型仍是板块内企业未来值得关注的发展方向。

工业自动化环节:复苏延续助行业持续增长,紧握龙头以跨越周期

从行业数据看,工控环节自 2016 年三季度以来一直延续复苏态势,带动板块营业收入、利润实现持续增长,但由于前期基数较高,近期增速略有放缓。2017 年和 2018 年一季度,板块营业收入分别同比增长 25.6%和 17.6%,归属母公司股东净利润增长 23.5%和 12.3%。利润增速略低于营业收入主要是受毛利率和汇兑损失拖累。参考过往两轮周期持续时间,我们认为本轮复苏趋势在今年上半年仍有望维持,下半年为观察行业需求是否回落的重要窗口。此外,龙头份额提升是自动化行业更应长期关注的主线,建议紧握白马以实现跨周期成长。

电机电控环节:降价致业绩承压,乘用车相关标的未来有望走出

电机电控整体需求随新能源车产销两旺而持续增长,但是行业两大变化拖累板块 2017 年和 2018 年一季度营业收入增速放缓,且归属母公司股东净利润下滑: 1)2017 年以来行业车型结构调整导致平均单车价值量快速降低;2)由于议价能力弱,产品价格下降。考虑今明两年行业补贴退坡压力仍存且板块竞争格局尚未明晰,判断产品价格仍有下行空间,企业利润增长承压。长期看,我们认为目前在乘用车驱动领域大力投入的企业未来才有望在市场占据一席之地。

年报及一季报概述:工控环节景气延续,输电及电机电控压力维持

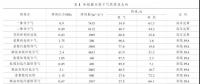

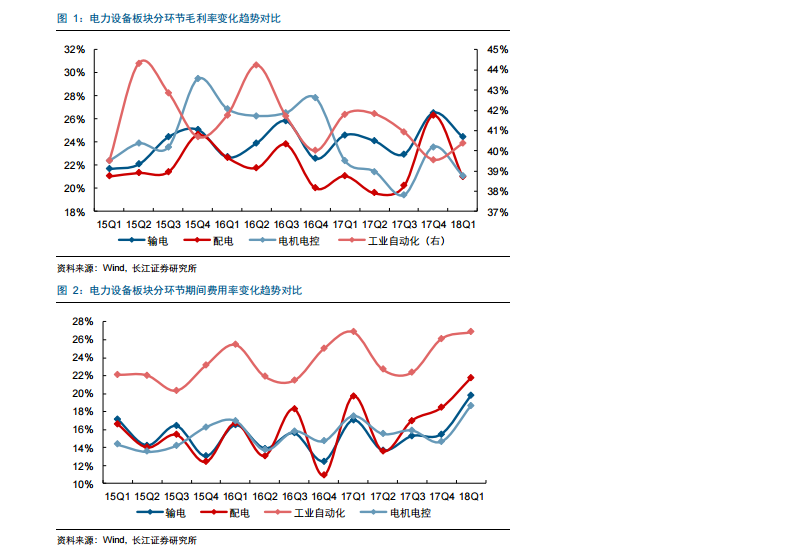

电力设备板块 2017 年年报以及 2018 年一季报已披露完毕,板块内企业经营业绩分化较为显著。为便于区分总结,我们将板块主要分为输电、配电、工业自动化、电机电控四大环节,对其财务数据整理分析如下:

1)从销售端看,工业自动化环节收入增速最优,2017 年及 2018 年一季度营业收入分别同比增长 25.6%和 17.6%,判断主要受益于自 2016 年三季度以来的行业复苏周期仍在持续,支撑下游需求;电机电控增速次之,受下游新能源汽车产销两旺拉动,板块 2017 年及 2018 年一季度营业收入分别同比增长 13.1%和 14.5%;电网环节销售增长表现较差,2017 年输电、配电环节营业收入均出现小幅度下滑。

2)从利润端看,工业自动化环节归属母公司股东净利润增速与营业收入较匹配,2017 年及 2018 年一季度分别同比增长 23.5%和 12.3%;电机电控环节由于产品价格下滑且原材料价格坚挺,毛利率显著下滑,导致经营压力较大,2017 年及 2018 年一季度归属母公司股东净利润分别同比下滑 26.5%和 30.6%;输电环节因期间费用率大幅上升,使得 2017 年及 2018 年一季度归属母公司股东净利润下滑幅度进一步拉大,降幅分别达 13.0%和 46.5%;配电环节则由于多企业外延并表等因素影响,带动 2018 一季度归属母公司股东净利润增速远高于营业收入,同比增长 69.4%。

站在当前时点,基于对行业需求的了解,我们对于各环节后续经营趋势做出预判:

1)工业自动化环节,本轮自 2016 年三季度开始的需求复苏趋势仍有望在今年上半年得以维持。从过往周期持续时间看,自动化行业回暖一般延续 2 年左右,所以判断今年下半年是观察需求是否回落的重要时间窗口。此外,我们依旧认为龙头份额提升是自动化行业更应长期关注的主线,建议紧握白马以跨周期,继续看好汇川技术及宏发股份等。

2)电机电控环节,下游需求可支撑销售持续增长。但考虑今明两年行业补贴退坡压力仍存,且板块竞争格局尚未明晰,我们判断产品价格仍有下行空间,故企业利润增长承压。长期来看,我们认为目前在乘用车驱动领域大力投入的企业未来才有望在市场占据一席之地。

3)输电环节,预计行业需求仍将保持稳中微降趋势。建议继续围绕国网系改革这条主线选股,维持推荐业绩内生增长持续性好,且具备混改及股权激励预期的国电南瑞。

4)配网环节,受益于今年新一轮农网改造即将开始,并且国网配网设备集招批次明显增加,我们预计今年板块整体营业收入增速有望回升。但考虑到配网行业空间的天花板较为明显,我们认为外延转型仍是板块内企业未来重点关注的发展方向。

输电环节:需求未有好转,业绩降幅扩大,继续看好国改主线

营业收入转为小幅下滑,费用率抬升致利润降幅扩大

输电环节需求主要受社会用电量和电网公司招标量影响,目前环节景气度较低。统计相关上市标的的财务数据得到:2017 年四季度开始板块营业收入同比转为下滑,2017 年四季度板块营业收入同比下降 14.4%,拖累 2017 全年营业收入同比下降 3.5%;2018 年一季度输电环节营业收入下降趋势未改,同比下降 2.5%。我们认为环节营业收入下降主要受制于下游需求不振。国网 2017 年实际投资额近几年来首次出现同比下滑(-2.5%),并且 2017 年输电环节国网招标量也相应出现减少。

此外,板块归属母公司股东净利润降幅大于营业收入降幅,其中 2017 年全年同比下滑 13%,2018 年一季度同比下滑 46.5%(考虑到板块公司一季度营业收入、业绩占全年比重较小,一季度财务数据在绝对数值方面参考意义有限)。

盈利方面,输电一次、二次环节毛利率变化趋势分化,期间费用率则明显抬升:

1)2017 年四季度和 2017 全年输电环节分别实现毛利率 26.5%和 24.9%,同比分别上升 4.0 和 1.3 个百分点(主要因国电南瑞并表毛利率较高的继电保护等业务);2018 年一季度实现毛利率 24.4%,与 2017 年一季度基本持平。分一次、二次设备来看,毛利率变化有所区别,以长高集团、平高电气为代表的输电一次标的 2017 四季度、2018 一季度毛利率同比普遍下滑,判断主要因上游原材料涨价对一次设备盈利能力影响较大;而以国电南瑞、四方股份为代表的输电二次标的在 2017 四季度、2018 一季度毛利率同比上升。

2)费用控制方面,2017 年输电环节期间费用率为 15.3%,同比上升 1.2 个百分点;2018 年一季度期间费用率进一步上升至 19.8%,同比增长 2.8 个百分点,其中拆分来看,2018 年一季度销售、管理、财务费用率均同比出现增长。整体费用增加也是拖累环节归属母公司股东净利润较大幅度下滑的主要原因。

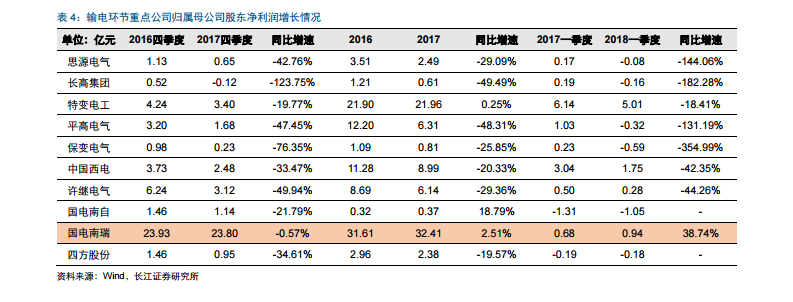

环节多数公司经营承压,国电南瑞延续增长

从输电环节内部来看,2018 年一季度大部分企业业绩普遍出现下滑,但也可以看到,国电南瑞依旧保持了较好的增长态势,成为 2018 年一季度期间板块唯一实现业绩增长的企业。

1)营业收入方面,特高压相关龙头平高电气、许继电气 2018 年一季度营业收入分别同比下降 19.6%和 21.1%,居板块降幅前列。主要是因为继 2014 至 2016 年的特高压建设小高峰后,近期特高压项目明显减少,2017 年仅招标 1 交 1 直,核准 1 交 1 直,受此影响,平高电气和许继电气 2017 年特高压新增订单金额出现大幅下滑。

2)利润方面,2018 年一季度板块普遍下滑,10 家重点公司中业绩同比下滑的多达 7 家,出现亏损的多达 6 家,主要原因仍是前文分析得出的期间费用率大幅上升以及输电一次产品毛利率下滑影响(输电一次重点公司 2018 年一季度业绩全线下滑)。

3)板块内唯一的亮点是输电二次龙头国电南瑞,2018 年一季度国电南瑞一方面实现整体订单高速增长,另一方面确认较大规模的配网融资租赁回购收入,拉动营业收入同比增长近 20%;此外,公司毛利率同比上升 3.1 个百分点,助推归属母公司股东净利润增长 39%。

责任编辑:仁德才