百万辆时代来临 新能源汽车产业发展将转向市场驱动

业内人士预计,新能源汽车全年70万辆销售目标应该可以达成,预计2018年销量有望超过100万辆。随着补贴政策的加速退坡和双积分政策的实施,我国新能源汽车市场增长将逐渐回归理性。2020年以后,新能源汽车补贴政策

我国新能源汽车产业初具规模,涌现出一批具有国际竞争力的领军企业。业内人士预计,2017年我国新能源汽车销量将达到70万辆,2018年有望超过100万辆。随着产业补贴政策的不断调整,新能源汽车产业支持方向开始向“扶优扶强”转换,行业全面进入调整升级阶段。业内人士认为,2018年,在补贴退坡加速、外资品牌进入、双积分政策开启等多重因素作用下,我国新能源汽车产业将由政府驱动加速转向市场驱动。

迎来快速发展期

中汽协秘书长助理许海东者表示,按照目前增速,新能源汽车2017年70万辆销量目标应该可以达成。预计2018年新能源汽车销量增速保持在40%至50%,明年新能源汽车销量将超过100万辆。

根据中国汽车工业协会数据,2017年11月,新能源汽车销量11.9万辆,同比增长83%,月度产销量创历史新高;1-11月,新能源汽车销量60.9万辆,同比增长51.4%。

2017年,国家出台了多项新能源汽车相关政策,覆盖范围包括补贴、基础设施、宏观统筹、技术研发等多个方面,推动实现《中国制造2025》和《节能与新能源汽车产业发展规划(2012-2020年)》中的重要战略目标。其中,2017年9月公布的《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》(简称“双积分政策”)被普遍认为奠定了未来中国新能源汽车产业格局。该项政策将于2018年4月1日起实施,2019年开始正式考核。

中国汽车工程学会常务副理事长张进华表示,双积分政策实施以后,新能源汽车产业将通过积分制借助市场的力量倒逼企业,推动企业加速电动化转型,政府补贴也将逐渐退出,通过市场调节激励新能源汽车发展。

国家对于产业的补贴政策正在加速退出,2020年以后,新能源汽车补贴将全面退出。这也意味着政府主导的培育市场模式进入尾声,企业主导培育市场新阶段开启,市场即将面临后补贴时代带来的考验。

业内人士表示,由于电池成本的昂贵以及充电基础设施的落后,后补贴时代新能源汽车依然处于弱势。市场预计要到2025年,新能源汽车才能达到燃油汽车相同的购买经济性,未来3-8年里新能源汽车产业发展仍然需要政策持续支持。张进华认为:“随着补贴的加速退出,应该在纯电动汽车和插电式混合动力汽车上继续保持一定程度的税收优惠。补贴退出、税收保留将有助于新能源汽车产业的持续健康发展。”

随着国家禁售燃油车时间表研究计划提上议程,长安、北汽等自主品牌也相继抛出传统燃油车禁售时间表。2017年以来,吉利、长安、长城等越来越多的企业加速推出混合动力汽车以应对平均燃料消耗量挑战。业内人士预计,基于自身技术积累与优势,加快布局不同类型的混合动力汽车技术和车型,将成为主要汽车企业实现节能减排目标的普遍选择。

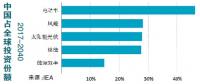

新能源汽车作为战略性新兴产业,其投资带动作用正在显现。根据已获批新建纯电动乘用车企业投资规模与产能规划,总投资额约328亿元、规划产能91万辆,则每万辆产能投资额约3.6亿元。按照2016年《中国新能源汽车产业发展报告》对投资规模的计算方法,预计到2020年新能源汽车将达到200万辆产能,可以带动包括新能源整车、动力电池、电机和充电桩建设的直接投资规模1.43万亿元。

中国汽车技术研究中心首席专家刘斌认为,预计下一步国家发改委与工信部将提高新建纯电动汽车投资门槛,预计在企业研发、资金实力和可持续发展等方面继续提高要求的同时,地方政府也将加强规范产业发展工作。预计新申请企业的获批难度将有所加大,但有技术和持续发展能力的企业还将继续进入。

动力电池企业表现分化

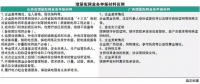

新能源汽车产业的巨大需求有力地推动了动力电池的技术进步和产业规模的扩大。目前,我国电池产业规模达到世界第一,总体水平位列世界前三;我国的动力电池产业链,尤其是正负极电池材料,在国际市场占有率保持第一。部分动力电池企业已经进入世界知名汽车企业的供应链体系。

从产业发展角度看,中国目前已形成以珠江三角洲、长江三角洲、中原地区和京津区域为主的四大动力电池产业化聚集区域。根据公开数据,目前已经有超过250家动力电池企业开展动力电池的研发及产业化工作,投入的产业资金超过1000亿元。

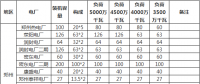

数据显示,今年以来,工信部累计发布11批推荐车型目录,共包括3113个车型。从推广目录的电池分类来看,磷酸铁锂和锰酸锂仍然是客车电池的主要类型,其中磷酸铁锂累计占比达到74%,在纯电动客车占比更是高达88%;锰酸锂累计占比达到20%,锰酸锂在插混客车占比较高;三元电池虽然有进入,但是仍处在研发推广初期。乘用车方面,三元电池已经成为乘用车的主流,2017年的累计占比已经达到76%。专用车方面,三元电池和磷酸铁锂电池分别占据66%和27%的市场。按照总体技术路径来看,锂离子动力电池仍然是今后较长一段时间研发和产业化的主流方向。

由于补贴的关键技术指标导向,国内电池企业的竞争力迅速提升。国内动力电池产业已经快速形成了以宁德时代、比亚迪、国轩高科、深圳比克、天津力神为主的一二线梯队,市场正在迅速向龙头聚集。目前,仅宁德时代、比亚迪两大巨头市场占比接近50%,排名前十的企业市场份额接近80%。

与此同时,在需求刺激下,国内动力电池企业投资持续高速增长,产能不断扩大,而产能的集中释放导致动力电池产能增速远高于新能源汽车产销增速,动力电池行业已出现供给过剩现象。根据中国化学与物理电源行业协会披露的数据,2016年动力电池产能约101GWh,而出货量仅30GWh。据预测,2017年动力电池企业总产能将超过230GWh,行业产能过剩问题将不可避免。

联讯证券分析师认为,目前我国动力电池市场集中度快速提升,结构性产能过剩开始显现,未来中国锂动力电池市场将进一步向优势企业和龙头企业集中。从产品结构来看,相关政策对动力电池能量密度要求越来越高,考虑到磷酸铁锂电池在能量密度方面有天然劣势,三元锂电池有望快速发展。

新能源汽车在全球范围内已进入快速发展期,全球各大车企已将产业战略重心转移到以新能源汽车为核心的新型技术路线上。如通用、福特、戴姆勒、宝马、大众等都提出了新能源汽车发展中长期规划,预计2018年,新车型将大批涌现。此外,随着造车新势力产品研发进度加快,传统车企资源进一步向新能源汽车倾斜,新能源汽车企业及产品开始步入优胜劣汰的过程,现有竞争格局正在被打破和重塑。

业内人士指出,在整个新能源汽车和智能网联汽车平稳发展的基础上,政策将根据产业新阶段的特征进行技术调整。相关部委及地方政府料将继续研究完善相关政策,预计2018年将有投资、税收、补贴、行业管理等方面的重要调整政策陆续出台。

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞