中国何以成为未来全球动力电池行业“主宰者”?

近期,两则消息引发汽车业界的强烈关注,其背后隐含的真相更令人深思。

今年5月31日,广汽传祺对外发布了一则《关于传祺GS8供应量调整的声明》,该声明称“由于GS8变速箱供应能力不足,不得不将今年5-9月传祺GS8的产量调低至约7000台/月。”

近日,新伊兰特EV正式上市,作为众多合资品牌中,在华“导入”的第一款纯电动车,其搭载的并非韩国牌的动力电池,而是相对“小众”的天津力神。

新能源汽车网分析认为,在燃油车领域,关键零部件领域的技术壁垒一直是严重掣肘中国汽车品牌向上的痛点;而在中国寄希望于“换道超车”的新能源汽车领域,或许我们能够在中国本土的动力电池厂商身上,看到一丝黎明的曙光。

甚至有外媒刊文称,预计到2020年中国企业在全球动力电池市场所占的份额将超过70%,届时中国将主宰全球的动力电池行业。

果真会如此吗?处于“窗口期”的本土动力电池厂商又在以何种节奏变换着舞步?

新能源汽车网对此进行剖析,供业界评鉴。

“角力”核心技术 胜者为王

众所周知,由于发动机、变速箱等核心零部件的主导权牢牢控制在国外厂商手里,中国自主汽车品牌在燃油车领域基本上一直处于“甘拜下方”的窘境。

比如,上文中提到的变速箱。不可否认的是,由于受到技术壁垒的阻挠,只能依赖进口变速箱的中国品牌绝不仅仅是传祺一家,诸如像长安、东风、一汽奔腾等这些中国车企也都在使用爱信的变速箱。据统计,目前进口自动变速箱在国内市场上的份额达到了78%,这对于中国品牌来说的确是不小的掣肘。

此时,我们不禁要感慨和发问,中国品牌汽车何时才能彻底地摆脱因核心零部件受制于人所带来的尴尬处境?

随着新能源汽车时代的到来,中国汽车产业终于等来了空前的机会。以动力电池、电机、电控等三电技术为核心零部件的电动汽车可谓彻底革了燃油汽车的命,传统汽车中的核心技术,如内燃机、变速箱传动等在电动车上已经没有用武之地,原有产业的优势在革命性替代面前却成了“包袱”。

而且,由于动力电池在整车成本上占据着1/3到1/2的权重,更被视为电动汽车的心脏,成为全球各国电动汽车厂商争相角力的核心战场。

而在动力电池领域,中国力量正日益崛起,大有冲击王位、登顶宝座的渴望和实力。

众所周知,锂离子电池产业从90年代初诞生以来,至今也才30余年的历史。这个行业的市场竞争格局,也先后经历了日本企业一家独大,到后来日韩“双雄争霸”,再到现如今逐渐演化成了中日韩“三足鼎立”的局面。

统计数据表明,2016年全球动力电池企业出货量排名中,前十排名中有七家企业来自中国,依次为比亚迪、CATL、沃特玛、国轩高科、力神、比克以及中航锂电,万向A123和哈光学也排在11、12位。不仅如此,即便按照销售额计算,中国企业共占了全球动力电池60%的销售额,日本企业约为17%,韩国企业约为23%。

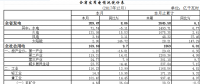

不仅如此,在中国新能源汽车市场的助推下,中国本土动力电池企业的增长速度要远远快于日韩竞争对手。据统计,2017年上半年我国动力电池领域的投资项目就有52个,总投资额达到919.96亿元。其中,动力锂电池项目有30个,投资额达到676.27亿元;正负极材料项目有16个,投资额达183.19亿元;电解液及隔膜项目有6个,投资额为60.5亿元。

国家新能源汽车推广应用专家组成员、中国电动汽车百人会成员方建华表示:“不仅仅是规模,也不仅是动力电池产业的发展速度,更重要的是全产业链上下游的配套和综合实力。”,在他看来,国内已经有动力电池龙头企业参与了国际竞争,宝马、奔驰等国际著名品牌也已经开始与国内一些主流电池厂家进行合作,“本土动力电池厂商的实力已经显现出来”。

事实上,就动力电池领域而言,中国政府相关部门也进行了顶层设计。根据《中国制造2025重点领域技术发展路线图》中的相应规划,对于锂电池做了如下展望:到2025年能量型锂电池能量密度大于300Wh/kg,功率型锂电池比功率4000W/kg,动力电池<1.5元/Wh,储能电池<1.0元/Wh。而对于新能源汽车,要求动力电池单体能量密度达到400Wh/kg,成本降至0.8元/Wh,系统成本1元/Wh。

2016年6月30日,国家动力电池创新中心在京正式挂牌成立。作为《中国制造2025》五大工程之首,制造业创新中心建设将第一站选在了动力电池领域,足见国家对于该领域的重视。工信部部长苗圩表示:“我们建设制造业创新中心,就是要弥补创新链条的断裂环节,特别是要解决从实验室产品到产业化之间所谓的‘死亡之谷’,将分散的创新资源和创新力量凝聚在一起,完成将珍珠穿成项链的关键一步。”根据创新中心提出的目标,我国动力电池要在2020年赶上甚至超越日韩水平。

在此背景下,福布斯新闻网不久前刊文称,预计到2020年中国企业在全球动力电池市场所占的份额将超过70%,届时中国将主宰全球的动力电池行业。

龙头企业竞艳 全球称雄

毋庸置疑,在全球动力电池市场上,以比亚迪、CATL、沃特玛、国轩高科、力神等标杆企业为代表的中国力量正迸发出耀眼的光芒。

随着新能源汽车市场的爆发式增长,我国动力电池厂商正变得日益开放,行业龙头开始合纵连横。

今年5月,比亚迪开启汽车电池业务拆分独立运营模式,其所生产的车用磷酸铁锂及三元锂电池将面向市场所有车企供货。一直以来,比亚迪采取闭合垂直生产模式,电池自给自足,让一些上门求购电池的整车厂吃闭门羹。比亚迪董事长王传福曾公开表示,比亚迪电池暂时不对外出售,是为了保持企业在电池领域的领先地位。然而,市场风起云涌,比亚迪今年以来丢了全球新能源汽车销量冠军的同时,电动车电池装机量也随之下滑。数据显示,今年一季度,宁德时代供货量超越了比亚迪,达到328245千瓦时,占市场份额的26%,涉及的车型也最广;而比亚迪的供货量则达21700千瓦时,占市场的17%。

有市场人士分析称,新能源汽车对于动力电池的市场需求超出了比亚迪的想象,拆分业务板块,将有助其分得市场利好,更有可能提升该业务的估值,提振资本市场的总体价值。

新能源汽车网注意到,今年上半年销量前10名新能源车企中,除了比亚迪可以“自给自足”,其他企业都要向第三方电池厂采购电池或电芯。包括北汽新能源、上汽乘用车、众泰汽车、江淮汽车、吉利汽车、华晨宝马等车企在内,背后都有着一个共同的伙伴——宁德时代。

数据显示,2016年宁德时代电池产量达到6.8GWh,营业额超百亿,在全球动力电池市场,宁德时代位居第三,仅次于排名前两位的特斯拉和比亚迪,位列国内第2位;今年上半年,更是凭借20.98%的市场占有率,超过了此前位居第1位的比亚迪。截至8月份,已陆续有多家车企收到了2016年的新能源财政补贴,包括宇通客车、安凯客车、福田汽车、亚星客车等,而他们供应商名单里都有宁德时代的身影。

以宇通客车为例,在2017年公布的前7批新能源汽车推荐目录中,其共入选了127款新能源汽车,使用宁德电池的达83款车型,占所有入选车型的65.4%。

今年3月,鸿海集团旗下子公司以10亿元投资,仅获宁德时代1.19%的股份,宁德时代市场估值高达840亿元的消息。另据熟悉资本市场的人士对新能源汽车网表示,目前宁德时代新一轮的估值已经达到1200亿元。对此,赛迪顾问投资部吴辉表示,去年宁德时代的收入大约是140亿元,其中利润30亿元左右,而投资行业对于好企业的普遍做法都是按利润30倍-50倍来估值,所以840亿元的估值并不算高。而这样的估值,也使得宁德时代成为仅次于上汽集团、广汽集团、比亚迪和长城汽车的汽车零部件企业,也超过当下在A股上市的任何一家汽车零部件企业。

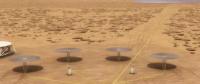

上市融资的梦想背后,是其快速扩张产能的野心。2016年10月,宁德时代宣布在江苏溧阳投资100亿元人民币,建造年产能高达10GWH的锂电池工厂。2016年12月路透社报道,宁德时代计划在2020年前将公司的电池产能增加5倍,达到50亿瓦时。若宁德时代如期达成目标,宁德时代将会成为超越特斯拉-松下(内华达州电池工厂产能为35亿瓦时)的第一家全球电池供应商。

而于日前正式上市的新伊兰特EV,作为众多合资品牌中,在华“导入”的第一款纯电动车,其搭载的动力电池为天津力神所生产。除了“萨德事件”导致的客观原因外,不得不说是天津力神的产品品质征服了北京现代的心。 在实际测试中,天津力神的三元锂电池的各项性能,均可达到韩国现代的相关标准。不仅如此,该品牌有给军工提供锂电池服务的相关背景,所以品质方面也多了一项背书。

综上所述,2017年,多重动因或将促成龙头企业领航的“强者愈强”的“洗牌模式”的开启,市场需求进一步向优势企业集中。

未来只有拥有雄厚技术积累,足够资金支撑,理性市场定位和对市场快速反应的产能布局的企业,才能在激烈的竞争中占据先机。

而随着动力电池领域中国力量的迅速崛起,中国新能源汽车自主品牌的全球竞争力必将空前提升。

对于中国新能源汽车自主品牌来说,从后来者到赶超者、从跟随者到主宰者,这究竟是一个梦想?还是一个宿命?

或许,这就是一个正在变成现实的梦想,这既是我们的祝愿,也是我们的期待!