光伏价格趋势:市场未陷急冷后市展望杂音大

在中国的630抢装潮结束后,太阳能供应链的价格与需求并未如预期般下探,甚至有略微

上涨的现象,使得厂商对后续走势的看法产生分歧。

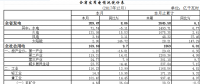

EnergyTrend调查,本周各环节成交价格大致维稳,除海外产品仍有略微的涨幅,且普通

单晶因需求下降而小跌外,其余环节基本持平。展望后势,除了硅片仍将供不应求、订单

量多可达到一个月,因此涨势明确外,其余环节,尤其是下游端,市场报价涨跌互见,杂

音放大。

多晶硅

多晶硅受到下游硅片订单能见度高、价格调涨的鼓舞,本周上调报价的中国多晶硅企业增

加。然而因为海外多晶硅价格没有变动,而市场氛围也还没到供应紧缺的程度,因此仅有

部份买家接受略涨的价格。

EnergyTrend预期,目前中国大陆市场下游能见度不高,硅片企业虽有海外需求得以支撑,

但随着中国大陆本地需求下滑,硅片的订单增长速度也将放缓,多晶硅价格会在硅片厂的

要求下开始调降,预期发生时间点会在7月中旬至八月初之间。

硅片

硅片仍是本周的强势环节,价格虽然没有太多变动,但企业订单大多已签到7月底,是所有

环节当中订单能见度最高的。基于产能利用率维持高档的优势,硅片将在本月持续获得更多

的话语权,下游电池片厂家议价将趋于弱势。

台湾硅片价格在本周略有小涨,主要来自个别厂家补涨特高效硅片的价格。相对于多晶硅

片,单晶硅片则处于高价且短期需求不振的状况,虽然可以预期后续在201条款及领跑者

的支撑下需求得以回升,但单晶厂家仍会为了避免与多晶价差过大而失去市场,因此降价

气氛依然浓厚。

电池片

本周电池片价格仍算持稳,但后续仍需仅慎对待。第三地电池产能的需求仍高,但价格已

达目前下游组件端可接受的天花板。目前,台湾厂商的电池价格普遍在USD0.235/W以上

,第三地则可达USD0.245/W;中国大陆的主流价格则为RMB1.8-1.83/W。单晶部份,本

周因下游需求转弱,大部份组件厂的产线排程都以供630递延项目的多晶为主,因此略有

下滑。

组件

本周第三地组件价格略涨,涨速明显减缓,预期在201条款没有进一步的消息前,价格应不

致再上攻。中国大陆部份,大厂组件排产虽仍可到月底,但因为预期其国内需求将在下旬转

弱,因此价格仍是维稳为主。