深度|广东现货市场设计:中长期合同对市场主体的避险功能分析

广东省的现货市场设计中,同时给出了中长期合约的设计。该设计定义为金融性的差价合约,引起了众多专家的讨论。本文从中长期合同对市场主体的避险功能进行分析讨论。对电网阻塞造成的风险进行了系统的分析,提出了解决的建议。

一、基本定义

《广东电力市场中长期交易实施细则(征求意见稿)》中给出了中长期交易的相关定义。

中长期市场是以多年、年、月、周、日以上为交易组织周期,以电能量、辅助服务...等为交易标的市场化交易.....交易形成的中长期合约为差价合约,依据日前现货市场的价格进行差价结算。现阶段中长交易合约的结算节点均选取为统一结算点,市场成熟后,允许市场主体自行选择结算节点。统一结算点的日前电能量市场价格为相应时段全市场节点的加权平均综合电价。现阶段,交易品种包括双边协商交易、集中竞争交易、挂牌交易、基数合约交易等。合约分解曲线包括自定义分解曲线和常用分解曲线两种。常用分解曲线包括年度、月度、周常用分解曲线。

这里指明了广东电力市场中中长期市场的几个要点:

1)中长期市场中的“中长期”主要是指交易周期而言,日以上的周期的市场化交易都是中长期市场。

2)现阶段的交易标的为电能量。

3)结算参考价为日前现货市场的价格。

4)结算参考点为统一的参考点。

5)统一参考点日前现货市场价格为全市场节点的加权平均价。

6)有灵活多样的交易方式。双边协商可以对本年次周后的合约电量进行交易,可自行分解曲线。

7)交易所组织的中长期集中竞争交易采用标准曲线——常用分解曲线。

二、合约参考价的计算

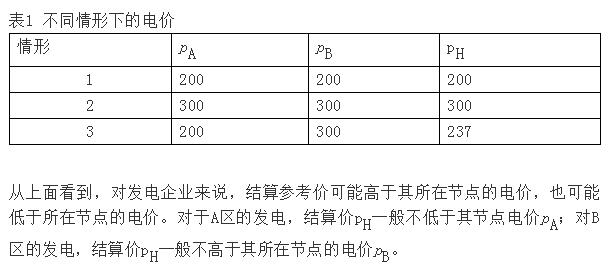

合约的计算基于统一参考点的日前现货市场价格,即全市场节点的加权平均价。文中未指明该价格为负荷侧加权价还是发电侧加权价。根据对全文的理解,应该为负荷侧加权价。后面的分析均按这个计算。

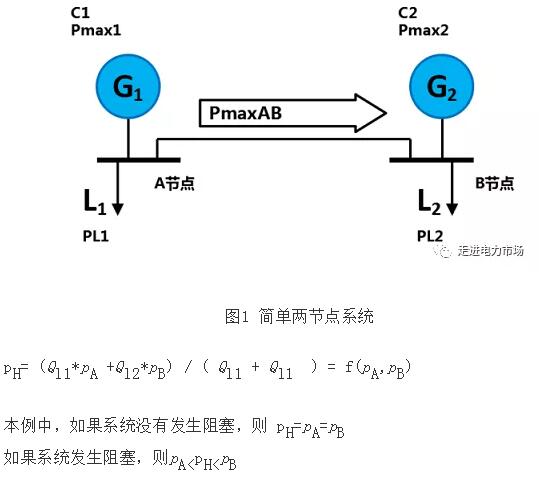

以一个简单二节点系统为例说明全市场节点加权平均价的形成。相关参数设置和场景设置与文献(深度|电力市场中不同输电定价机制下市场主体福利分析)相同。本文用下标“H”(虚拟节点Hub的缩写)表示统一参考点对应的量。为了公式的清晰,本文中将有功功率(前文中用大写P表示)改用“Q”表示。

三、差价合约结算及其避险机制

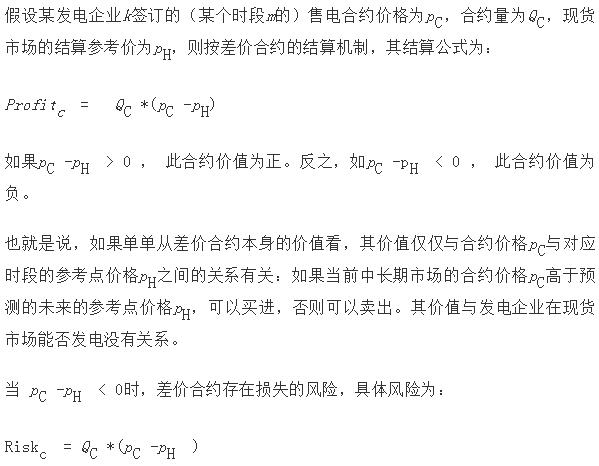

1、差价合约本身的交易风险

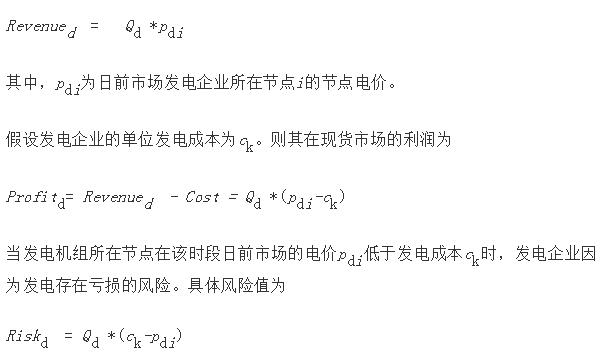

2、现货市场交易风险风险

如果发电企业在现货市场中日前市场出清量为Qd,正好等于其实际发电量,则其在现货市场的收益为

考虑到市场出清价不会低于报价,只要发电企业使其报价不低于其成本,就可以避免这个风险。

3、中长期市场与现货市场总风险

1)风险计算公式

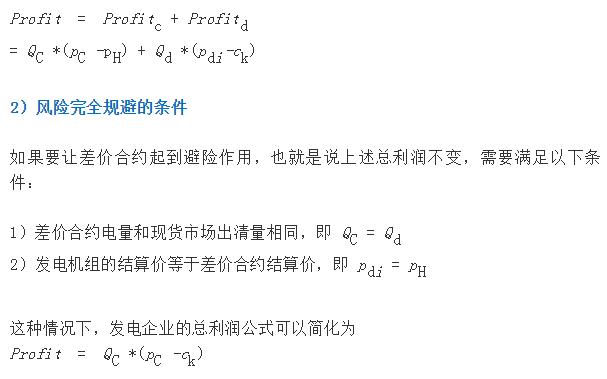

考虑发电企业同时参与中长期市场和现货市场,则其总利润为

可以看到,这种情况下,发电企业的总利润仅仅与合约电量、合约电价及自身的发电成本有关,如果发电成本是可控的,则其风险就可以完全消除。

3)风险完全规避的实现条件

实际中,上述风险完全规避的条件是否能实现?什么情况下可以实现?

第一条,差价合约的量和现货市场日前出清量相同。这可以通过发电企业在日前市场的报价策略实现。在有差价合约对应的电量范围内,可以申报尽量低的价格,保证中标。但如果发电机组所在区域发生了阻塞,电无法送出,出清量可能会减少。

第二条,发电机组的结算价等于合约结算价。发电机组的结算价是其所在节点的日前市场价格,而合约结算价是日前市场的统一参考点Hub的日前市场价格。这两个价格在系统没有发生阻塞的时候是相同的,但如果发生阻塞,两者就会出现不一致的情况。

可以用一般国际贸易中的离岸价、到岸价的概念理解这个问题:将发电企业所在节点(发货点)的电价(上网电价)理解为离岸价,统一结算参考点(收货点)的日前市场价格理解为到岸价。中长期差价合约交易的标的物是到岸价,而对离岸价与到岸价之间的差(交通成本),目前没有相应的产品可以规避其风险。如果交通通畅,交通成本很低(没有阻塞),可以顺利交货,风险就被规避;如果发生了交通阻塞,交通成本高昂(运费增加,货物变质等),则无法顺利交货,并且发生了额外的成本,存在较大的风险。

四、阻塞对发电企业的影响

1、现货市场收益与利润

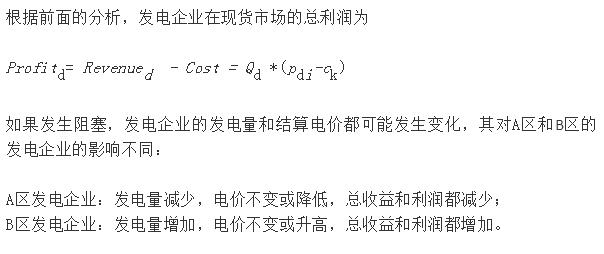

根据前面的分析,发电企业在现货市场的总利润为

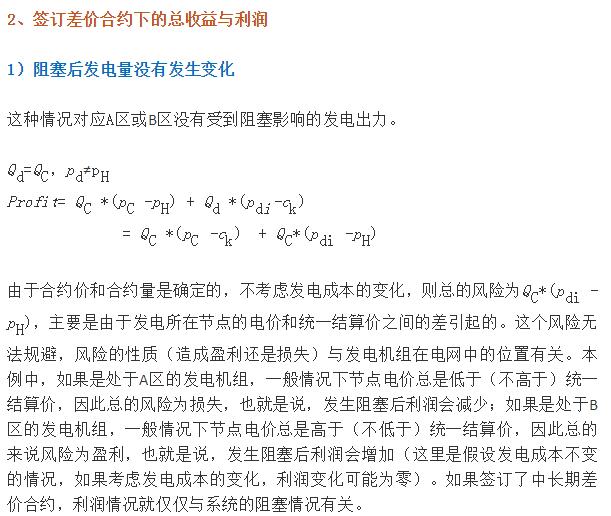

这时候总的风险与差价合约风险一样,风险主要来自与系统价格的波动。如果系统价格高于预期,将会损失;系统价格低于预期,将会收益。

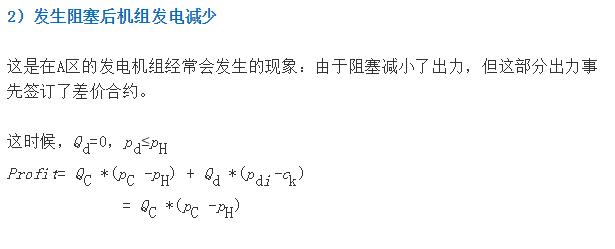

在无阻塞的情况下,签订的差价合约起的是套期保值的作用,发电企业只要在现货市场报足够低的价格保证能发电,就可以完全规避其风险。但是发生阻塞后,由于无法发电,其差价合约行为就相当于变成了完全的套利、投机行为,需要承受较大的风险。

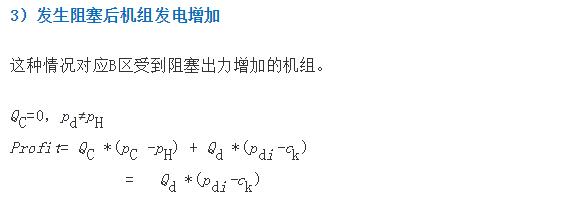

这时候,发电机组面临的风险主要是所在节点电价的风险。考虑到市场出清价不低于报价,只要发电机组的报价不低于成本,其总利润就总是大于零的。也就是说,对B区的发电机组,阻塞不会对其造成亏损的风险。

3、阻塞影响小结

从上面的分析看到,阻塞造成了发电企业的风险。在没有阻塞的情况下,发电企业可以通过签订中长期差价合约对其风险进行规避。在发生阻塞的情况下,可能会因为其签订了差价合约而风险更大的情况。

五、阻塞风险的规避

对发电企业由于阻塞造成的风险,市场应该如何解决呢?

首先需要回答一个问题:阻塞造成的风险,是否应由发电企业承担?在我们前面的文章中(深度|电力市场中不同输电定价机制下市场主体福利分析),对电力市场中能量市场定价和输配电定价之间的关系进行了讨论。能量市场如何定价,特别是在阻塞情况下应该如何定价,如何补偿,很大程度上应该取决于对电网的使用权利的理解。如果认为不同的发电企业有公平的使用电网进行送电的权利,则对由于阻塞造成的发电企业的损失,应该进行补偿;反之,如果认为不同发电企业处于不同的电网位置,是其自己的选择,就应该承受相应的价格,不再给予补偿。

具体对我国的电力市场,情况比较复杂,无法完全照搬国外的情况。一方面,发电企业大多数为国有企业,其投资都是经过国家审批,受国家很多政策的影响。另一方面,发电企业已经为独立的企业,具有一定的独立进行投资决策的能力。

对广东电力市场的阻塞风险,建议从以下方面着手研究:

1)对阻塞造成的不同节点价格的差异,进而对不同发电企业造成的风险,进行定量的分析。

2)政府组织利益相关方讨论,确定发电企业应该承担的阻塞风险的数额或比例。

3)给予受影响的发电企业一定的输电权(或者说输电权收益权),以帮助其对一部分的阻塞风险进行规避。

4)随着市场的成熟,发展基于节点价差的中长期差价合约,帮助市场主体规避阻塞风险。

总结

本文对广东现货市场中,中长期差价合约的机制、影响,特别是电网阻塞对发电企业的风险进行了分析。可以看到,在没有阻塞的情况下,发电企业可以通过签订中长期差价合约对其风险进行规避。也就是说,中长期差价合约可以起到很好的规避风险的作用,帮助发电企业“套期保值”。但是,在发生阻塞的情况下,可能反而会因为其签订了差价合约而风险变得更大。这个问题的解决,最迫切的是确定阻塞风险承担的主体,即应该由谁承担这个风险,或者说这个风险如何分摊,然后才是具体的市场机制,包括一些新的中长期差价合约的设计。

作者:

荆朝霞,华南理工大学,教授/博士生导师

责任编辑:仁德财