破旧立新:从投资角度看电力体制改革价值和逻辑

电力行业内外对改革的认知在不断迭代——改革不是急行军,需步步为营、各个击破,当然所有运动式的改革也不能保证善终。

电力行业内外对改革的认知在不断迭代——改革不是急行军,需步步为营、各个击破,当然所有运动式的改革也不能保证善终。

我们往往对轰轰烈烈的运动报以更多关切,而忽视潜移默化的变化。始于2015年3月的新一轮电力体制改革则属于后者,决策者试图从制度上推进变革,颠覆传统电力市场交易秩序和商业模式。毋庸置疑,改革道阻且长。

改革也带来千载难逢的制度红利,这是电力工业发展一百年来首次向社会资本敞开配售电市场。改革伊始,参与者如过江之鲫,对改革红利报以极大期待。改革推进三年之余,轰轰烈烈的启动后,电力市场的制度改革注定是一场长跑,靠的是韧性和耐力。电力行业内外对改革的认知也不断迭代——改革不是急行军,需步步为营、各个击破,当然所有运动式的改革也不能保证善终。电改是一场持久战,是新秩序与旧制度之间的较量。

我们同时庆幸地看到,决策层对改革的决心异常坚定,即便改革出现停摆,方向也不曾发生变化。无论是从改革方案的出台形式(中共中央、国务院联合发文)、改革推进的方式(中央与地方联合推动,中央改革办督察组全力督查),还是增量配售电市场的艰难拓展,电力批发(零售)及现货市场的探索,既有来自顶层的强力推动,也有地方政府、市场主体的改革诉求。

新一轮电改历时三年有余,改革是大势所趋,任何质疑、回避、阻挡改革的行为都是不明智的。站在当前时点,重新审视我国电力体制改革的逻辑和价值,寻找这些问题的答案:电改改变了什么?谁是改革的受益者?改革带来什么投资机会?改革衍生创造哪些商业模式?改革的归宿在哪里?

改革缘起和成效:破旧立新

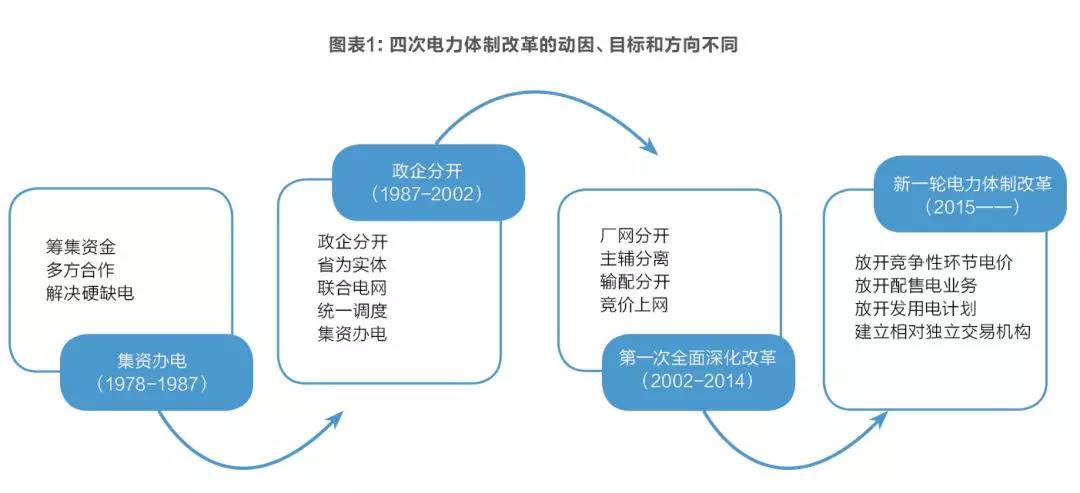

改革的本质是打破旧格局、建立新秩序。以1978年改革开放作为起端,我国电力体制改革先后经过四个阶段,每一个阶段的改革动因、改革方法不尽相同。

第一阶段:集资办电(1978-1987)。改革开放初期,全国长期硬缺电。1985年5月国务院颁布《关于鼓励集资办电和实行多种电价的暂行规定》,提出集资办电的思路,对集资新建的电力项目按还本付息的原则核定电价。从1988年1月1日开始,在全国范围内每度电收取二分钱作为电力建设基金,支持发电项目建设。这些基金一直到2000年12月31日截止。

第二阶段:政企分开(1987-2002)。这一阶段提出“政企分开、省为实体、联合电网、统一调度、集资办电”20字方针,主要涉及电力管理机构的撤并与设立。1988年,水电部撤销,成立能源部,建立中国电力企业联合会,在网省电力管理局、电力工业局的基础上成立电力公司和省电力公司。1993年1月,能源部将电力联合公司改组为电力集团公司,组建了华北、东北、华东、华中、西北五大电力集团。同年3月国务院决定撤销能源部,重新成立电力部。1996年底,国务院撤销电力部,组建国家电力公司,作为国家授权的投资主体及资产经营主体,经营跨区送电和国家电网,实现在中央层面的政企分开。

第三阶段:全面电力体制改革(2002-2014)。这一轮改革以“二滩弃水”为导火索,2002年电改5号文下发,提出“政企分开、厂网分开、主辅分离、输配分离、竞价上网”的改革目标。改革历经十余年,进一步实现政企分开,完成厂网分离、主辅分离,但输配分开、竞价上网改革受阻。这一轮改革是对上一轮机构改革的延续,也被视为国家电力公司的拆分方案。这一次改革设定了电力工业的基本架构,形成两大电网公司、五大发电集团、四家辅业集团公司。2011年9月国家电网、南方电网剥离辅业公司与4家辅业集团重组为中国电建、中国能建。

第四阶段:新一轮电力体制改革(2015——)。电改9号文对电力市场秩序形成长远影响,这一轮改革以“放开两头、管住中间”为原则,坚持推进“三放开、一独立、三加强”。改变电网角色和商业模式,核定电网输配电价,推进区域和跨区电力市场建设,打破电网垄断,打造多主体参与的电力市场。

与2002年5号文相比,电改9号文有三个方面的明显差异。

一、改革方案落地方式不同。新一轮改革文件由中共中央与国务院联合出台,文件为《关于进一步深化电力体制改革的若干意见》(中发〔2015〕9号),2012年改革文件由国务院下发,文件为《电力体制改革方案》国发〔2002〕5号。从公文的发布方式可以看出,5号文明确改革的路线图和操作方法,是改革的执行方案;9号文是指导意见,需要由一系列配套文件支持,国家层面以顶层设计的角色出现,同时需要自下而上的改革试点,政策对试点不设限,允许有试点意愿的地区先行推动改革。从随后的执行情况看,2016年下半年开始各省主动参与配售电改革试点、综改试点、输配电价改革试点。

二、改革执行路径不同。电改5号文是电力市场改革的物理疗法,堪称是国家电力公司的拆分方案;电改9号文注重电力市场运行机制和商业秩序的重建,是电力市场的中医疗法,尤其是放开配售电市场是一项创举。

三、改革的驱动力不同。新一轮电改由中央自上而下与地方自下而上共同驱动,中央政府是主推手,地方政府是操盘手。9号文自2013年起草至最终出台历时两年,由中央政治局常委会和国务院常务会议分别审议,由中共中央、国务院联合发文,规格高于以往。决策层在改革的推动过程中力图寻找最大公约数,在保持电网输配一体化的格局下,推进输配电价改革、增量配售电改革,探索电力市场交易机制。

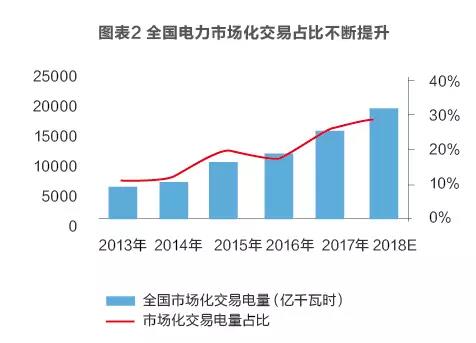

时至今日,我们看到来自电网侧、发电侧、售电侧的改革成效显著。全国各省区(含西藏)均在推动电力市场建设,省级电网输配电价核定已经完成,多项跨区输电工程完成价格核定,新增3000余家售电公司已经参与市场交易,291个增量配网试点项目获批,8个省区即将开展电力现货试点,电力市场交易规模近2万亿,改革带来1000亿元成本下降空间。

同时,分布式电源接网、消纳已经有完善的流程,隔墙售电正在成为可能,跨区新能源市场交易、发电权交易已经是常态能源交易产品;高耗能工业企业可以选择市场交易降低用能成本。诸如此类,在改革启动之前都是奢望。

电网改革破坚冰

电网具有自然垄断属性,在统购统销的模式下饱受诟病。新一轮电力体制改革重构电力发电、输配电、用电模式。在“放开两头、管住中间”的改革思路下,电网传统商业模式被颠覆,从赚取电力购销价差向收取输配电费转变,电网收益将受到约束,现金流收紧;电网定位也从垄断者向服务者转变,公用事业、公共服务属性增强。

基于此,电网公司在本轮改革中的态度也发生重大变化。以国家电网为例,其在2018年工作会议中提出,今年将统筹电力体制改革、国有企业改革和内部管理变革,着力在深化输配电价改革、加快电力市场建设、推动增量配电业务放开试点、推进混合所有制改革、创新供电服务体系、深化产融结合、剥离企业办社会职能等方面取得突破性进展。主动服务、积极参与增量配电项目试点,实现试点项目地级以上城市全覆盖。

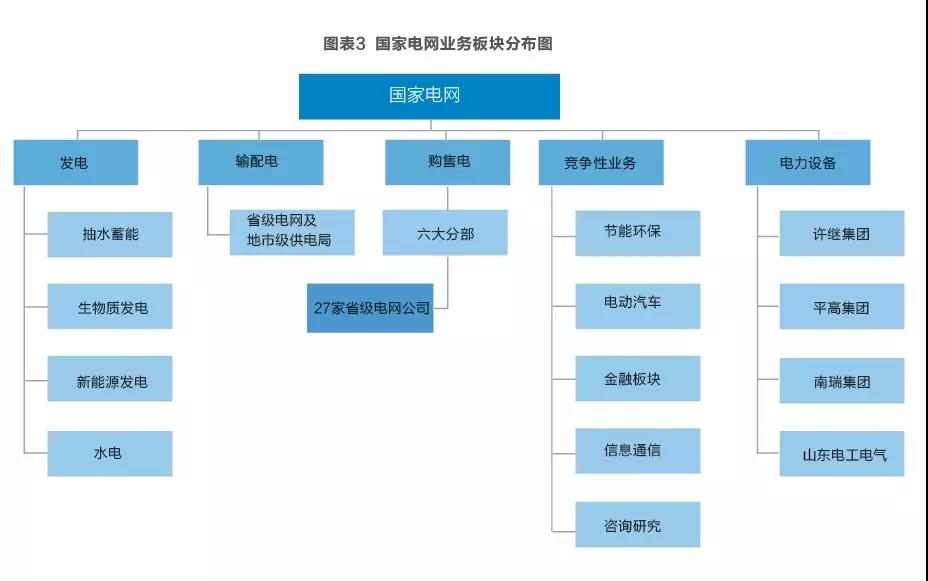

从国家电网的资产规模来看,其以输配电业务为基础,向电力装备、节能环保、金融投资、房地产等竞争性领域拓展,打造了一个超过三万亿的资产帝国,是全球最大的公用事业企业和电网企业。

截至2017年12月31日,国家电网资产总额为3.8万亿元,较年初增长11.99%;负债总额为2.2万亿元,较年初增加15.54%;资产负债率57.9%,处于相对较低的水平。2017年国家电网营业总收入为23581亿元,较上年同期增加12.56%;净利润为671.56亿元,较上年同期减少2.23%;归母净利润为644.33亿元,较上年同期减少2.67%。测算国家电网2017年净利润率2.85%,净资产收益率4.2%。

与不同行业龙头公司横向对比发现,电网公司的盈利能力和资产收益率处于低位。

在国家电网公司的收入结构中,输配电业务收入占比90%左右,但盈利能力最低,净利率在2%左右;电力设备、清洁能源及节能板块是公司盈利能力最强的板块,如部分配网节能项目净利润率在15%以上。

输配电价的改革动因也源于此,一是解决输配环节成本不清、效率低的问题,二是解决市场竞争能力不足的问题。输配电价改革是在啃硬骨头,决策层和改革实施者在过去三年从局部试点(2014年11月深圳率先试点)起步,完成省内输配电价的核定,并将电价改革拓展至跨区输电线路、区域输配线路、增量配网电价。

2017年6月底全国输配电价核定完成,全国平均输配电价比购销差价每千瓦时减少1分钱,核减32个省级电网准许收入约480亿元;2018年2月,发改委调整宁东等跨省区输电工程电价(部分线路电价有所下降),核定华北、华东、华中、东北、西北区域电网输电价格(两部制)。按照计划,2018年内完成全部跨省跨区专项输电工程成本监审和输电价格复核工作。

在输配电改革的背景下,电网企业有维持高资产规模、高利润体量的诉求,实现这一目标的出路有两个:一是做大具有高盈利水平的节能环保等非主业,二是依托输配主业,转型为综合能源服务商。业务范围拓展至分布式能源服务、售电、智慧车联网、风光储一体化、电动汽车充电桩服务、能效监测与诊断、节能和电能替代改造、电力需求响应、储能、水电气冷热等领域。

增量配网改革是电改精髓

增量配网改革是本轮电力体制改革最富有智慧和创意的方案。增量配网改革的高明之处在于,在不调整存量电力市场利益的同时,放开增量配网投资主体、供区范围,通过增量配网改革倒逼存量电力市场改革,以小博大;增量配网试点项目是一面旗帜,同时兼具电改、混改的双重属性,正在冲击传统电力市场。

目前,国内增量配电试点项目规模已达291个,第一批105个、第二批89个、第三批97个,项目总量已达291个。三批增量配网试点集中在各地高新技术产业、循环经济区、生态经济区、能源产业园区、高端制造工业园区、冶金、化工产业园区等,如天津市天津港保税区(海港)、河北省沙河通用航空产业园、山西省晋城经济技术开发区富士康新 110kV 增量配电业务。从分布区域看,河南、甘肃、陕西、云南、内蒙、江苏数量居多,国网区域四川、山东数量少。

根据我们调研发现,增量配网试点在落地过程中,存在多方面障碍,主要集中在供区划分争议、电网接入障碍、电网公司设置障碍、增量配网价格不明、增量配网市场主体地位不明确、跨区电力输送难以落地、供区存量资产处置、电网企业参股控股、重资产投资短板、供区用电规模等。主要阻力来自电网企业,地方政府态度摇摆也影响项目落地。

当然,正因为项目阻力大,才更凸显增量配网的价值。按照是否拥有配网资产、发电资产,售电公司分为发配售一体、发售一体、配售一体、独立售电公司四种类型,四者市场竞争能力也将梯次递减。尤其是独立售电公司在未来市场竞争中生存空间非常有限。

而拥有配网资产的售电公司可以依托配网资产,绑定用户资源性,其商业模式也以用户为基础,在收取配网费、容量电费、高可靠性供电收费等基础上,依托配网打造集售电服务、研究咨询、能源运维、节能服务、金融服务、分布式能源服务、配网投资运营于一体的综合能源服务商。

尽管阻力重重,东北、西北、西南等地区试点改革仍在积极推动。其中,东北以中石油为代表,以大庆油田为起点,依托石油系统布局全国售电,已经成立独立配售电公司,确定重组、改制和上市三步走战略。西北地区首张增量配电电力许可证花落陕西铜川矿业所属配售电公司,其与中石油具有极大相似性:有专业供电运营团队,拥有完整增量配网资产,有清楚的供电营业区,有庞大的本地用电需求。

西南地区以重庆为代表,以两江新区为试点推进增量配网改革,重庆是政府通过引入三峡集团作为投资主体,整合本地地方电网资源,打造与国家电网对标的增量配网;三峡集团也有借助改革延长产业链的战略布局。重庆改革推进近两年时间,为寻求最大公约数,三峡集团与重庆电力公司共同组建配售电公司推进本地改革。

电改下的投资机会挖掘

从电力产业链发电、输配、售电、售电服务四个环节来寻找投资受益标的。电改的本质是调整生产力和生产关系,改变以计划为主的电力生产、调度方式,取消发用电计划,将不同能源品种推向同一平台竞争电量、竞争电价。

从这一个维度上看,清洁、高效的发电资产将会获得更高的溢价。尤其是以长江流域、雅砻江流域的水电企业为代表,优质的水电在市场竞争中将获得更高的竞争力,可以借助价格优势扩大市场消纳空间,当前应积极为市场改革做准备。

除此,同样具有清洁环保属性的风电、光伏发电随着投资成本下降,平价上网正在加速到来,叠加配额制政策、绿证交易市场的建立,风、光在电力市场竞争中优势也将逐步体现,存量风电、光伏电站资产价值将得到进一步提升。

从配售电角度看,拥有配网资产、用户资源的标的将具有更多的优势。从资产市场的表现看,电网企业所属平台、园区性售电公司受到追捧。2016年上半年,资本市场重点关注的标的包括广州开发区管理委员会所属的穗恒运A、国家电网所属的涪陵电力、南方电网所属的文山电力。

此外,独立于国家电网及南方电网的地方电力公司,在本轮改革中可以获得供电经营权,提升公司业绩。目前国内地方电网主要为:蒙西电网、陕西地电、广西水利、四川水电投资、山西国际电力、新疆建设兵团、重庆地方电网等。其中四川、陕西、山西三地拥有大型独立省级地电企业,在各自省内拥有较大规模的发电、输配电市场。

从电力服务角度看,电力市场改革电力交易、调度模式,对用电负荷预测的精准度要求越来越高。一些深耕电力行业的软件服务商,可以以电力体制改革为契机,为电网企业(含地方电网、增量配网)、配售电公司、园区提供涵盖生产、运营、管理等全方位的信息化服务,用于实现用电信息采集、生产调度、用能监测分析等服务。目前已经有远光软件、朗新科技、恒华科技等开始向电力行业渗透。

作者:王秀强

责任编辑:仁德财