数据丨中电联:2018年上半年全国电力供需形势分析预测报告

日前,中电联发布《2018年上半年全国电力供需形势分析预测报告》,全文如下:

一、上半年全国电力供需状况

(一)全社会用电量快速增长,电力消费呈现新亮点

上半年,全国全社会用电量3.23万亿千瓦时、同比增长9.4%,增速同比提高3.1个百分点。其中,一、二季度分别增长9.8%和9.0%,增速连续8个季度保持在5.5%-10%的增长区间。

上半年,全社会用电量保持快速增长的主要原因:一是宏观经济为用电量增长提供了最主要支撑。今年以来宏观经济运行总体平稳、稳中向好,工业企业经济效益改善、生产平稳的发展态势支撑了电力消费增长,第二产业用电量同比增长7.6%。二是天气因素以及居民消费升级共同拉动影响。随着居民消费升级、电气化水平持续提高,天气因素对用电负荷和用电量的影响更加明显,今年初的寒潮和入夏以来的高温天气带动用电量快速增长,城乡居民生活用电量同比增长13.2%。以广东为例,该省由于年初寒潮及5月份高温天气因素,拉高该省上半年全社会用电量约94亿千瓦时、拉高该省用电量增速约3.5个百分点。三是服务业保持较快增长。服务业新产业、新业态、新模式蓬勃发展,新动能加快成长,以及国内消费保持平稳较快增长,共同拉动服务业用电保持快速增长势头,第三产业用电量同比增长14.7%,其中信息传输/软件和信息技术服务业用电量同比增长25.5%。四是电能替代持续推广。根据《2018年能源工作指导意见》,今年在燃煤锅炉、窑炉、港口岸电等重点替代领域,实施一批电能替代工程,全年计划完成替代电量1000亿千瓦时,目前时间过半,任务也已过半。

电力消费主要特点有:

一是制造业用电量平稳较快增长。制造业用电量1.66万亿千瓦时、同比增长7.3%。从几大类行业来看,高技术及装备制造业类行业用电量快速增长,其中,汽车制造业、计算机/通信和其他电子设备制造业、通用设备制造业、金属制品业、电气机械和器材制造业、医药制造业6个行业用电量增速均超过9%。消费品制造业类行业用电量快速增长,其中,农副食品加工业、文教/工美/体育和娱乐用品制造业、皮革/毛皮/羽毛及其制品和制鞋业、酒/饮料及精制茶制造业、家具制造业、纺织服装/服饰业、木材加工和木/竹/藤/棕/草制品业7个行业用电量增速均超过9%。传统高载能类行业增速总体回落,四大高载能行业[1]合计用电量增长5.1%,低于制造业平均水平,增速同比回落3.3个百分点。其中,有色金属冶炼和压延加工业、化学原料和化学制品制造业用电量分别增长1.0%和2.7%,而在上年低基数以及今年以来粗钢生产增速上升等拉动下,黑色金属冶炼和压延加工业用电量同比增长11.4%。

二是用电量结构延续优化调整趋势。根据三次产业最新划分标准[2],第一、二、三产和城乡居民生活用电量比重分别为1.0%、69.2%、15.7%和14.1%。比重与上年同期比较[3],第一产业比重持平;第二产业比重降低1.2个百分点,其中四大高载能行业比重同比降低1.2个百分点;第三产业和城乡居民生活用电量比重分别提高0.7和0.5个百分点。

三是用电量增长动力持续转换。第一、二、三产和城乡居民生活用电量对全社会用电增长的贡献率分别为1.1%、56.5%、23.4%和19.0%。第二产业贡献率同比降低11.9个百分点,其中,四大高载能行业贡献率同比降低13.7个百分点,降幅超过第二产业,主要通过高技术和装备制造业贡献率提高来弥补;第三产业和城乡居民生活用电量的贡献率分别超过其所占用电比重7.7和4.9个百分点。拉动电力消费增长的动力延续从传统高载能行业向服务业、居民消费、高技术和装备制造业等转换的趋势。

四是用电量增速西高东低。全国31个省份用电量均实现正增长,分区域看,东、中、西部和东北地区全社会用电量同比分别增长7.7%、10.4%、11.9%和9.6%;分别拉动全社会用电量增长3.7、1.9、3.2和0.6个百分点,东部地区用电量增速虽低于其他地区,但由于其所占比重较高,拉动率居各地区首位。

(二)电力清洁低碳发展趋势明显,高质量发展成效显现

截至6月底,全国6000千瓦及以上电厂发电装机容量17.3亿千瓦、同比增长6.2%,增速同比回落0.7个百分点。其中,水电3.0亿千瓦、火电11.1亿千瓦、核电3694万千瓦、并网风电1.7亿千瓦。

电力供应主要特点有:

一是发电结构绿色化转型持续推进,非化石能源发电新增装机比重创新高。在国家推进供给侧结构性改革、推动化解煤电过剩产能等背景下,电源结构继续优化。全国新增发电装机容量5211万千瓦,同比增加160万千瓦。其中,非化石能源发电新增装机3827万千瓦、占新增总装机的73.5%,为历年新高;其中太阳能发电新增装机2581万千瓦,约占总新增装机的一半,东、中部地区太阳能发电新增装机占全国比重为73.8%。新增煤电装机998万千瓦,同比减少10.3%。

二是水电发电量低速增长,太阳能发电等新能源发电量快速增长。全国规模以上发电量同比增长8.3%。其中,受水电装机容量低速增长以及部分流域来水偏枯等影响,规模以上水电发电量同比增长2.9%;火电发电量在电力消费快速增长、水电发电量低速增长等因素影响下,同比增长8.0%。并网太阳能发电、风电、核电发电量分别为817、1917、1300亿千瓦时,同比分别增长63.2%、28.6%、13.1%。

三是风电、太阳能发电等设备利用小时同比提高,不合理弃风弃光问题继续得到改善。全国发电设备利用小时为1858小时、同比提高68小时。其中,水电设备利用小时1505小时、同比降低9小时;火电设备利用小时2126小时、同比提高116小时;太阳能发电、风电、核电设备利用小时分别为637、1143、3548小时,同比分别提高7、159、141小时。在各级政府和电力企业等多方共同努力下,弃风弃光弃水问题继续得到改善,今年国家电网公司和南方电网公司分别制定了促进清洁能源消纳的22项和24项工作措施,在加快电网建设、合理安排调度、加大市场交易、加强全网消纳、推动技术创新等多方面推进清洁能源消纳,效果明显。如,国家电网公司经营区域内,东北、西北地区风电设备利用小时同比分别提高198、170小时,西北地区太阳能发电设备利用小时同比提高76小时;南方电网公司经营区域内上半年清洁能源发电基本全额消纳。

四是跨区和跨省送电量快速增长,清洁能源持续大范围优化配置。电网企业全力服务脱贫攻坚,持续加强农网及配网建设投资,有效改善农业和农村服务业等生产用电条件,全国110千伏及以下电网投资比重继续过半。全国基建新增220千伏及以上变电设备容量14981万千伏安,新增220千伏及以上输电线路长度22396千米,新增±800千伏换流容量500万千瓦。在近两年多条特高压工程陆续投产的拉动下,全国分别完成跨区、跨省送电量2001和5736亿千瓦时,同比分别增长20.3%和19.4%,增速同比分别提高19.5和11.4个百分点,助力清洁能源实现大范围优化配置。

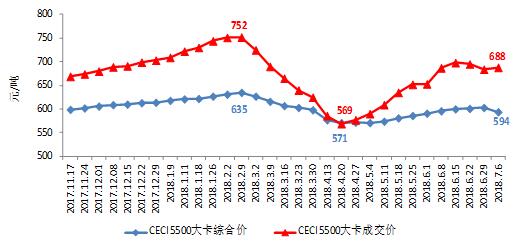

五是电力燃料供应偏紧,煤电企业经营形势仍然较为严峻。上半年,电煤以及天然气供应均存在地区性时段性偏紧情况,少数地区供需矛盾较为突出。电煤价格总体处于高位波动态势,根据中国沿海电煤采购价格指数——CECI沿海指数显示,反映电煤采购综合成本的CECI5500大卡综合价上半年波动区间为571-635元/吨,各期价格都超过了《关于平抑煤炭市场价格异常波动的备忘录》中规定的绿色区间上限,国内煤价持续高位也导致对标国内煤价的进口煤价格快速上涨,明显提高了国内企业采购成本。根据国家统计局数据,当前全国火电行业资产利润率仅0.3%,火电企业亏损面仍接近一半,部分大型发电集团煤电和供热板块持续亏损。

中国电煤采购价格指数(CECI)周价格图

(三)全国电力供需总体宽松,少数地区出现错峰限电

上半年,全国电力供需总体宽松,但宽松程度比前两年明显收窄。分区域看,东北和西北区域电力供应能力富余,华北、华东、华中、南方区域电力供需总体平衡;其中,华中区域在1月份受低温寒潮因素影响,多个省级电网采取了有序用电措施,南方区域部分省份存在局部性、阶段性电力供应短缺。

二、全国电力供需形势预测

(一)全社会用电量延续平稳较快增长,全年增速超过2017年

根据气象部门预测,今年夏季全国大部气温偏高,部分地区将出现持续大范围高温天气。综合考虑宏观经济、气温、电能替代、上年同期高基数、国际贸易环境、蓝天保卫战和环保安全检查等因素,预计2018年下半年用电量增速将比上半年有所回落,预计全年全社会用电量增速好于年初预期,超过2017年增长水平。

(二)预计全年新增装机1.2亿千瓦,年底装机容量达到19亿千瓦

预计全年全国新增发电装机容量1.2亿千瓦,其中,预计非化石能源发电新增装机7300万千瓦左右,煤电新增装机略低于4000万千瓦。年底发电装机容量达到19.0亿千瓦左右,其中,煤电装机容量10.2亿千瓦,非化石能源发电装机容量合计达到7.6亿千瓦,比重进一步提高至40%,比2017年底提高1.5个百分点左右。预计电煤供需形势地区性季节性偏紧,东北地区以及沿海、沿江部分以进口煤为主的电厂高峰期电煤供需形势严峻。

(三)全国电力供需总体平衡,部分地区迎峰度夏高峰时段电力供需偏紧

受新能源比重持续上升导致部分时段电力系统调峰能力不足、第三产业和居民生活用电比重持续提高带动系统峰谷差持续增大、电煤地区性季节性偏紧等多重因素叠加影响,预计全国电力供需总体平衡、部分地区在迎峰度夏高峰时段电力供需偏紧。

分区域看,预计华北区域电力供应紧张,河北南部电网、京津唐和山东电网在迎峰度夏用电高峰期电力供应紧张;华东、华中、南方区域部分省份电力供需偏紧,主要是江苏、浙江、安徽、湖北、湖南、江西、广东等省份在迎峰度夏高峰时段电力供需偏紧;东北、西北区域预计电力供应能力富余。预计全年全国发电设备利用小时3770小时左右,其中,火电设备利用小时4300小时左右。

三、有关建议

下半年,全面贯彻落实党的十九大精神持续深入推进。时间过半,电力行业认真贯彻落实中央经济工作会议和全国“两会”精神任务异常繁重。需切实按照高质量发展要求,做好迎峰度夏电力保障工作,强化发电燃料供应,缓解电力企业经营困境,加快光伏产业转型升级,修订“十三五”电力发展规划,以推进供给侧结构性改革为主线,稳步做好新时代电力工作,更好地满足人民美好生活用电需求。

(一)落实迎峰度夏工作方案及预案,切实确保电力系统安全稳定运行

一是落实相关方案和预案。相关地方及企业应严格贯彻落实国家发展改革委《关于做好2018年迎峰度夏期间煤电油气运保障工作的通知》(发改运行〔2018〕855号),统筹做好煤电油气运保障工作。各地区要在科学研判本地迎峰度夏期间供需形势的基础上,有效衔接好优先发购电、电力市场化交易、跨省区送受电等各项工作,千方百计提高高峰时段发电供电能力。

二是做好电力稳发稳供。电网企业要科学安排电力系统运行方式,加强电力跨省跨区余缺互济,优化抽水蓄能等调峰电站运行管理;发电企业要认真分析供需形势,周密制定燃料采购、运力衔接和储备计划,并根据燃料实际消耗情况动态调整优化,确保发电燃料需要;加强设备运行维护和管理,确保机组稳发稳供。

三是加强电力系统运行特性分析和监测。当前经济结构调整带来用电负荷峰谷差加大、新能源比重持续上升导致电力系统调峰能力不足,电力系统形态及特征发生重大变化,系统运行的不确定性大大增加,电网企业要加强电力系统运行特性分析,并结合用电负荷特性变化,研究运行方案,确保电力系统安全、稳定、经济运行;相关部门及地方政府需高度关注云南、贵州等水电大省的火电机组生存和安全运行问题,确保煤电作为备用电源对电力系统的支撑作用。

(二)强化迎峰度夏度冬期间电煤和天然气供应,切实确保发电燃料可靠供应

一是千方百计增加电煤供应,确保供电供热用煤安全。晋陕蒙等重点产煤地区要认真落实增产增供备忘录,加快释放优质产能,增加有效资源供给确保国内电煤供需平衡;有关部门继续加强环保、安监、土地、海关等方面协调力度,避免一刀切,加大优质高效矿井的产能释放和产能置换等相关工作;加强蒙东地区相关煤矿手续完善的协调工作,尽快释放产能,解决东北备冬储煤和迎峰度冬时期电煤供应缺口问题,确保东北地区冬季供电供热用煤。

二是进一步完善中长期合同机制,提高地方煤企和中小煤企中长期合同签订比例,并加强监管确保履约到位。继续发挥中长期合同对电煤价格的稳定器作用,进一步规范中长期合同定价机制,并完善中长期合同监督考核机制,实现监管全过程覆盖。针对部分地方煤企和中小煤企中长期合同签订比例偏低的问题,对问题突出的合同有针对性的开展双方或多方核查,对重点问题落实监督考核问责机制,提高合同履约比率。

三是完善进口煤政策。进口煤作为我国电煤供应的有力补充,尤其在当前电煤供需存在一定缺口的形势下,对于全国尤其是沿海地区电煤市场供需平衡、稳定市场价格及预期,具有举足轻重的作用。建议保持进口煤政策的稳定性和连续性,充分发挥优质进口煤的补充供应作用,并对发电企业的直接进口煤炭加快通关速度;加强进口煤政策统筹性,避免因总量控制导致后续备冬储煤及迎峰度冬期间电煤供应紧张,以及价格剧烈波动。

四是加强重点区域电煤供应和运力保障,并出台措施建立电煤储备基地。对京津冀、东北、湖北、湖南、江西、贵州等产能减少区域和运力制约区域,在铁路运力配置上予以倾斜,加强对中长期合同履行的运力保障;国家层面出台相关措施,设立专项资金,在重点地区建立国家电煤战略储备基地,支持地方政府建设煤炭储存中转基地,以保证迎峰度夏、度冬等关键时段的电煤安全稳定供应,缓解煤炭生产与电煤消耗季节性波动及运力受限等矛盾制约。

五是密切关注天然气供应情况。上年冬季以来,天然气供应紧张,当前用气淡季仍存在浙江、江苏等部分地区发电用气紧张的情况。为避免反复出现取暖及发电用气短缺,建议加强燃气供应,尤其针对京津沪浙等燃气发电占比较高的地区,加快储气基础设施建设,强化燃气资源组织协调,千方百计确保用气安全。

(三)降低电力企业经营成本,切实缓解电力企业经营困境

一是多措并举将煤价稳定在绿色区间,切实缓解煤电企业亏损困境。进一步规范定价机制,杜绝中长期合同名目繁多、定价不规范、变相涨价搭售等不规范行为;进一步规范铁路、港口等各环节收费,有效降低电煤物流成本;加大对煤炭市场价格的有效监管和合理引导,打击囤积居奇、炒作行为。千方百计将电煤综合价格稳定在国家确定的绿色区间,有效缓解煤电企业的经营困局,增强煤电企业保供能力和可持续发展能力。

二是拓宽渠道,完善机制,尽快解决陈欠可再生能源补贴兑现。通过加快出台绿证相关管理细则、推动绿证制度落地实施等措施,拓宽可再生能源补贴资金来源,确保补贴按时到位,切实解决可再生能源企业有利润、无现金流的困境,缓解企业经营压力,维护企业资金链安全。

三是继续给予水电行业增值税优惠政策,切实降低企业经营成本。财政部、国家税务总局发布的《关于大型水电企业增值税政策的通知》(财税〔2014〕10号)文件已于2017年底到期,针对当前大型水电企业增值税实际税负达16%以上,远高于工业企业及行业平均税负水平的情况,建议延续水电行业增值税优惠政策并扩大受益范围,将移民投资、利息支出纳入抵扣范围,有效落实国家供给侧结构性改革“降成本”,促进水电行业健康发展。

(四)加快推动光伏产业转型升级,切实提升能源发展质量效益

一是加强相关政策措施的研究和落实,进一步推动光伏产业健康有序发展。为促进光伏产业健康发展,国家相关部门出台《关于2018年光伏发电有关事项的通知》,对光伏行业补贴政策及规模指标进行了明确把控。建议加强政策编制发布、缓冲设计及效果预判的分析,确保产业政策的连续性、透明性,合理引导光伏企业有序发展,避免政策波动导致的项目投产扎堆和资源浪费;各地方政府要积极落实国家支持光伏产业发展的各项政策,切实帮助企业降低非技术成本,优化营商环境;加快能源发展“十三五”规划中期评估和滚动修编,对明显超过规划进度的光伏发电装机等目标进行合理调整;加快推进光伏产业领域相关标准的制定,完善光伏产业准入制度,推动企业技术升级;加快推进可再生能源配额制度的落地,进一步促进光伏的消纳。

二是合理把握发展节奏,通过技术创新引领光伏产业升级。根据“十三五”规划的中期评估情况,光伏企业应适当控制发展节奏,避免低效或无效投资;围绕促进产业技术进步和技术降本,光伏企业应不断加大研发投入,避免技术和产品同质化,打造核心竞争力,通过推动技术进步实现企业可持续发展;探索光伏发电与智能化、信息化技术及储能技术的深度融合方式,推动光伏的多样化发展;通过积极发展“光伏扶贫”,实现扶贫、环保和光伏产业的多方共赢。

三是坚持市场引领,加快完善光伏发电市场机制,有序推进光伏发电市场化交易。贯彻落实清洁能源产业发展要求,加快培育光伏发电的市场竞争力,加速平价上网。积极探索多样化的商业模式创新,提升光伏发电的经济性,抓住补贴逐步退坡窗口期,打造自我造血功能,加速由补贴驱动向市场驱动的转型;拓展终端用户市场应用,提供多样化、高品质产品和服务,创造企业新的利润增长点。

注释:

[1]四大高载能行业包括化学原料和化学制品制造业、非金属矿物制品业、黑色金属冶炼和压延加工业、有色金属冶炼和压延加工业。

[2]根据《国家统计局关于修订<三次产业划分规定(2012)>的通知》(国统设管函〔2018〕74号),三次产业划分进行了调整,将“农、林、牧、渔服务业”调整到第三产业,更名为“农、林、牧、渔专业及辅助性活动”。自2018年5月份起,电力行业按照最新的标准开展行业统计工作,各产业用电相应调整,为保证数据可比性,同期数据亦根据新标准同步调整。

[3]为同口径比重比较,2017年数据亦根据新标准同步调整。

责任编辑:仁德财