《电力营销管理手册》电力营销分析——全部投资价值的回收

第六节 保证投资收益率的年销售收入分析

一、投资收益率

电力工业企业是一个投资额相当大的企业,不论是新建工程还是改建工程,皆要花费大量的投资。在投资过程中,我们必须研究两种问题:

(1)在工程的有效使用期内,预期的经济效益如何。这个问题,在作工程的可行性研究时,对从事规划设计的专责工程技术人员是必须要碰到的。

(2)当工程投资之后,若干年内的经济效益如何。这个问题,对主管运行的工程技术人员是必须要解决的。

这两个问题的共同点是:都要延续若干年。因此,应将其作为投资过程来研究。

一个投资过程付诸实施以后,由于生产条件的变化、经营成功与失败,其将具有一个或几个实际的投资收益率。下面对投资收益率我们来讨论下述问题:

1.投资收益率的定义

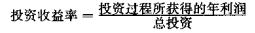

若投资过程中每年的利润都相等,而总投资额在有效期末偿还,则投资收益率定义为

如果利润是税前利润,则称税前投资收益率;如果利润是税后利润,则称税后投资收益率。

关于投资收益率问题,应该明确下述几个概念:

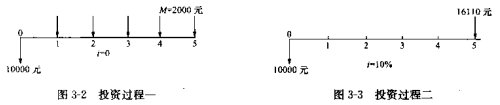

(1)投资收益率为零时,不等于投资过程没有收入,如图3-2所示6图中的投资收益率为0,但每年都有M=2000元的收入。

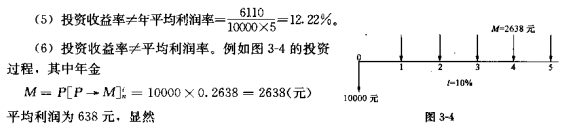

(2)投资收益率不等于每年经营利润率。图3—3中所示的投资过程,具有10%的投资收益率。但前4年的经营利润率皆为0。

(3)投资过程的实际投资收益率,不一定等于要求的投资收益率。

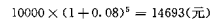

例如,图3-3所示的投资过程。要求的投资收益率为8%,即要求第5年末收入

即可。当实际收入为16110元时,则实际投资收益率为10%。

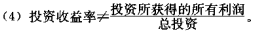

(4)投资收益率

如图3-3所示,全部利润为61 10元。

2.税前和税后投资收益率

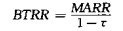

设税前投资收益率为BTRR,税后投资收益率为MARR,当所得税率为r时,则有

目前,电力工程投资的主要来源是贷款和自筹两种渠道,在这种情况下,税后投资收益率MARR是容易确定的。

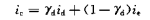

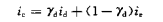

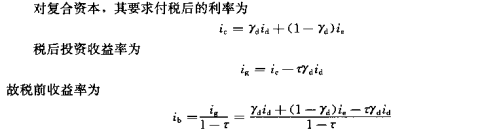

设借贷资本在投资中所占的比例为Y,贷款的年利率为i.则每元钱投资在每年内应付的利息为yi。而自筹资金在投资中所占的比例为1-y,设企业对自筹资金要求的利率为ie,一般ie≥id,则对企业来说,一元钱的资金成本就是

其中id是固定的,其无所谓税前与税后,而ie为税后利率.因此,id也就是税后利率。i。称为投资过程要求的复合利率,即为所要求的MARR。

=、投资方案可行性的经济分析

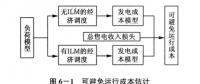

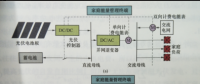

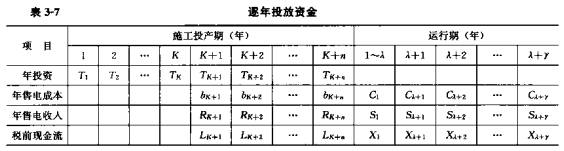

通常,各农电公司、供电企业在组建某项工程时。前K年内由于没有竣工,故工程投资只有资金投入。由于逐步有竣工工程投产,则开始有售电成本和售电收入。至K+n年以后,所有组建工程已完全投产,此后,其售电成本比较稳定,其值为C,年售电收入也比较稳定,售电成本因运行费增加而增加,售电收入会因设备陈旧而减少。

税前现金流=年售电收入-年售电成本

当进行方案的可行性研究时,所有的售电成本和售电收入皆可以预测出来,如此,便可计算出各年的税前现金流。

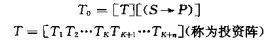

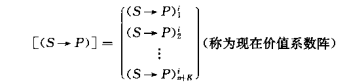

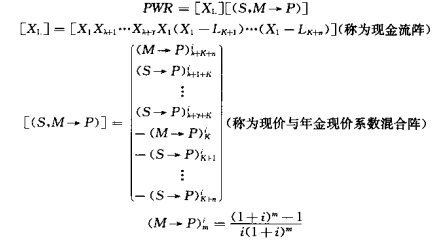

当欲将施工投产期的各年投资按着利率i的要求折算到第一年年初,则有

现在价值系数阵中的第m行元素可依下式求出

式中i——年利率。

当欲将税前现金流按着投资收益率i折算到第一年年初,其金额是

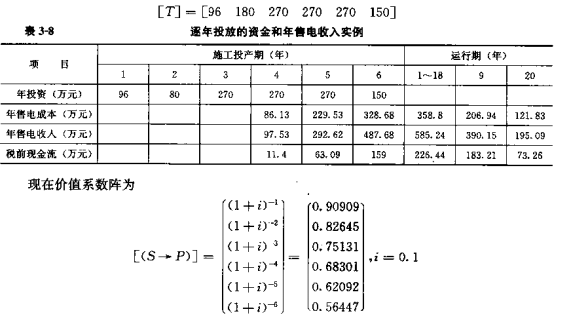

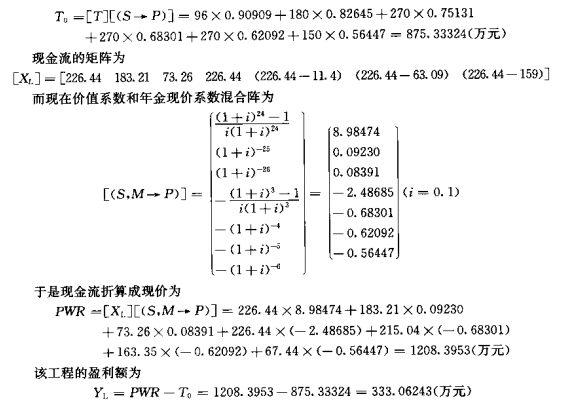

表3-8中给出了某农电公司为组建变电工程逐年投放的资金和年售电收入实例表,利用该表所给的数据,其投资阵为

可见,该投资过程是盈利的.对l0%的投资利率而言,其盈利现价为333. 06243万元,从经济的观点来看方案是可行的。

三、保证投资收益率的年销售收入的计算

当投资过程展开后,投资将逐步回收,而且应该尽快回收,这是毋庸置疑的。投资回收皆是通过提取折旧费的方法,因此,欲想知道某一时间尚有多少投资还投有回收,则必须知道过去所提取折旧费的总和。我们的问题是:能否根据一年中发生的各种费用来确定该年尚未回收的投资,此外,在未回收投资确定之后,如何来确定在保证投资收益率的前提下的年销售收入。

(一)来回收投资的计算

设第f年末,未回收投资为B,则B;可以通过下述方法计算出来:

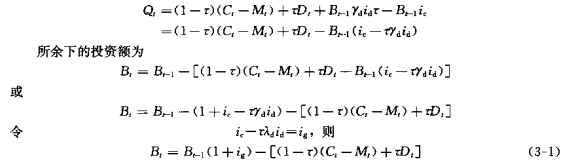

1.税后收入的计算公式

设C为第t年要求的年收入,Mt为第t年的经营成本,从而税前收人为Ct-M,又设第t年开始所剩下的投资额为Br-1。其中的7d为投资中银行贷款的比例;如为贷款年利率。于是,第f年应付税的收人为

式中 D——第t年的折旧费.

这就是税后收入的计算公式。

2.未回收投资的计算公式

考虑到自筹资金,则整个投资过程所要求的复合利率为

从税后收人中减去该年应得的投资剽润,即可用来偿还债务,如此,每年可偿还债务的金额为

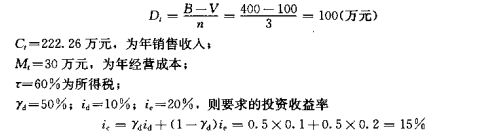

【例3-9】设:Bo=B=400万元,为开始时的一次投资;B3=V=100万元,为第三年未残值;n=3,即有效期为3年。

直线折旧

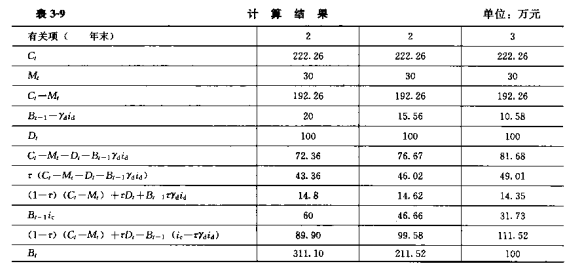

于是,根据上面数据,逐年计算结果,见表3-9。

按该表的计算结果表明:第一、二年各偿还投资分别为88.9、99.58万元,即每年的折旧费都没有收回,因为其都没有达到100万元。其原因是:所要求的付税后收益率很高,因此,不得不从折旧费中拿出一部分金额作为投资的利润,或者说前两年的收入,皆未达到所要求的税后收益率。而最后一年实际所得超过了应得利润与折旧费的总和,如此,前两年挪用的折旧费也在最后一年补齐,即

88.9+99.58+111. 52 = 300(万元)

(二)保证收益率的年销售收入

现在所要讨论的问题是:当直接计入经营成本,考虑折旧,考虑所得税以及贷款所占比例等因素,怎样确定应有的年销售收入问题。

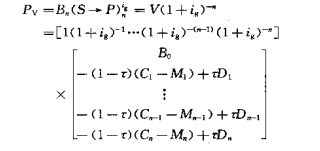

1.未回收投资计算式的一般形式

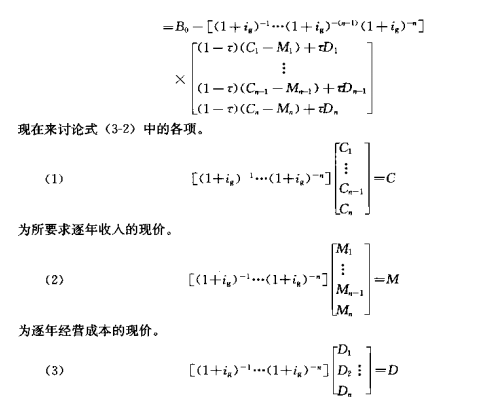

利用式(3-1)可知

因为Bo等于初投资,而第n年未回收的投资B可命其等于工程的残值V,即B=Vb为了将残值V折算成现价,可

可将第m年未回收的投资,即残值的现价,写成下述形式

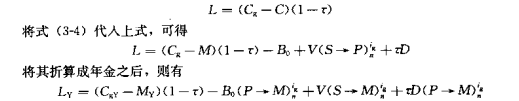

2.销售收入的计算

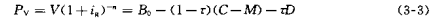

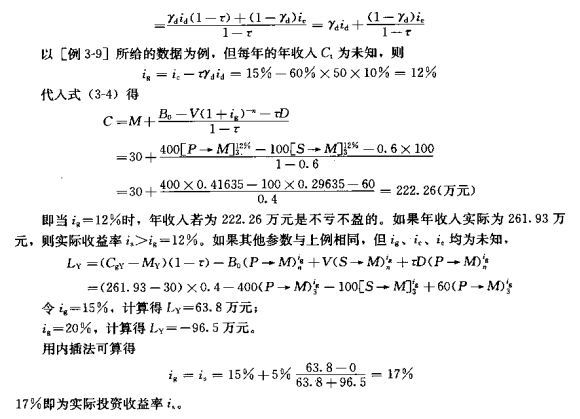

从式(3-3)可以解出年销售收入的现价C.有

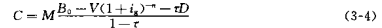

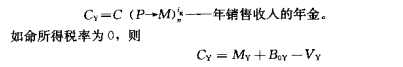

式(3-4)则是计及逐年经营成本,考虑逐年折旧和所得税率r、以及工程残值,保证收益率为i。的年销售收入现价表达式。但是该公式对应用并非总是方便的,我们总习惯于每年应有多少年销售收人,为此,将式(3-4)折算成年金,即

C(P—M)=M(P—M)na

或

这个结果的意义是很清楚的:即售电收入的年金应该等于投资的年金与销电成本的年金之和减去残值的年金。

式(3-4)是指在投资收益率i下,不盈不亏年销售收入的现价。如果年收入的金额比用该式计算的数值高,那么投资收率将要超过ig,超出ig的利润现价值应为

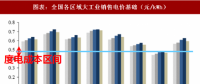

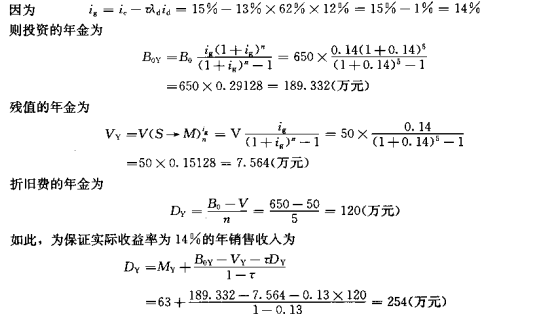

例如,某变电工程投资为650万元,每年售电成本为63万年,复合利率ie=15%,所得税率为13%,银行贷款占总投资的比例Ad =62%,贷款利率id=1 2%,要求5年回收,其工程残值为50万元,试求年销售收入的年金为多少?

3.税前与税后收益率

责任编辑:继电保护

-

云南能源职业技术学院

2018-06-05云南能源职业技术学院 -

中国科学技术大学热科学和能源工程系

-

重庆能源职业学院

2018-06-05重庆能源职业学院