新电改核心配套文件关键内容拟定完毕 将重构产业链

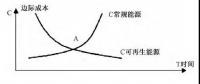

在电力体制改革核心配套文件出台的关键时期,贵州省电改方案先行浮出水面,方案明确有序向社会资本放开售电业务。售电侧的放开引发市场关注。中国证券报记者从参与此次核心配套文件征求意见座谈会的有关人士处获

鄂西水电基地+鄂东火电基地互为补充结构合理,平滑电力业务业绩波动实现稳健经营。2014年公司完成发电量151.52亿千瓦时,同比增4.40%。其中,水电发电量70.84亿千瓦时,同比增30.01%;火电发电量78.66亿千瓦时,同比下降11.91%;风电发电量2.01亿千瓦时,同比增加47.79%;光伏发电量为0.02亿千瓦时。2014年,由于公司在建管网、场站及城市燃气公司逐渐投产,累计销售天然气5.19亿立方米,同比增长35.51%,毛利转正,盈利指日可待。

国电电力:骐骥待跃,有望受益国企改革,期待外延式增长

公司电源结构在五大发电集团的旗舰上市公司中最优,其电源结构现状及未来进一步调整受益于电力行业发展形势。电力行业有望进入资产注入高峰期,期待公司的外延式增长,估算公司体外资产容量在1.6 倍左右。公司当前二级市场估值大幅高于近年重大资产收购案例的收购PE 和PB 均值(分别11.2 和2.0 倍),一旦实施资产注入,则投资机会显见。不考虑资产注入对公司业绩的影响,预计公司2015-2017 年归属母公司所有者净利润分别为64.45、75.34、87.50亿元,对应EPS 分别为0.33、0.38、0.45 元。综合PE 和PB 估值,我们给予公司目标价10.13 元,首次覆盖,给予“增持”评级。

电源结构受益于电力行业发展形势。公司开发的大容量火电项目具备较强竞争力,外送电源点将获得较高收益。此外,水电在电改大趋势中存在电价上行的空间,风电项目收益确定性较强。

期待公司外延式增长。电力行业有望进入资产注入高峰期,公司大股东资产注入承诺也曾有跟进,我们认为,在集团整体近三年平均ROE 已达8.9%的条件下,华北和华东地区的火电资产三年平均ROE有望超过10%,满足资产注入条件,估算公司体外资产容量在1.6 倍左右。回顾公司近年重大的资产收购案例,收购PE 和PB 均值分别为11.2 和2.0 倍;当前公司2015 年动态PE 为23 倍,PB 为2.94 倍;若未来实施资产注入的资产估值与历史均值相当,则投资机会显见。

责任编辑:大云网

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

深度报告 | 基于分类监管与当量协同的碳市场框架设计方案

2020-07-21碳市场,碳排放,碳交易 -

碳市场让重庆能源转型与经济发展并进

2020-07-21碳市场,碳排放,重庆

-

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

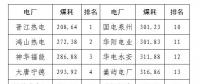

2020年二季度福建省统调燃煤电厂节能减排信息披露

2020-07-21火电环保,燃煤电厂,超低排放

-

四川“专线供电”身陷违法困境

2019-12-16专线供电 -

我国能源替代规范法律问题研究(上)

2019-10-31能源替代规范法律 -

区域链结构对于数据中心有什么影响?这个影响是好是坏呢!