海润光伏还能起死回生吗?

然而,梳理其各个业务单元的毛利率发现,其全产业链经营模式似乎是无效的。其核心的业务电池片和组件的毛利率都比较低(见表五),而且起伏不定;而上游的单晶硅片和多晶硅片业务则时有时无,而且大多年份都处于亏损状态;电站业务收人则比较稳定,但是毛利率却处于快速下滑状态,2012年为66.68%,2017年则仅有27.17%;工程施工业务毛利率尚可,但其收人却—直在萎缩,2017年其收人仅有700余万元(见表六);而其2017年新增的代工业务竟然是亏损的,毛利率为B18.82%,这让人不得不怀疑其经营管理能力,也不能不怀疑其引人该业务的动机。

由此可看出,其全产业链经营的方式并未实现协同效应,提升其经营利润水平;相反,很多业务板块—直亏损,反而降低了其盈利能力。

对比—下其与隆基股份各个类似业务单元的毛利率就会发现,其毛利率差的不是—丁半点(见表七),全产业链经营是完全失效的。

漏洞百出的企业管理

除了常年居高不下的管理费用外,我们或许还可以从以下几个事例中一窥*ST海润的管理能力。

一是资产减值损失问题。4月28日,*ST海润发布了关于前期重大会计差错更正的公告。公告称:其闲置的合肥生产线及厂房工程不再有进一步的使用计划,应调整增加计提在建工程减值准备5223万元。

其闲置的鑫辉生产线及厂房工程不再有进一步的使用计划,应调整增加计提在建工程减值准备6523万元。

这则公告暴露出了其两方面管理问题:第一是投资管理问题,新投资的产线尚未建成就已经丧失竞争力只能闲置,巨额投入无法收回;其次是财务管理问题,减值准备程序不严格,减值计提额不准确,这或将误导投资者。

二是企业内控管理问题。5月4日,*ST海润发布关于收到上海证券交易所《关于对海润光伏科技股份有限公司2017年年度报告的事后审核问询函》的公告。公告揭示的两个问题值得关注:一是公司子公司对外进行大额担保,公司管理层竟然不知道或说未及时发现?排除其他因素,显然,公司的内控管理是有很大问题的;二是在公司资金状况紧张,投资可能无法实施的情况下,仍然进行大额对外投资,这实在让人无法理解其动机何在。

这则公告指出的涉及管理的问题多达20余条,其余未发现的或许更多,*ST海润内部管理问题之多可见一般。

显然,如此管理,如此的商业模式,或许才是*ST海润常年亏损的原因所在。那*ST海润还有机会起死回生,重新上市吗?

起死回生的可能

如今,*ST海润想要起死回生,重新上市,最主要的就是实现盈利;但以其现在的状态,这似乎遥遥无期。

高企的资产负债率

小编梳理了历年*ST海润的资产负债率情况(见图二)。这几年,*ST海润一直处于高负债经营状态,其资产负债率一直居高不下,2017年其资产负债率已经达到91.32%,2018年一季度更是达到了92.61%,已经接近资不抵债的情形,如果算上其快速增长的资产减值损失,或许其资不抵债的日子并不遥远。

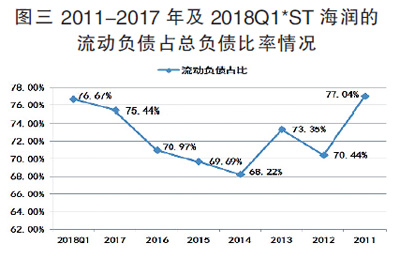

高比例的流动负债

再看看其负债构成情况,在其负债之中,流动负债的比率一直比较高,最低都在六成以上。2017年,其流动负债占总负债的比率为75.44%,2018年一季度这个数值则达到了76.67%(见图三)。

巨额的短期负债

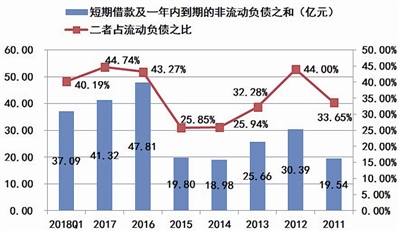

再看看其短期借款和一年内到期的非流动负债情况,情况不容乐观。2017年末,其二者之和为41.32亿元(见图四),2018年一季度末则仍有37.09亿元,短期偿债压力巨大。

有限的偿债能力

与其高额的短期负债相比,其偿债能力更不容乐观。除2011年外,*ST海润的流动比都在1以下(见图五),2017年只有0.53,2018年一季度更是只有0.5;速动比方面,2017年只有0.48,2018年一季度又进一步下降到0.46。显然,*ST海润的偿债能力是很有限,短期内债务违约的可能性非常大。

紧缺的货币资金

相比于短期负债,*ST海润的货币资金十分紧缺(见表八)。2018年一季度其账上货币资金更是仅有2.52亿元,不到其短期负债的十分之一;更令人担忧的是,根据财报,2017年末,其不受限制的货币资金仅有9500余万元,而逾期的借款已经超过6.7亿元,其已无法偿还到期债务。

不足的获取现金能力

*ST海润一直以来的现金流及现金获取能力不容乐观(见表九)。2017年其现金及现金等价物净流出额为10.35亿元,其可动用的现金及现金等价物仅有0.96亿元。随着2018年一季度其营业收入大幅下滑至2.92亿元,其通过正常经营获取现金流的能力降至冰点,再叠加现今的债券市场形势及金融市场监管形势,*ST海润通过正常经营及渠道获取现金偿还债务的可能性几乎为零。

因此,*ST海润通过正常渠道获得起死回生的可能性几乎为零,如此也就仅剩华山一条道了——资产重组。

责任编辑:蒋桂云