电力行业 2018 年中期报告:煤电联动搁置 煤价回涨向下传导 分布式项目迎来新机会

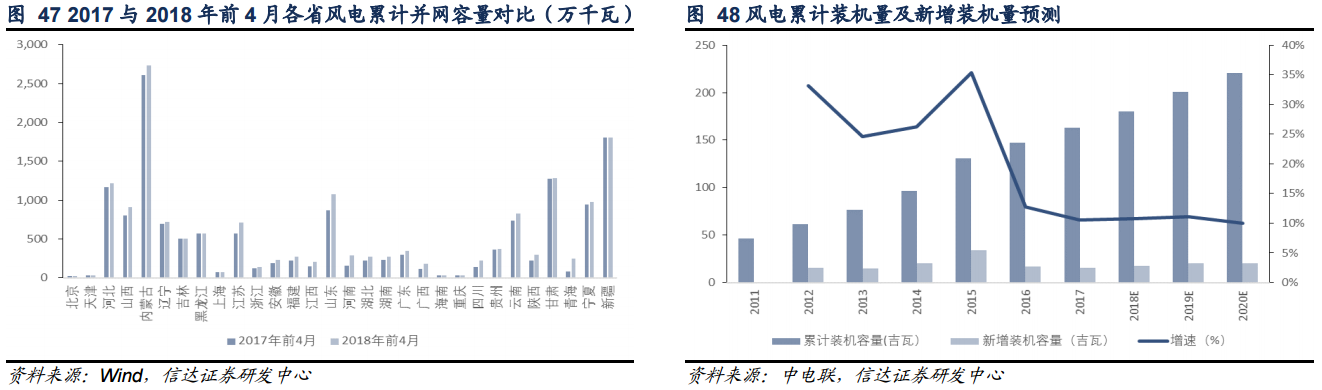

根据 2018 年 3 月 9 日国家能源局发布的《2018 年能源指导意见通知》,2018 年内计划安排新开工建设规模约 2500 万千瓦,新增装机规模约 2000 万千瓦。目前第一个季度 6000 瓦以上新增装机容量 478.71 万千瓦,增速为 10.6%。虽然目前风电投资检测预警放松,但由于弃风率仍未达标,我们预计 2018 年底累计风电装机容量为 18248 万千瓦,新增装机容量 1950 万千瓦;2019-2010 将保持这一增速,至 2020 年我国风电装机约为 22148 万千瓦,符合“十三五”规划 2.1 亿千瓦的目标,但距离《2017-2020 年风电新增建设规模方案》中,2020 年风电规划并网目标为 236GW(不含特高压输电通道配套的风电基地和海上风电建设规模),仍有一定距离。

收入:用电需求大增,拉动风电消纳

2018 年前 4 月全国平均利用小时数为 812 小时,同比大增 150 小时。其中利用小时数最高的省份有是云南。利用小时数最低的省份是青海。2018 年第一季度红色预警地区弃风情况有所好转。其中吉林弃风率下降 35.5 个百分点;黑龙江弃风率下降 27.8 个百分点。山东、辽宁、蒙东、甘肃、新疆弃风率下降超过 10 个百分点,全国 18 个省份弃风率同比下降。

上半年弃风率的下降主要由于用电需求大增拉动风电消纳提升。随着特高压输电通道建成,我们预计弃风率将持续下降。当前,天中和灵绍两条自新疆起始的线路分别输送了 23%和 29%的风电和光伏发电量,而锡盟-山东、皖电东送以及浙福三条线路的“零可再生能源配比”还有很多空间。《2018 年能源工作指导意见的通知》指出年内计划建成内蒙古上海庙—山东临沂±800 千伏特高压直流、新疆准东—华东皖南±1100 千伏特高压直流等输电通道,新增输电能力 2200 万千瓦。此外,到 2020 年之前预计还有 4 条特高压将投产(内蒙古和新疆各两条),我们预计投产以后能进一步消纳当地风电发电量。

2018 年前 4 个月全国平均利用小时数的增速为 22%,我们预计 2018 年风电平均利用小时数增速为 10%,2018 年全国平均利用小时数为 3729.27 小时。根据《风电发展“十三五”规划》提出的风电消纳利用目标:2020 年“三北”地区全面达到最低保障性收购利用小时数的要求。我们预计 2020 年全国风电平均利用小时数为 2065.88 小时。

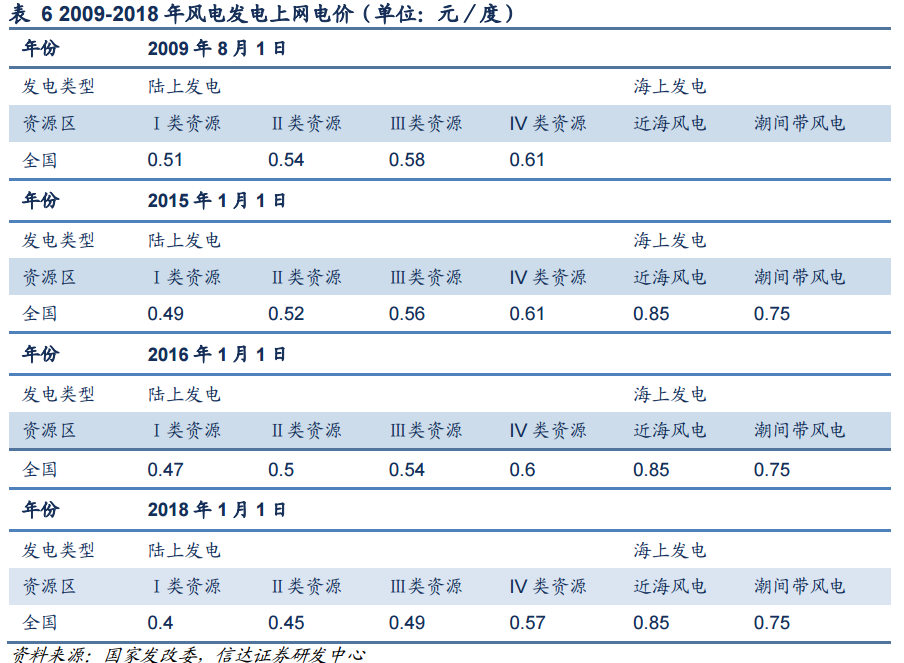

收入:陆上风电上网电价下降,风电竞价促进平价上网

陆上风电上网电价下降。2016 年 12 月 12 日,国家发改委发布《国家发展改革委关于调整光伏发电陆上风电标杆上网电价的通知》,要求 2018 年 1 月 1 日以后核准并纳入财政补贴年度规模管理的陆上风电项目执行 2018 年的标杆上网电价,陆上风电上网电价进一步下降。Ⅰ类资源、Ⅱ类资源Ⅲ类资源以及 IV 类资源地区的陆上发电调整为 0.4、0.45、0.49、0.57 元/千瓦时,下降幅度为 14.9%,10%,9.3%、5%。而海上风电上网电价依旧按照原来标准执行。一方面,陆上风电上网电价降低意味着政策补贴逐渐减少,风电行业发展的核心驱动力由政策转变为市场竞争。国家发改委在《关于全面深化价格机制改革的意见》再次强调实施风电、光伏等新能源标杆上网电价退坡机制,2020 年实现风电上网电价与燃煤上网电价相当。以Ⅰ类资源为例,2017 年 7 月 1 日内蒙古平均燃煤标杆上网电价为 0.29 元/度,与Ⅰ类资源的风电上网电价仅差 0.11 元,到 2020 年能够实现风电发电侧平价上网。

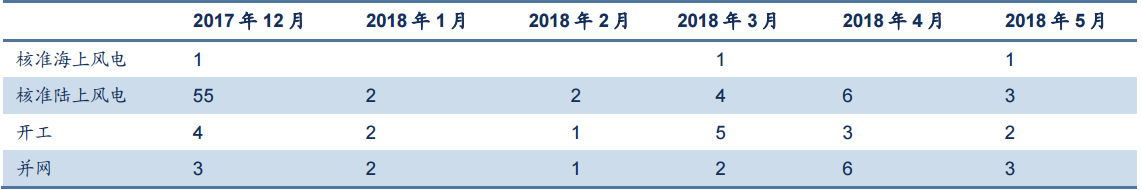

风电竞价时代来临。2018 年 5 月 18 日国家能源局发布《2018 年度风电建设管理有关要求通知》指出推行竞争方式配臵风电项目。2018 年尚未配臵到项目的年度新增集中式陆上风电和未确定投资主体的海上风电项目全部通过竞争方式配臵和确定上网电价,已印发建设方案的省和已确定投资主体风电项目仍执行 2018 年原方案。从 2019 年起,各省新增核准的集中式陆上风电项目和海上风电项目均通过竞争方式配臵和确定上网电价。分散式风电项目可不参与竞争性配臵,逐步纳入分布式发电市场化交易范围。风电竞争方式配臵确定上网电价意味着风电平价上网加速,风电补贴退坡以减少可再生能源补贴缺口。引入市场机制能够提升行业整体技术,淘汰落后产能。国家能源局规定存量已核准项目以开工为标准,风电运营商在 2019 年前开工即可执行原有方案。我们预计 2018 年下半年风电招标规模会扩大,开工率也会较上半年有所上升。

表 7 2018 年 1-5 月风电项目核准、开工、并网数量

成本:风电度电成本持续下降

可再生能源署(IRENA)发布《可再生能源发电成本报告》披露 2017 年全球陆上风电、海上风电加权平均发电成本为 0.06 美元/千瓦时,比 2010 年(0.08 美元/千瓦时)下降 25%。海上风电加权平均成本为 0.14 美元/千瓦时,比 2010(0.17 美元/ 千瓦时)下降 17%。预计 2019 年,最优质的陆上风电项目度电成本不超过 0.03 美元/千瓦时,预计 2020 年-2022 年左右,海上风电项目度电成本将降为 0.06-0.10 美元/千瓦时。通用电气(GE)发布的《2025 中国风电度电成本》白皮书指出,2015 年中国陆上风电平坦地形的度电成本为 0.47-0.67 元/千瓦时,复杂地形风电度电成本为 0.53-0.75 元/千瓦时,预计 2025 年平坦地形度电成本将下降至 0.34-0.46 元/千瓦时,复杂地形度电成本将下降至 0.34-0.50 元/千瓦时。

风电投资成本下降有助度电成本持续下降。根据国家可再生能源中心预测,2030 年陆上风电平均投资成本相较于 2015 年下降 12.8%至 6.8 元/瓦,低风速地区风电投资成本下降 15%至 8.02 元/瓦,海上风电投资成本预计下降 26%至 11 元/瓦。

展望:分散式项目助力风电行业整体复苏

2018 年是风电建设区域转移第三年,中东部装机将理顺,释放节奏或趋于常态化。从 2016 年风电新增装机向中东部转移算起,2018 年是区域转移的第三年,风电行业在这个过程中进行了很多努力来应对区域转移带来的周期拉长问题,比如减少施工机器和人员在每个机位点的等待时间、通过预装式升压站将设计+交付时间由 9 个月降低 6 个月等。通过这些努力,2018 年前四个月中东部装机已有回暖迹象。我们预计在弃风率下降、红六省逐渐解禁、电价驱动、中东部风电装机释放等多因素作用下,风电释放节奏或趋于常态化。我们预计 2018 年下半年风电投资额将会上涨,风电机组新增装机量将持续增加,,2018 年至 2020 年风电新增装机分别为 19.5 吉瓦,2020 年累计装机量将达到 22148 万千瓦,带动风电行业整体复苏。

光伏:政策带来行业调整,行业盼“平价”

现状:光伏发电爆发式增长,光伏制造业规模激增

2018年1-4月太阳能发电量为267.9亿千瓦时,同比增长29.2%。全国新增太阳能发电设备容量1294万千瓦,同比增长45.7%。全国太阳能发电设备平均利用小时数为 410 小时。我国三北地区光伏弃光率高、可再生能源补贴缺口扩大造成的补贴拖欠、土地及不合理收费非设备成本高等问题成为制约光伏行业发展的因素。为改善上述问题,2018 年 4 月,国家出台多项光伏行业相关政策,包括:国家能源局发布的《国家能源局 2018 年市场监管工作要点》(国能综通监管„2018‟48 号),《<能源领域行业标准化管理办法(试行)>及实施细则的通知》(国能局科技„2009‟52 号)等。

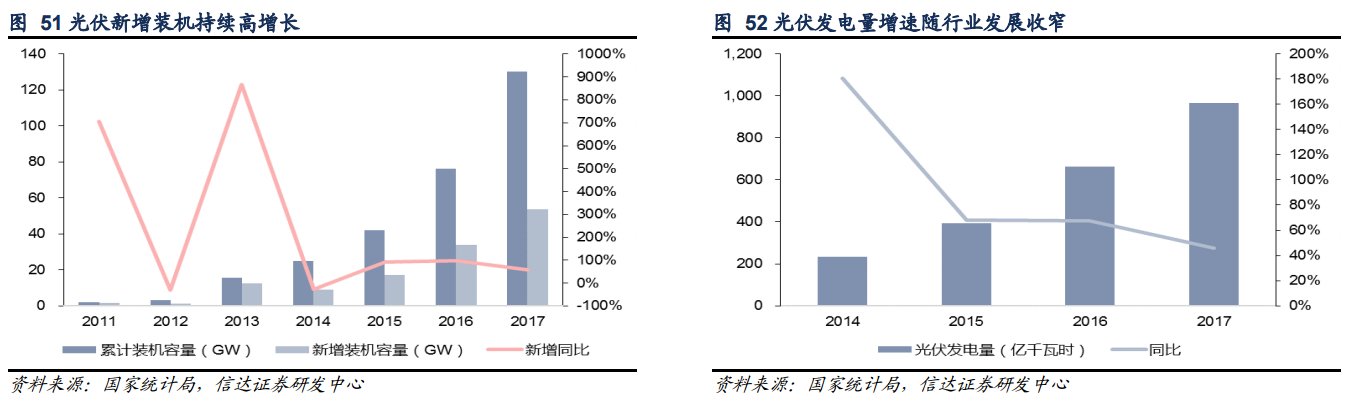

2017 年光伏行业出现爆发式增长

2017 年 7 月国家能源局发布的《关于可再生能源发展“十三五”规划实施的指导意见》提出 2016 年底的增补指标不再从年度指标中扣减,同时一次性下发了 2017-2020 年指标,这增强了市场信心,使得“630”后下半年光伏装机趋势不变;此外, 2017 年分布式光伏增速远超预期。受上述原因带动,2017 年全国新增光伏容量 53.94 万千瓦,同比增长 58.0%,连续 5 年位居全球首位;累计装机容量 130.25 万千瓦,占全国累计装机容量的 7.3%,提前实现《电力发展“十三五”规划》的装机目标 110,连续 3 年位居全球第一。

发电市场的景气带来光伏行业产能持续扩张

2017 年光伏发电的迅猛发展引发产能进一步扩张,一方面部分原本面临市场淘汰的中小企业开始恢复生产;另一方面,行业内骨干企业凭借规模优势也纷纷扩大产能。2018 年上游多晶硅料和硅片产业环节继续扩产。以硅料为例,有色金属协会预计国内多晶硅产能将达到 43.3 万吨/年,同比增长 56.9%;硅片环节,多晶硅片完成金刚线切割改造,产能被动增加 30%,单晶硅龙头企业隆基股份、中环股份和保利协鑫都纷纷扩产单晶硅片产能。

收入:设备价格下降、新能源消纳改善,领跑者中标电价逼近“平价上网”

组件价格下降推动“平价上网”

供应端产能扩张迅猛,而国内需求端未得到相应增长,加上国际需求的中速增长,根据 Solarzoom 调研,2018 年全球新增装机约 100GW。随着可预测到的国内外装机需求减少,上游光伏组件需求将骤降,并传递至太阳能电池片生产环节。产能扩张及更多先进生产线的投产将带来新一轮产业链的价格下调,进一步夯实光伏“平价上网”基础。

弃光率下降助力“平价上网”

光伏项目收益的主要影响因素为投资成本、电价和利用小时数,发电量上升有助于提高项目投资收益。由于光伏电站布局以西部为主,电网外送能力不足以及发电并网系统调节能力不高等原因,我国弃光限电问题较为严重。2018 年一季度,随着全社会用电需求的大幅提升,国家清洁能源消纳的措施逐步到位,一季度,弃光电量 16.2 亿千瓦时,弃光率 4.3%,同比下降 5.4 个百分点。未来,随着跨省新能源交易市场的完善,弃光、限电比例会得到进一步改善,增厚光伏发电收益率,推动光伏平价上网。

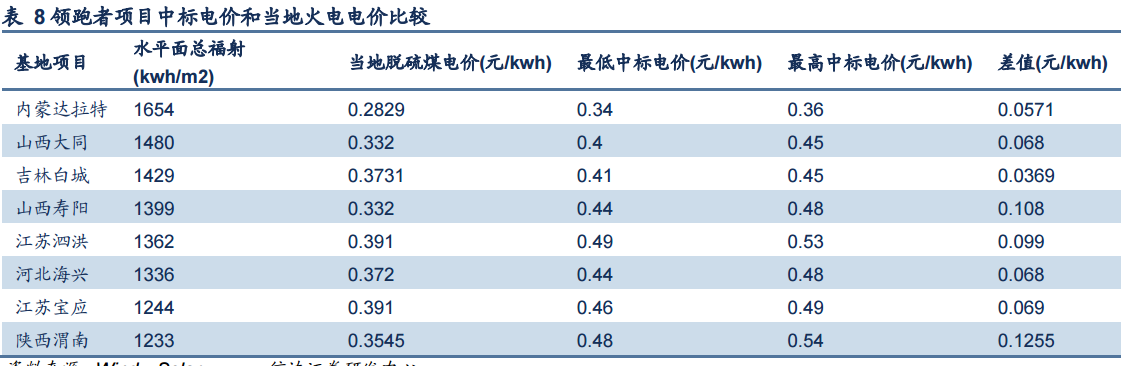

领跑者项目中标电价已接近“平价上网”

光伏“领跑者”计划是国家为了加快实现 2020 年光伏发电用电侧平价上网目标,自 2015 年开始计划每年通过制定激励政策,鼓励选用同类可比范围内能源利用效率最高的光伏产品。该计划启动后,光伏标杆上网电价大幅降低,收效显著。2017 年第三批 8 个应用领跑者基地的中标结果公示表明,申报电价中标部分项目与当地脱硫煤电价差价在 0.0369-0.1255 元/千瓦时,说明一些地区的光伏发电已接近发电侧“平价上网”。

可以看出,我国光伏发电上网电价呈逐年下降趋势。自 2018 年 6 月 1 日光伏新政以后,新投运的光伏电站标杆上网电价每千瓦时降低 0.05 元。对于 2017 年获得指标的项目而言,2018 年 5 月 31 日(含)前并网的,执行 0.55、0.65、0.75 元/千瓦时的标准,6 月 1 日(含)后并网的,执行最新的上网电价。

成本:可再生能源补贴缺口不断扩大,光伏装机指标收紧

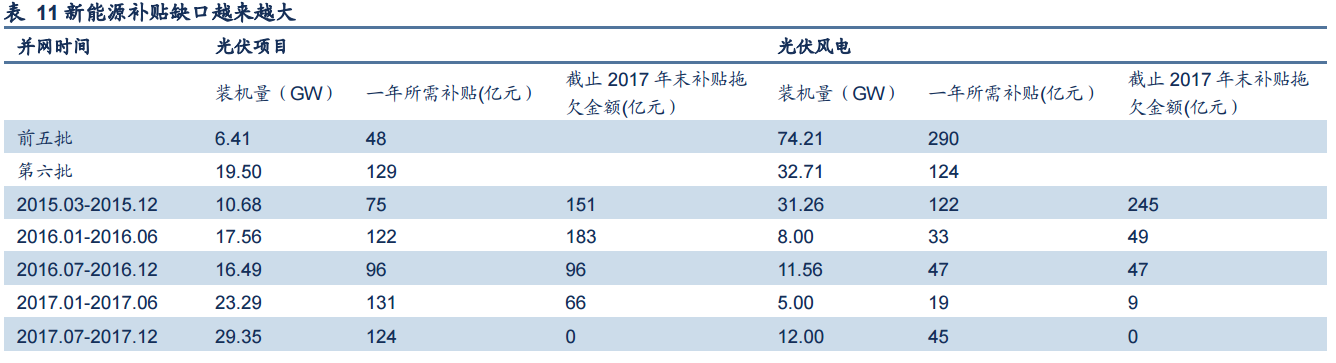

供需不平衡,补贴缺口不断扩大

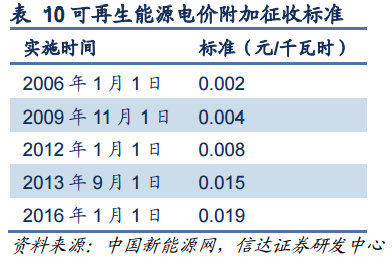

根据财政部统计,截至 2017 年底,可再生能源补贴缺口已达到 1000 亿元。一方面,补贴征收增长有限。近年来,为降低我国的能源成本,提高本国产品竞争力,国家通过电改及降费政策等举措降低大工业及工商业电价。进一步提高可再生能源附加征收标准有悖于我国降电价的举措,而光伏、风电等在装机规模和发电成本上都获得了长足进步,因此,未来几年进一步提高可再生能源补贴征收标准的概率较小。此外,由于用电量基数的不断扩大,全社会用电量难以维持 2010 年前的两位数高速成长。征收标准难以提高及征收基数增速收窄导致可再生能源补贴征收总额的增速减缓。

另一方面,补贴支出规模不断增加。2017 年,由于设备价格下降,分布式光伏加上补贴后投资收益率高,且分布式光伏不受指标限制,造成又一轮爆发式增长,进一步拉高可再生能源补贴支出。

由于无法建立电价附加补贴资金与可再生能源发展规模相匹配的联动机制,在补贴征收增速放缓、补贴支出需求水涨船高的情况下,控制提前实现装机规模目标且成本下降迅速的光伏装机成为必要措施。6 月 1 日国家发改委、财政部、国家能源局联合下发的《关于 2018 年光伏发电有关事项的通知》(发改能源„2018‟823 号)指出:暂不安排今年普通光伏电站指标、分布式光伏指标为 10GW、发文之日起新投运的光伏电站标杆电价和分布式度电补贴均下调 5 分钱。该政策将进一步压缩装机需求,同时行业制造端产能将释放出来,晶硅产业链价格将承受更大的压力,未来一年将会出现落后产能陆续出清态势。与此同时,产业链的压力短期将会倒逼行业寻找海外市场、扶贫市场等突破点,长期性价比的提升将会使光伏发电更快平价上网,从而打开不依靠政策的市场。

责任编辑:售电小陈