电力行业 2018 年中期报告:煤电联动搁置 煤价回涨向下传导 分布式项目迎来新机会

火电:一季度迎来业绩反弹,火电行业恢复活力

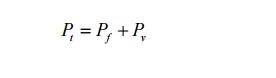

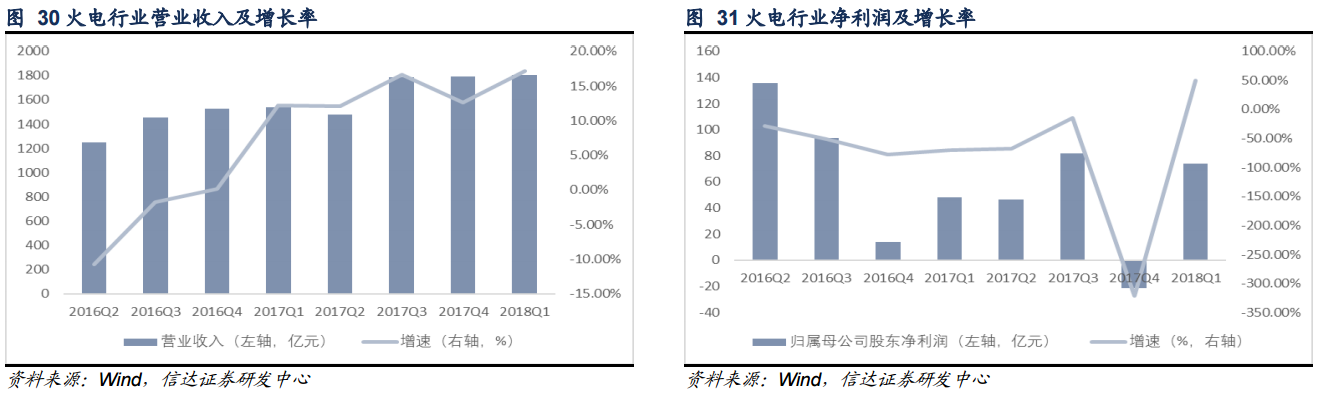

现状:受电价上调影响,火电一季度业绩反弹 2018 年 1-4 月,受年初气温较低及实体经济相对景气的影响,火电发电量增速较快,火电发电量 1.60 万亿千瓦时,同比增长 7.1%。火电装机容量 11.0 亿千瓦、同比增长 3.7%,增速同比降低 1.2 个百分点。新增火电装机占新增总装机的 30%,较上年同期减少 9 个百分点,严格控制煤电新增规模政策效果明显。火电设备平均利用小时 1426 小时,同比提高 69 小时。

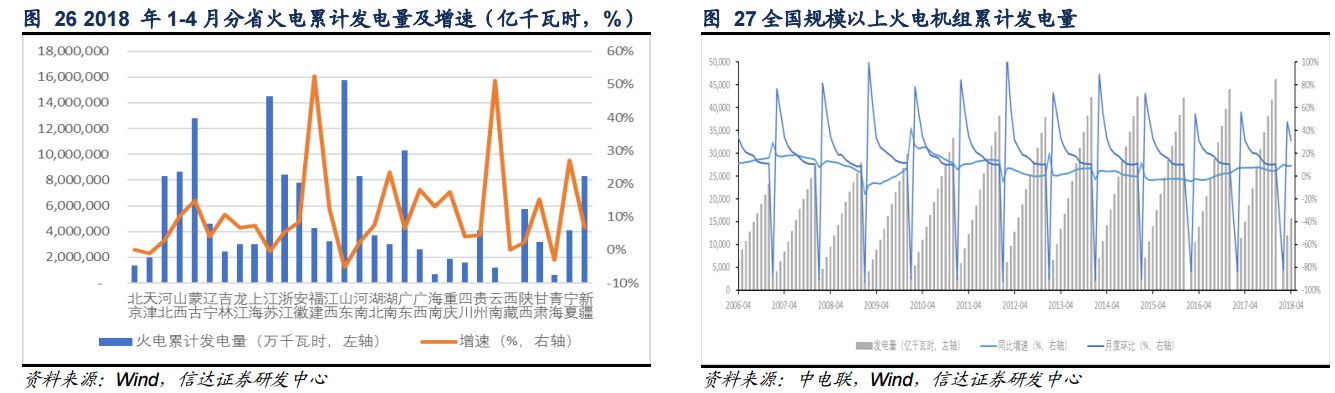

2018 年一季度,受到经济形势向好及 2017 年下半年上网电价上调等因素影响,一季度火电行业业绩明显改善。火电行业实现收入 1806.01 亿元,同比增加 17.13%;归母净利润 73.93 亿元,同比提高 49.62%;毛利率 14.84%,同比上升 1.01 个百分点;净利率 5.5%,同比提升 1.28 个百分点。火电行业恢复活力,优质的现金流带来分红率的提升。

收入:装机容量增长有限,利用小时数仍有较大提升空间

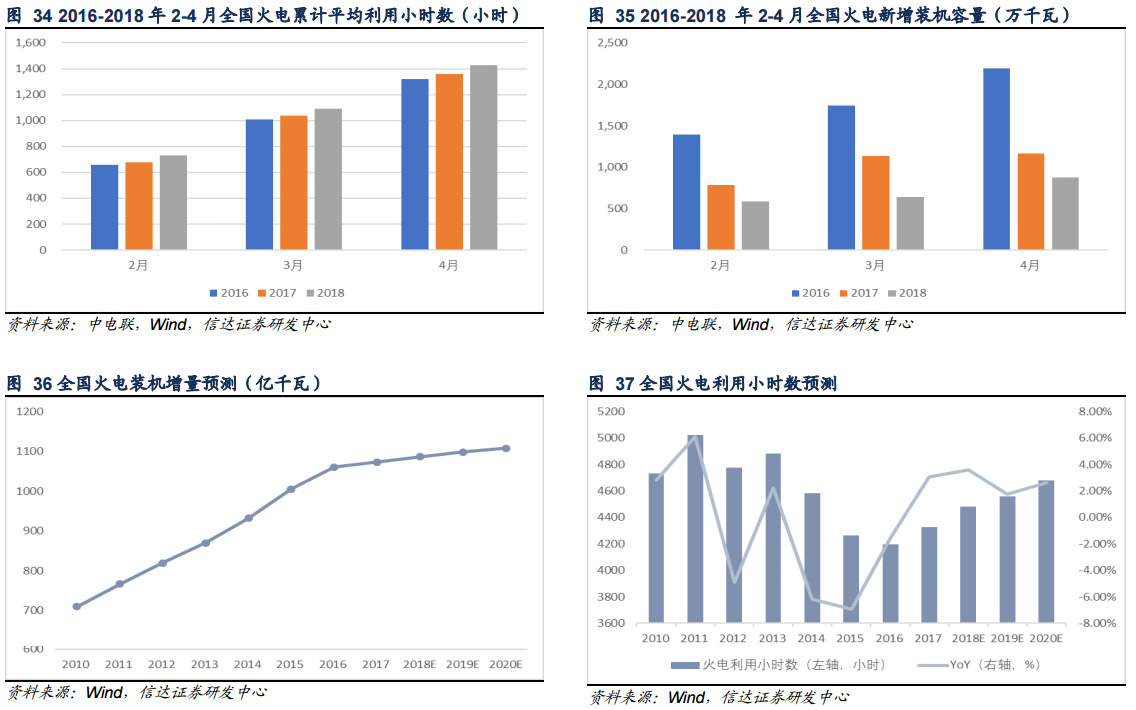

2018 年 1-4 月份全社会累计用电量 21094 亿千瓦时,同比增长 9.32%,增速同比提高 2.64 个百分点,用电量增速较快。根据《2018 年能源工作指导意见》指示,我国电力增量需求更多的将由可再生能源提供。但可再生能源目前仍处于发展阶段,难以满足不断增加的电力需求。因此,目前火电仍然承担电量支撑的角色。根据我国《电力发展“十三五”规划》,到 2020 年力争将煤电装机控制在 11 亿千瓦以内,占比降至约 55%,火电装机容量增长有限。我们认为火电未来利用小时数会有短期增长,火电行业将恢复活力。

收入:上网电价上调空间有限,成本传导依靠市场电价

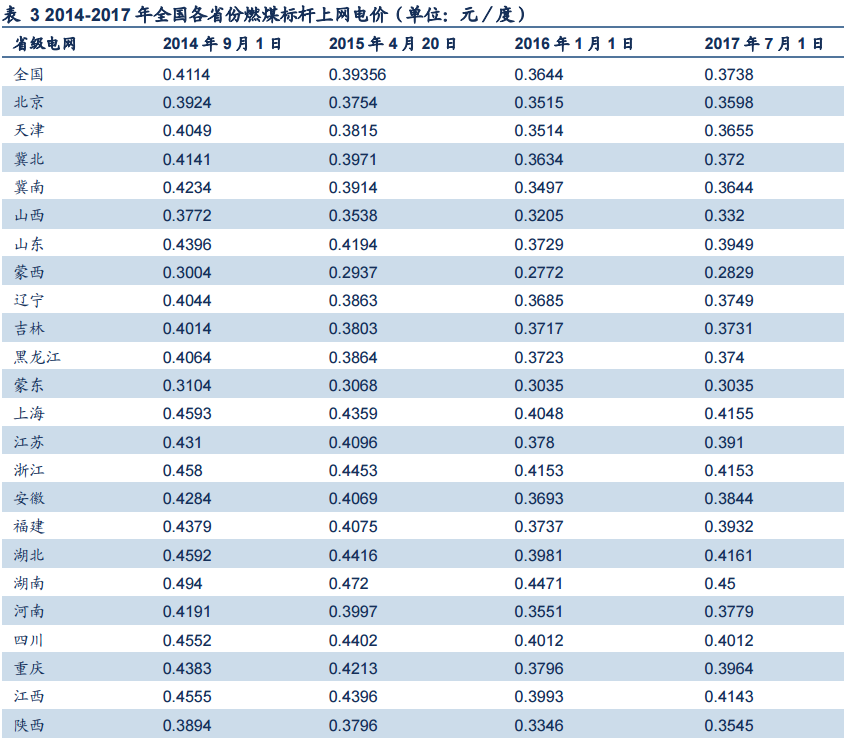

17 年 6 月发改委发布《关于取消、降低部分政府性基金及附加合理调整电价结构的通知》,取消向发电企业征收的工业企业结构调整专项资金,7 月起燃煤机组上网电价由 0.3644 元/度上调至 0.3738 元/度,促进一季度火电行业盈利反弹。 18 年 4 月,国家发改委官网对外发布了《关于降低一般工商业电价有关事项的通知》,决定分两批实施降价措施,落实一般工商业电价平均下降 10%的目标要求,进一步优化营商环境。4 月 19 日,第一批一般工商业电价降价措施涉及降价金额 430 亿元,可降低一般工商业电价每千瓦时 4.3 分。5 月 16 日,发布第二批降价措施,降幅 2.16 分/千瓦时,至此,累计降幅约 7%。整体来看,本次降低一般工商业用电价格对轻工业企业和商业用户是利好影响。从宏观来看,本次降电价加快竞争性电力市场建设,促进电煤价格由市场形成。对用电需求端来说,随着一般工商业终端用电价格下降,用能成本将会下降,企业效益会相对提高,可能带动用电量和发电耗煤量增加。对发电侧来说,此次新政策追求直接降低销售电价,发电企业上网电价未做调整,对发电企业的影响是中性的。目前已有 21 个省市发布下调一般工商业电价文件,湖南省一般工商业目录电价下降 2.7 分/千瓦时,江苏省一般工商业目录电价下调 2.29 分/千瓦时,湖北省一般工商业目录电价下降 2.5 分/千瓦时。此举措降价成本主要由电网公司承担,意味着政府已将电网腾出的电价空间让渡给用电侧,而上网电价上调空间由于失去支撑几乎为零。

我们认为,如未来煤价没有进一步大幅度提升的可能,上网电价上调可能性很小。

在煤电联动无法启动的情况下,电力企业则会通过减小市场化交易电价降幅的方式消化上涨煤价,达到提升营业收入的效果。中电联《2018 年一季度全国电力市场交易信息简要分析》指出,2017 年以来,随着煤炭市场价格波动上升以及发电市场竞争的理性回归,煤电市场化交易电价呈缓步回升趋势。2018 年 1 季度,煤电市场化交易平均电价为 0.3307 元/千瓦时,同比回升 5.9%。

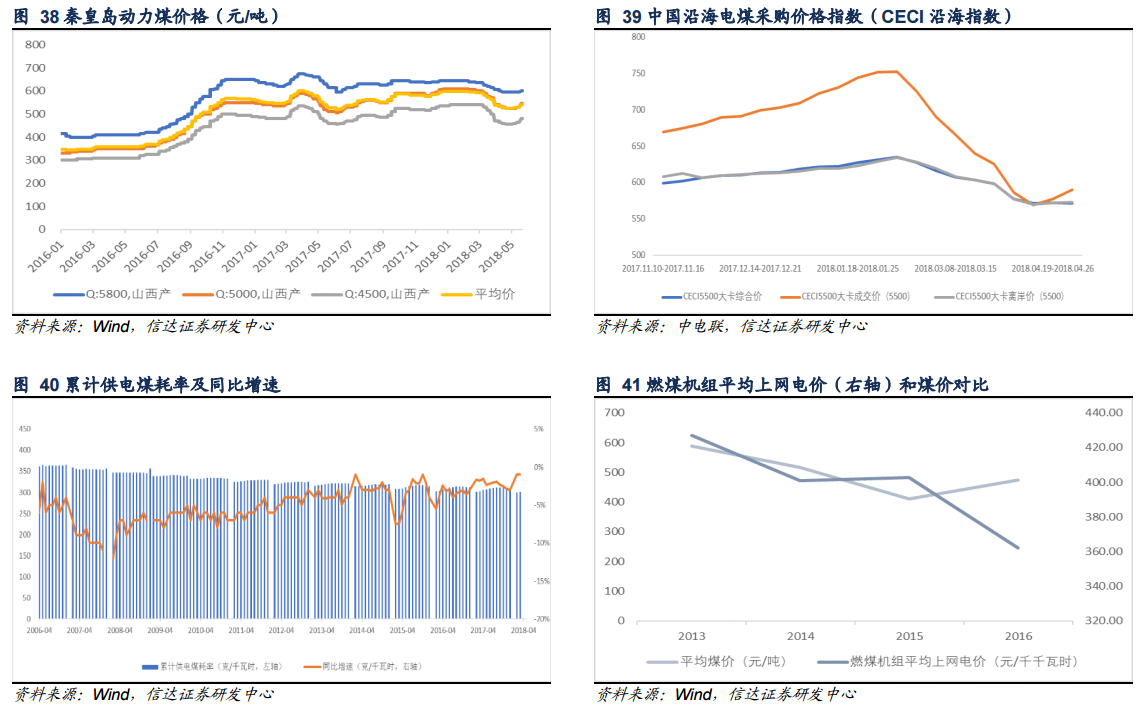

成本:一季度煤价大幅下跌,火电亏损有所改善

我国发电机组中约 70%为燃煤机组,发电成本中燃料成本占 70%左右,煤价变化对电价影响较大。2017 年以来,煤价高位震荡。2018 年以来,先是一季度煤价大幅下跌,4 月 18 日秦皇岛 5500 大卡煤价 564 元/吨,较年初的 703 元/吨下降 139 元 /吨,煤价下跌利好火电企业,一季度火电企业业绩明显改善。之后 4 月下旬动力煤价格持续上涨并于 5 月 22 日达到最高价:秦皇岛 5500 大卡煤价 652 元/吨。电力股本具备均衡、稳定回报的公共事业属性,但为稳定我国能源成本,长期出现周期性特征。为了维持电力股本的公共事业属性,国家将会在之后弥补电力企业的亏损。以煤价为例,在 2017 年煤价上涨之后,7 月国家调高了燃煤机组上网电价以弥补电力企业亏损。

5 月 21 日召开煤电工作会议,出台“将库存,压煤价”的政策,力争在 6 月 10 号前将 5500 大卡北方港平仓价引导到 570 元/吨,降低电厂成本。随着三产和居民用电量增加导致用电峰谷差进一步加大,电力供需缺口在七、八月份将进一步拉大,煤炭价格仍有回涨可能。随着电力市场化改革的推进,煤价回涨向下传导,市场电价降价幅度将逐步收窄,缓解煤电企业成本压力。由于火电行业对煤炭价格的高弹性特征,若煤价回归合理区间,火电行业业绩仍会得到改善。

展望:火电行业享受利用小时红利,业绩持续高增长

受宏观经济景气度提升及新兴产业用电量增速较快影响,全社会用电量持续较快增长。而非化石能源发电量有限,火电仍是支撑性角色。根据国家出台的多个促进非化石能源消纳的政策,火电装机容量增长减缓是确定的大方向,要满足全社会用电量需求主要靠火电平均利用小时数的提升,我们预计,至 2020 年火电平均利用小时数将达到 4680 小时,火电行业享受利用小时红利业绩持续走高,将逐步恢复活力。

风电:弃风情况好转,行业迎来底部反转

现状:利用小时数大幅提高,弃风率持续下降

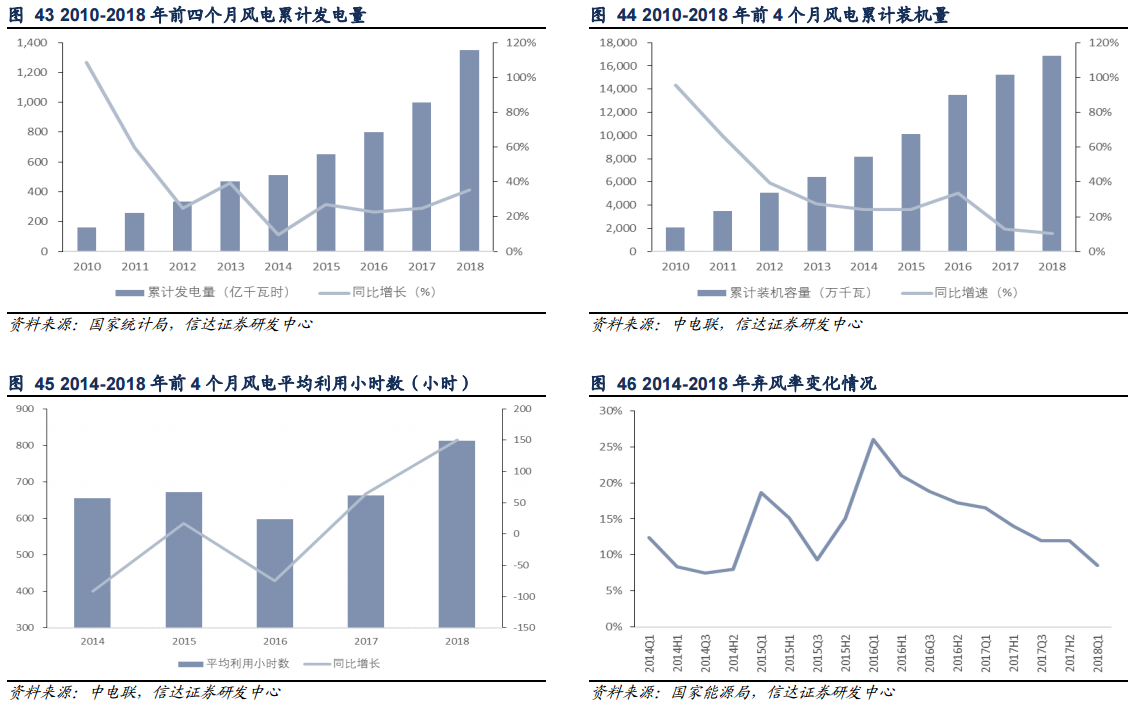

2018 年前 4 个月风电累计发电量为 1197 亿千瓦时,同比增长 29.4%;全国平均利用小时 812 小时,同比增长 150 小时;其中华东和华南地区利用小时数较高,分别为 703 小时和 701 小时。2018 年第一季度全国弃风量为 91 亿千瓦时,同比减少 44 亿千瓦时。全国平均弃风率为 8.5%,弃风率同比下降 8 个百分点。其中吉林和黑龙江弃风限电严重地区形势明显好转,弃风率分别下降 35.5 个百分点以及 27.8 个百分点。

2018 年前 4 月,风电投资下降放缓。全国风电电源基本投资完成额为 94 亿元,同比上涨 2.6%。2018 年 4 月 3 日国家能源局发布《分散式风电项目开发建设暂行管理办法》指出:各地方要简化分散式风电项目核准流程,建立简便高效规范的核准管理工作机制,鼓励试行项目核准承诺制。鼓励各类企业及个人作为项目单位,在符合土地利用总体规划的前提下,投资、建设和经营分散式风电项目。在政策发力以及特高压提供空间的背景下,弃风限电改善或将成为未来几年的主题,带动已装未并网的风电装机加速并网。

收入:红色预警 6 省变 3 省,风电装机情况改善

2018 年前 4 月,全国风电新增装机 534 万千瓦,同比增长 21.3%,其中内蒙、新疆、甘肃为累计装机最多的省份,分别为 2737 万千瓦、1806 万千瓦、1282 万千瓦。截至 2018 年 4 月,累计装机容量 1.6846 亿千瓦,同比增长 10.6%。

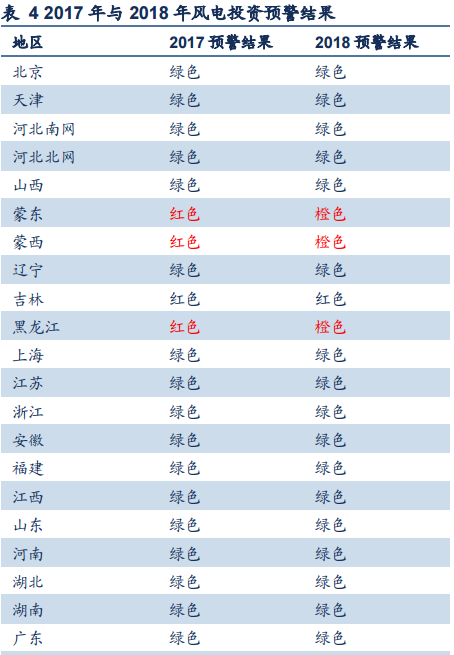

由于弃风率下降,2018 年 3 月 5 日能源局发布《2018 年度风电投资检测预警结果》将甘肃、新疆(含兵团)、吉林为红色预警区域,内蒙古、黑龙江为橙色预警区域,山西北部忻州市、朔州市、大同市,陕西北部榆林市以及河北省张家口市和承德市按照橙色预警管理。其他省(区、市)和地区为绿色预警区域。其中,内蒙古和黑龙江从红色预警变成橙色预警,宁夏从红色预警变成绿色预警。投资预警放松意味着内蒙古、黑龙江以及宁夏三个省纳入年度实施的方案项目可以继续核准建设,我们预计 2018 年下半年风电装机容量将持续回升。

责任编辑:售电小陈