电力攻守道(火电三要素篇): 火电进入大周期上升通道

火电大周期拐点确立,在煤价逐步回归合理区间及利用小时逐步提升的共同推动下,火电将进入盈利能力修复的大周期上升通道,推荐火电板块。

摘要:

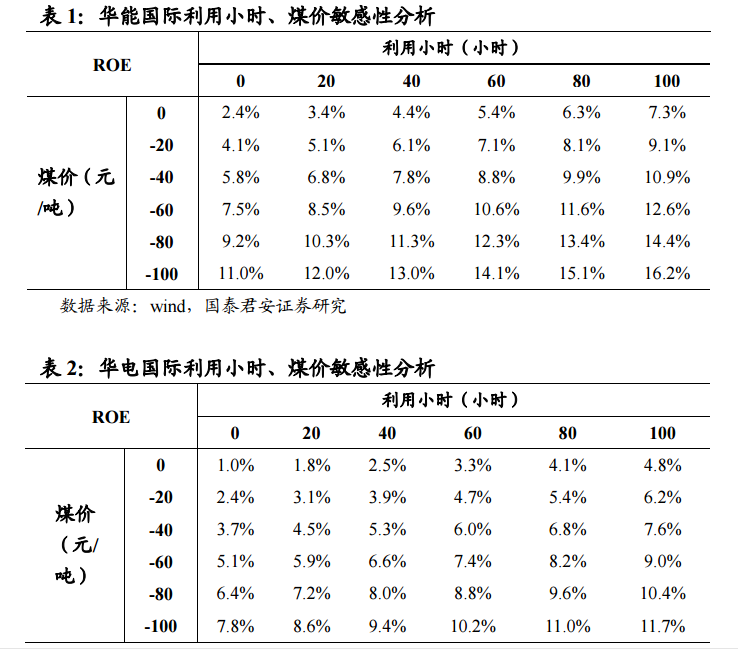

投资建议:在利用小时、煤价共同向好的推动下,我们认为火电已经进入盈利能力逐渐修复的大周期上升通道,在目前市场波动加大的背景下,电力配置属性凸显,持续推荐火电板块。首推低估值、且资产优质的 H 股火电华能国际电力股份、华电国际电力股份、A 股皖能电力,以及 A 股华能国际、华电国际。

?火电新周期、新特点:本轮火电行业盈利的修复将共同依赖于行业利用效率的提升、以及煤价的逐步回归。我们认为本轮火电盈利能力修复将与上轮周期(2012-2014 年)有所不同,上轮周期中,煤价是核心因素,其下行带来的正面影响超过了利用小时下行带来的负面影响(另一个要素电价相对平稳),从而带来火电盈利能力快速提升。我们认为本轮修复周期将呈现出新的特点:1)核心驱动因素改变:煤价不再是唯一核心因素,在煤价逐步回归合理区间的过程中,利用小时数的提升也将起到关键拉动作用。2)修复幅度不同:利用小时数回升较为缓慢,预计未来较难突破 5000 小时;供给侧改革之后煤价低廉的时代一去不返,同时在国家大力降成本、降电价的背景下电价上调空间极小,预计火电盈利能力将很难恢复到以前的黄金时期(ROE 超过 15%),预计本轮修复之后全行业 ROE 将恢复到 8%左右的水平。?

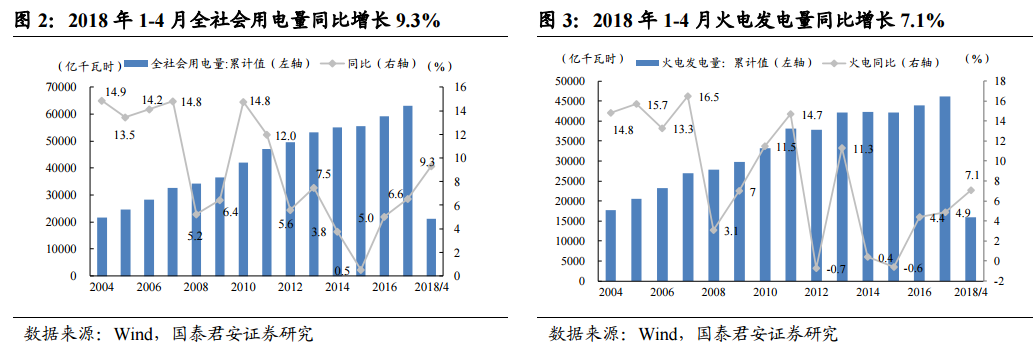

利用小时:供需好转,持续回升。1)需求端,用电需求持续回暖,2018 年 1-4 月用电量同比增长 9.3%,预计未来三年的用电量增速将维持 5%-6%左右的增长水平;2)供给端,火电去产能持续推进,火电装机增速明显放缓,我们认为未来火电行业政策或将进一步收紧,未来三年火电装机增速有望维持在 5%以下,甚至 3%-4%的水平。供需好转带动火电利用小时数显著提升:2017 年火电利用小时 4209 小时,同比提升 44 小时,2018 年 1-4 月延续了这一增长态势,同比增加 69 小时。在供需向好,火电装机增速放缓的情况下,我们预计火电利用小时有望保持每年 50-小时的速度上升。?

煤价:长期有望逐步回归合理区间。1)需求端,在我国大力调整能源结构的背景下,煤炭需求大幅上涨的概率较小;2)供给端,16-18 年煤炭去产能速度超预期,19、20 年去产能任务将进一步减少,煤炭去产能政策力度边际递减,同时发改委已多次强调释放先进产能和保供应,随着先进产能逐步投放,煤炭供给有望增加。我们认为煤炭供需偏紧的状况将得以改善,煤价有望逐步回归合理区间。尽管近期动力煤价格出现一定回升,但长期来看,在发改委频频释放信号以及先进产能释放的大背景下,煤价下行趋势较为确定,今年 1 季度或将成为全年煤价高点?

风险提示:电力需求疲软、煤价超预期上涨、改革推进不及预期

1. 核心观点

火电大周期拐点确立,在利用小时、煤价共同向好的推动下,火电有望进入盈利能力修复的大周期上升通道,在目前市场波动加大、风险事件频出的背景下,电力配置属性凸显,持续推荐火电板块。推荐估值处于历史低位的港股火电企业华能国际电力股份、华电国际电力股份, A 股推荐资产优质、分红比例高、类债属性凸显的全国火电企业华能国际、华电国际,以及地方龙头皖能电力。

火电新周期、新特点:本轮火电行业盈利的修复将共同依赖于行业利用效率的提升、以及煤价的逐步回归。我们认为本轮火电盈利能力修复将与上轮周期(2012-2014 年)有所不同,上轮周期中,煤价是核心因素,其下行带来的正面影响超过了利用小时下行带来的负面影响(另一个要素电价相对平稳),从而带来火电盈利能力快速提升。我们认为本轮修复周期将呈现出新的特点:1)核心驱动因素改变:煤价不再是唯一核心因素,在煤价逐步回归合理区间的过程中,利用小时数的提升也将起到关键拉动作用。2)修复幅度不同:利用小时数回升较为缓慢,预计未来较难突破 5000 小时;供给侧改革之后煤价低廉的时代一去不返,同时在国家大力降成本、降电价的背景下电价上调空间极小,预计火电盈利能力将很难恢复到以前的黄金时期(ROE 超过 15%),预计本轮修复之后全行业 ROE 将恢复到 8%左右的水平。

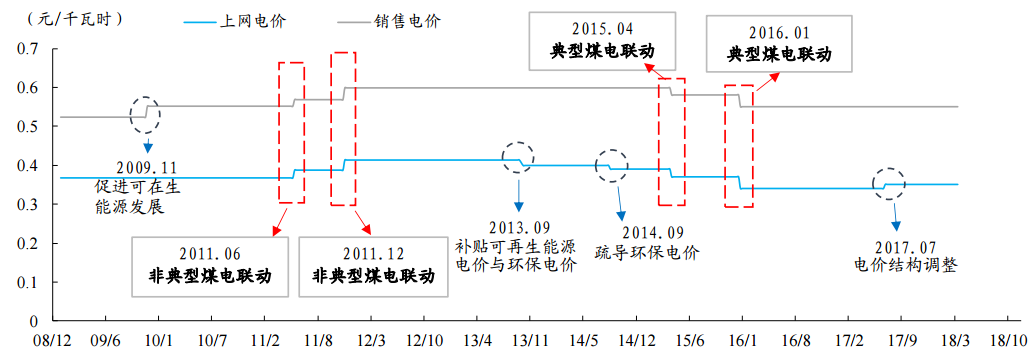

利用小时与煤价共同向好,电价保持平稳。影响火电盈利的三要素分别是利用小时、煤价、电价。通过对三要素进行深入分析,我们认为 1)利用小时逐步提升:经济稳中向好带动用电量需求持续回暖,煤电去产能背景下火电装机增速明显放缓,供需好转拉动火电利用小时逐步提升,我们预计未来有望保持每年 50-小时左右的速度上升。2)煤价缓慢下行至合理区间:煤炭去产能边际作用递减,同时发改委多次强调释放先进产能及保供应,我们预计未来煤炭供需偏紧的状况有望得以改善,煤价下行趋势较为确定,煤价有望缓慢回归合理区间;3)电价相对平稳:降成本大背景下煤电联动大概率不达预期,但高煤价下火电企业大幅亏损,因此电价下调的空间也非常有限,我们预计在煤价回归合理区间之前,上网电价下调的概率较小。

2. 新周期,新驱动

通过对火电盈利三要素分别进行解析,我们得出结论:1)利用小时逐步提升;2)煤价逐步回归合理区间;3)电价保持相对平稳。由此我们判断火电将进入新一轮盈利修复周期,但我们认为本轮周期与上轮周期将有所不同。(上轮周期为 2011-2014 年,在上轮周期中火电分别在两个波段表现出攻击性即获得显著超额收益:2011 年 7 月-2012 年 8 月、2014 年 1 月-2014 年 12 月)

核心驱动因素改变:火电新周期中行业盈利能力的修复将共同依赖于行业利用效率的提升、以及煤价的逐步回归。上轮周期中三要素的变化趋势为煤价与利用小时共同下跌,电价保持相对平稳,其中煤价是核心驱动因素,煤价下行带来的正面影响超过了利用小时下行带来的负面影响,从而带来火电盈利能力快速提升。而我们认为本轮周期的驱动因素将有所改变,煤价不再是唯一核心因素,在煤价逐步回归合理区间的过程中,利用小时数的提升也将起到关键拉动作用,本轮火电行业盈利能力的修复将共同依赖于行业利用效率的提升与煤价的逐步回归。

图 1:新周期将由煤价缓慢下行与利用小时逐步提升共同驱动

修复幅度不同:行业 ROE 有望修复至 8%左右。在本轮修复周期中由于 1)利用小时数回升较为缓慢,我们预计未来较难突破 5000 小时;2)供给侧改革之后煤价低廉的时代一去不返,煤价的趋势是缓慢回归合理区间;3)国家大力降成本、降电价的背景下电价上调空间极小。因此我们认为火电行业的盈利能力将很难恢复到以前的黄金时期(ROE 超过 15%),预计本轮修复之后全行业 ROE 将恢复到 8%左右的水平。

3. 利用小时:供需好转,持续回升

3.1. 全社会用电持续回暖,火电发电量快速增长

宏观经济稳中向好,电力消费持续回暖。近几年来我国经济进入新常态,用电量增速自 2011 年开始明显下降,2015 年用电量增速降至低谷 0.52%。 2016 年后随着经济形势逐步好转,用电需求回暖,2016、2017 年用电量同比增速分别回升至 5%、6.6%。进入 2018 年后用电需求更为旺盛,经济向好叠加气温偏低,1-4 月全社会用电量 21094 亿千瓦时,同比增长 9.3%,增速比上年同期提高 2.6 个百分点。与此同时火电发电量增速明显回升,2018 年 1-4 月火电发电量同比增长 7.1%。

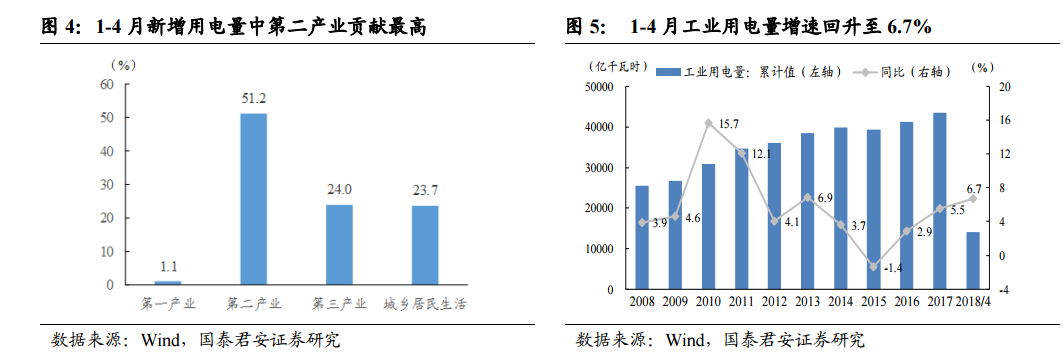

第二产业用电量贡献率最高,工业用电拉动显著。2018 年 1-4 月,第一、二、三产业及城乡居民生活用电量分别同比增长 11%、6.9%、14.6%和 15%。其中第二产业对全社会用电量增长的贡献率为 51.2%,而第二产业中以工业为主,1-4 月工业用电量 3641 亿千瓦时,同比增长 6.7%。工业用电增长拉动效应显著,主要是由于前期稳增长政策及供给侧结构性改革取得成效,工业企业效益明显改善、生产形势较好,今年 1-4 月全国规模以上工业增加值同比增长 6.9%。

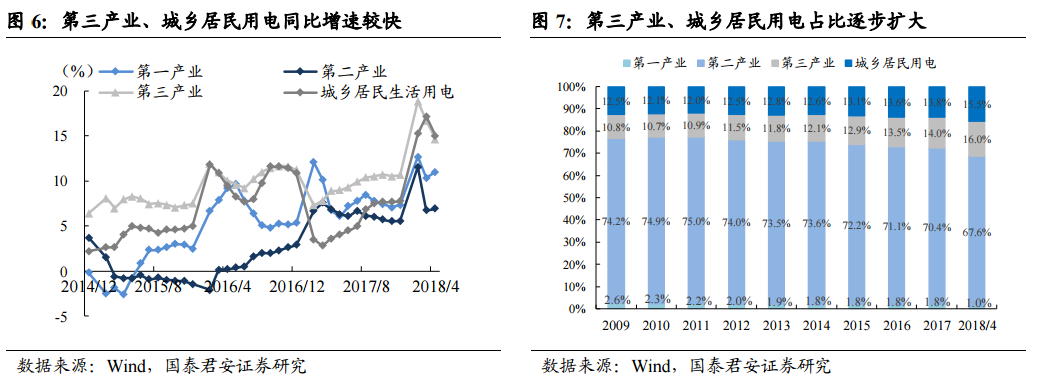

新时代下电力需求新特点逐渐凸显。 1)第三产业、城乡居民用电高增速:随着我国经济结构的转型升级,第三产业迅速发展,用电量增速呈现出高增长,近两年基本保持着 10%以上的增速,同时城乡居民用电也增长较快,尤其是今年,由于天气较为寒冷,1-4 月城乡居民用电增速高达 15%。同时从用电量占比上来看,第一产业及第二产业用电量占比逐年下降,而第三产业和城乡居民用电占比逐年上升;2)非高耗能制造业用电量占比提升:在制造业中,非高耗能制造业用电量不断增加,用电量从 2009 年的 40.7%提升到 2017 年的 44.2%,体现出我国制造业由高耗能逐步向非高耗能的转变。

预计 2018 年全社会用电量预计增长 6%以上。中电联年初预计 2018 年电力消费仍将延续 2017 年的平稳较快增长水平,2018 年全社会用电量将增长 5.5%左右。进入 18 年以来全社会用电量增速超预期,1-4 月用电量同比增长 9.3%,但由于低温天气是 1-4 月用电高增速的原因之一,我们预计今年全年电力消费增速将呈前高后低走势,预计 2018 年全社会用电量增速有望超过 6%。展望未来,在宏观经济稳中向好的背景之下,我们预计未来几年的用电量增速将维持 5%-6%左右的增长水平。

3.2. 火电装机增速放缓,去产能初现成效

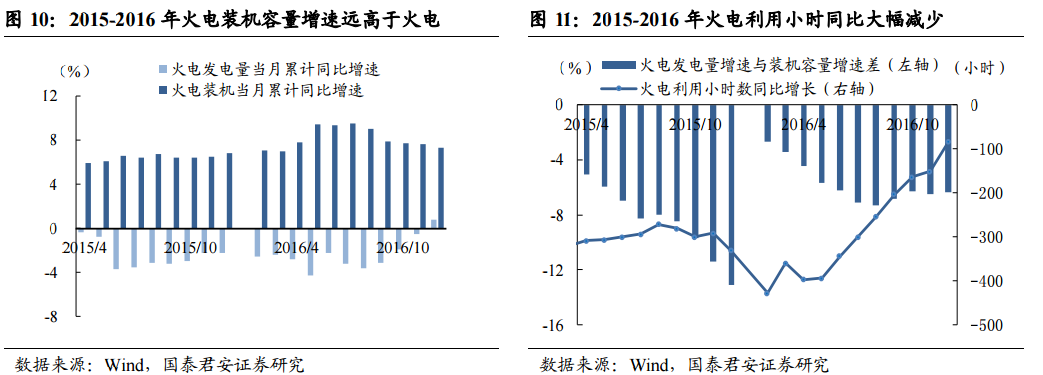

大跃进到急刹车,煤电去产能迫在眉睫。2014 年 10 月,国务院发布《政府核准的投资项目目录(2014 年版)》,明确提出火电站由省级政府核准。加上当时煤价持续走低,火电有利可图,各大火电企业便纷纷上马新机组占领市场,火电建设进入大跃进时代。然而与之对应的是,在我国经济转型的背景下,全社会用电量增速放缓。火电装机增速远大于电力需求增速,导致火电行业产能出现过剩。2013-2016 年,火电利用小时数逐年走低,2016 年降至 4165 小时,创出自 1969 年以来的历史新低。煤电去产能迫在眉睫。

责任编辑:售电小陈