繁荣与衰落 2018 追踪全球燃煤发电厂

执行摘要

根据全球燃煤电厂追踪系统的调查统计,燃煤电厂装机容量增长,包括建设前期准备、在建项目及完工项目的各项主要数据在2017年继续大幅下跌。这一下降趋势主要是由于来自中国中央政府的政策限制、以及印度政府对于燃煤电厂建设财政支持和政策支持的减弱。除此之外,全球其他地区的燃煤电厂装机总量也出现下跌。与过去三年的趋势一致的是,全球在过去一年中退役的燃煤机组装机总量已超过25,000兆瓦。

2017年的关键趋势有:

■■ 新完工的燃煤电厂同比下降28%。过去两年下降41%。

■■ 开工建设的燃煤电厂同比下降29%。过去两年下降73%。

■■ 进行开工前期准备的燃煤电厂项目同比下降了22%,过去两年下降59%。

■■ 建设活动下降23%,过去两年下降28%。

■■ 燃煤电厂机组扩张的地理范围继续缩小。全球只有七个国家在超过一处开展燃煤电厂项目建设。

■■ 燃煤电厂淘汰行动继续进行——共有34个国家或实体支持对燃煤电厂进行淘汰。

由于燃煤电厂项目建设的缩减以及大规模的机组退役,现运行的燃煤电厂装机容量增长已被冻结。若以目前趋势发展,可以预见在2022年燃煤电厂的退役速度将会超过其新建速度,全球燃煤电厂的规模将会随之开始减少。

虽然目前终结燃煤电厂扩张的进展看似乐观,但与全球气候和人类健康所必需的进度相比则仍然缓慢。若要达成2015年巴黎气候协定的目标,各国仍需在现有进展基础上付出更多努力。这意味着需要取消在建的燃煤电厂项目,并且推动目前美国和欧洲燃煤电厂机组尽早退休。

装机总量停止冻结:建设衰减,退役增加

类似地,Steven Davis和Robert Socolow在基于他们对普氏全球发电厂数据的分析之后报告了燃煤电厂的退役年龄中位数为37年。Davis andSocolow, "Commitment accounting of CO2 emission," 环境研究通讯 (2014)在过去的数十年中,每年新增机组容量超过退役机组容量,这导致了全球燃煤电厂机组持续增长。但近期数据显示,新审批通过、开工建设的燃煤电厂及电厂建设执行率等指标均显示燃煤电厂新增机组已大幅衰减。同时,老旧机组的退役速度则持续上升。两者最终导致全球燃煤电厂装机总量停止增长。若以目前趋势发展,可以预见在2022年燃煤电厂的退役速度将会超过其新建速度,全球燃煤电厂的规模将会随之开始减少。如表1所示,关于燃煤电厂建设活动的各项指标显示出衰减趋势。至2018年1月,这些指标显示出:

■■ 新完工的燃煤电厂同比下降28%。过去两年下降41%。

■■ 开工建设的燃煤电厂同比下降29%。过去两年下降73%。

■■ 进行开工前期准备的燃煤电厂项目同比下降了22%,过去两年下降59%。

■■ 建设活动下降23%,过去两年下降28%。

在这些指标中,项目开工水平较为稳健(该数据被大规模地报告记录,需要监管部门最终批准,且反映了预算资金的主要投入),且该指标能反映一段时间内的未来趋势(开工之后在中国通常需要两年时间的建设期,在世界其他国家和地区通常需要四年时间的建设期),因此这一指标可以较好地反映未来新增装机容量的水平。虽然目前在建的项目分布于35个国家的260个地点,但开工建设的趋势在地理范围上已经有所缩减。在2017年中,仅有12个国家在共计62个地点开工,其中包括45个新规划的厂址;而另外17个项目则是现存燃煤电厂增加新机组。涉及开工建设的12个国家包括孟加拉国、中国、印度、印度尼西亚,日本,蒙古,巴基斯坦,菲律宾,波兰,俄罗斯,塞内加尔和韩国。在这12个国家中,只有7个国家(孟加拉国,中国,印度,印度尼西亚,日本,巴基斯坦和韩国)是在一个以上的地点开工建设。

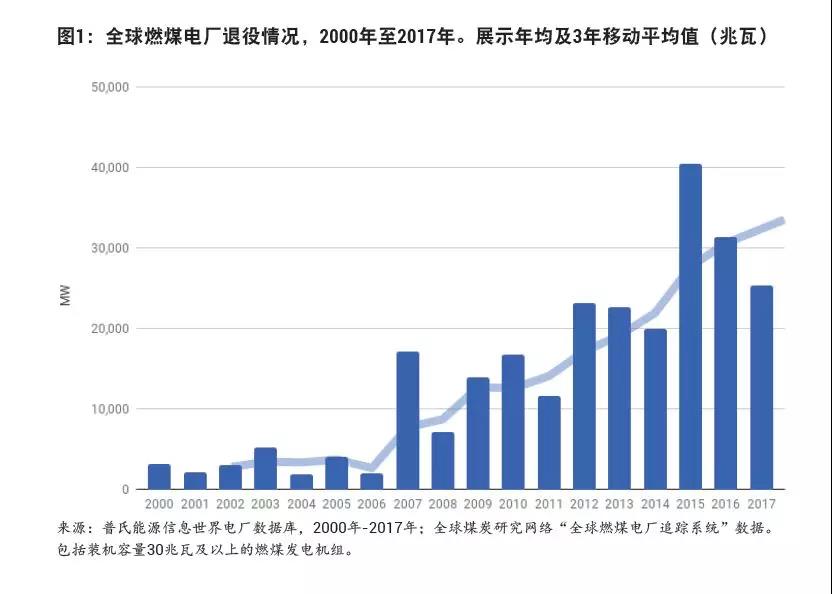

若想评估全球燃煤电厂的未来情况,同时参考开工建设情况和机组退役趋势这两个指标比仅使用开工建设数据更加有效。如图1所示,在过去的20年中,燃煤电厂机组的退役趋势出现了大幅的上升。在过去三年(2015-2017)中共97,193兆瓦机组退役,2012-2014年共有65,877兆瓦机组退役,而2009-2011年共有42,334兆瓦机组退役。

燃煤电厂退役的不断增长主要是因为欧洲、美国和其他很早完成工业化的国家的燃煤电厂陆续老化,因此这一趋势很难受到扶植煤炭产业相关政策的大幅影响。在全球的燃煤电厂机组中,已经有290,130兆瓦机组超过了燃煤电厂加权平均预期寿命(39年,根据全球燃煤电厂追踪系统数据),除此之外,目前运行的315,580兆瓦燃煤电厂也将会在2030年超过其加权平均预期寿命1。虽然无法准确预测到哪年电厂退役水平将超过新增机组水平,但目前趋势显示这一事件将会发生在2022年。届时,全球燃煤电厂装机容量将开始萎缩。

气候影响

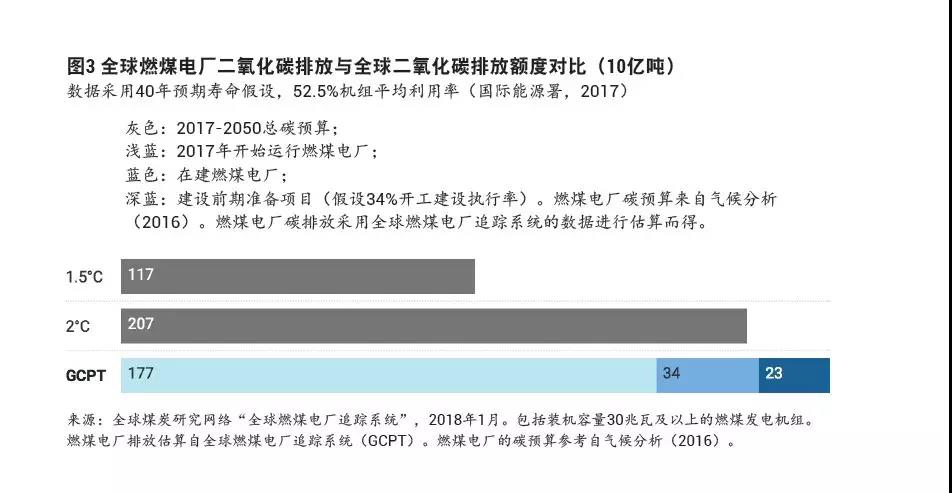

如图3所示,目前运行、在建及前期开发燃煤电厂在目前年运行小时数情况下,其全生命周期二氧化碳排放已经远远超过国际气候目标所允许的碳预算。该图数据是在“计划建设电厂执行率与2010至2017年执行率水平34%持平(见表2),且燃煤电厂机组将在运行40年后退役”这一假设上做出的。按照气候分析(2016)的计算,全球燃煤电厂从2017至2050年碳预算对应1.5oC和2.0oC温控目标分别为117Gt和207Gt(1Gt对应10亿吨)。

全部运行和在建的燃煤电厂二氧化碳排放总量为233Gt,已经超过了1.5oC和2.0oC的碳预算。为了达到1.5oC对应的碳预算,目前所有在建燃煤电厂项目必须取消,并且大部分电厂必须在运行周期达到40年之前退役。即使不那么雄心勃勃的2.0oC碳预算也意味着需要取消很多在规划和在建的燃煤电厂项目,并且加速退役40岁或以上的燃煤电厂。

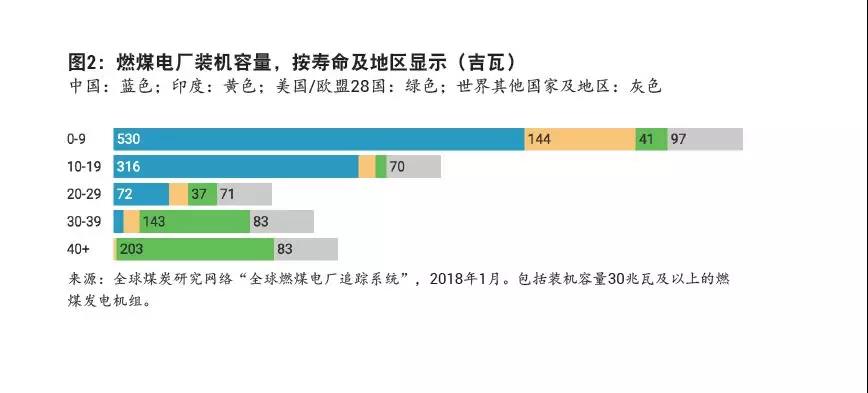

如图2所示,全球290吉瓦的运行40年及以上的燃煤电厂大部分位于美国(144吉瓦,占50%)和欧盟(59吉瓦,占20%)。为了达到国际气候目标,这些老旧电厂必须提早退役。2017年的一项积极进展则是淘汰燃煤电厂的趋势正在继续加快。迄今为止,至少有34个国家和地区实体承诺逐步淘汰现有燃煤电厂暂停缺乏碳捕获和储存的新燃煤电厂项目,并且,超过127家企业承诺未来将会使用100%的可再生能源。除此之外,至少有24家企业和其他组织承诺不再使用煤炭为其运营供能。(Powering Past Coal Alliance 2017, RE100)

分地区和分国家的数据及阐述

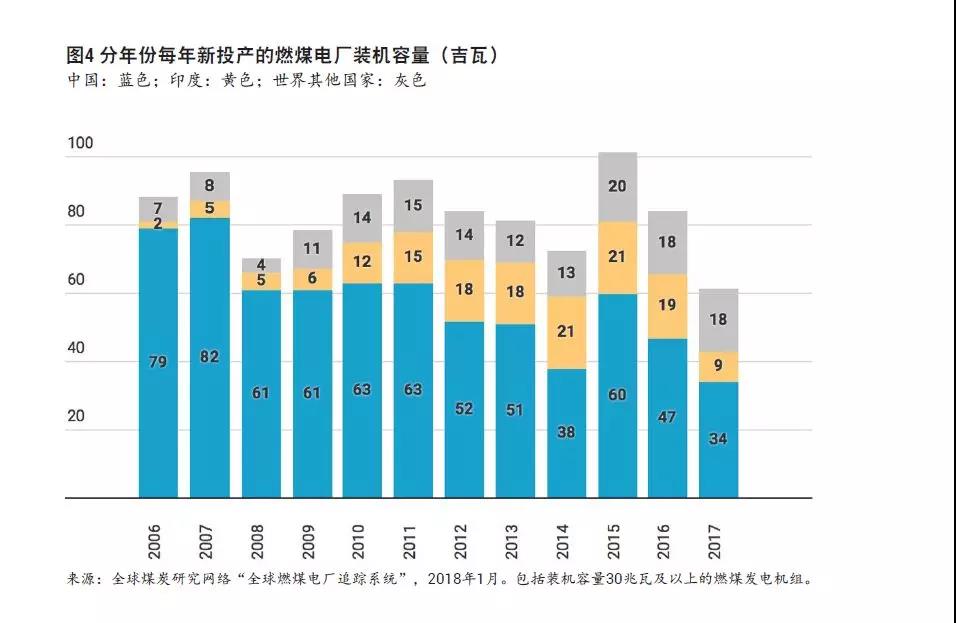

如图4所示,中国和印度在过去10年仍然占据了全球燃煤电厂装机容量的主要份额。在2017年,中国和印度投产的燃煤电厂装机容量都呈现下降趋势,这也使得全球其他国家在投产的燃煤电厂中取得较大占比。

如图5所示,除了中国和印度大幅减少燃煤电厂项目审批以外,世界其他国家也在缩减燃煤电厂项目的审批。除中国和印度以外,全球其他国家在建设前期准备和在建的燃煤电厂装机容量在过去一年下降了6%,在过去两年则下降26%。

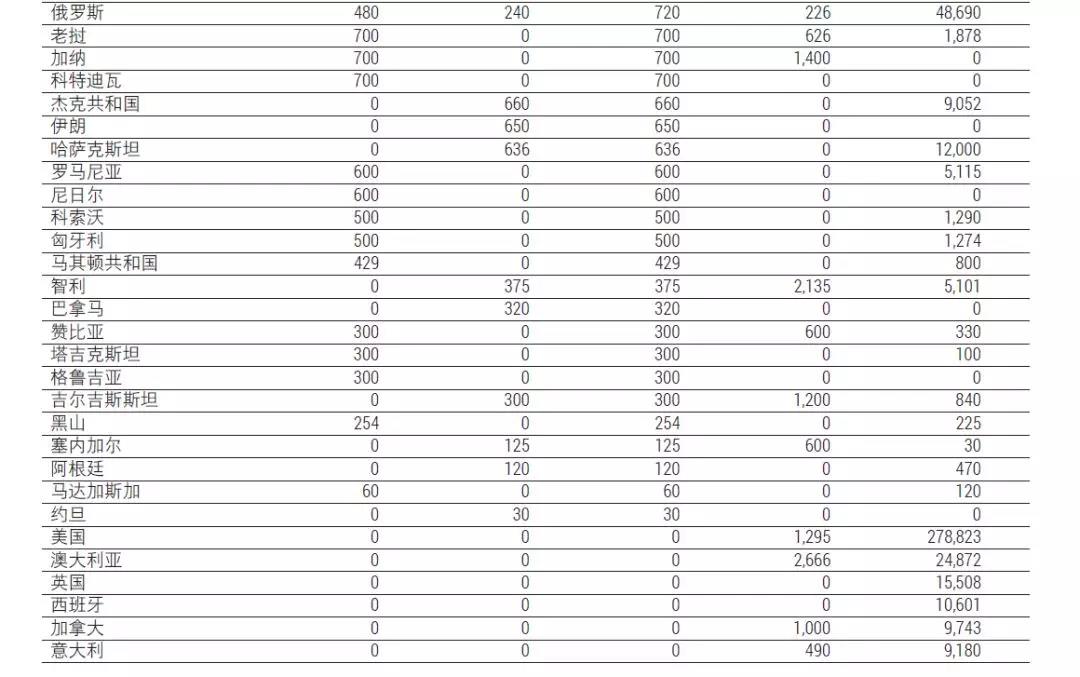

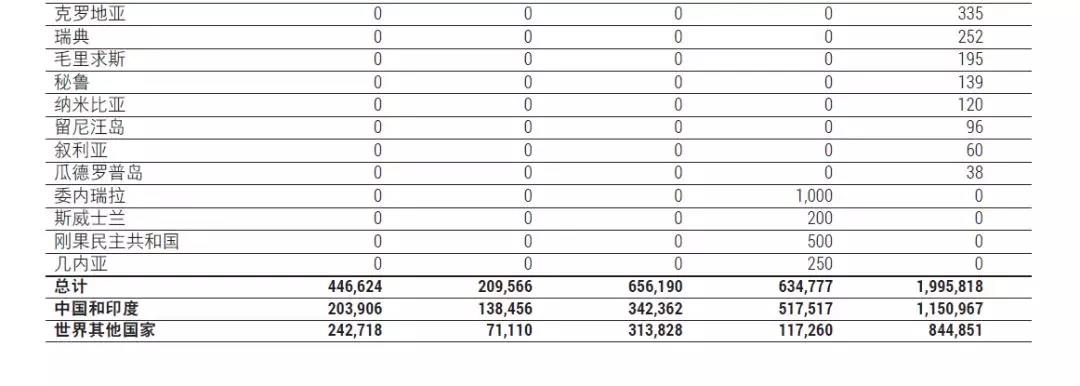

如表3所示,燃煤电厂仍然在60个国家内积极扩张。在这60个国家之中,15个国家的燃煤电厂项目占据了90%的新增装机容量。本报告接下来将对这些热点国家进行逐一分析,并对美国和欧盟进行简要阐述。

中国:在2006至2017年间,中国共投产了692吉瓦的燃煤电厂,这一数字超过世界其他国家装机容量总和的两倍。其中,在2015至2016年间由省政府直接批准的大量燃煤电厂项目正在削弱该国的可再生能源发展目标,也导致电力过剩危机的出现。对此,中央政府开始在2016年限制新燃煤电厂项目的审批,出台了一份几乎包括全部省份的限令(贫困地区和民生热电项目除外)。在2017年政府暂停了数百个燃煤电厂项目,其中一月份暂停了98吉瓦,九月份暂停了93吉瓦(其中有21吉瓦为二者重合)。2016年和2017年的这些限令总共暂停了444吉瓦处在不同建设阶段的燃煤电厂项目。虽然其中有16吉瓦的燃煤电厂项目似乎是在违反限令的情况下继续建设,但总体来看这些措施基本上减缓了中国燃煤电厂的审批,其中取得进展的项目(指处于建设前期准备或在建的项目)从2015年的708吉瓦下降到了2017年的211吉瓦。新投产的燃煤电厂装机总量也从2006年至2015年的年均61吉瓦下降到了2016年的47吉瓦和2017年的34吉瓦。

虽然有诸多限令,但至今在中国扩张的燃煤电厂项目装机总量仍然领先全球,其中建设前期准备项目116吉瓦,在建项目95吉瓦。另外,2017年被叫停的37吉瓦燃煤电厂项目限令也与年底到期,并且其余许多限令也将在2020年到期。暂缓建设项目是否会恢复活跃发展也成为人们关注的问题之一。绿色和平(2016a)和Carbon Tracker(2016)的分析发现,该国现有的燃煤电厂已经远远超过了国内的电力需求,新增燃煤电厂可能会导致数十亿美元的财政浪费。

在国际上,中国的金融机构是全球最大的海外燃煤电厂投资者。中国在2013至2016年通过国际发展基金投资了150亿美元的煤炭项目,另外还有130亿美元的拟投资金(自然资源保护协会,2017)。全球煤炭研究网络估计,中国企业在至少16%的中国境外开发的燃煤电厂项目中参与建设,拥有所有权或参与融资。

印度:也许没有哪个国家能比印度更好地体现快速变化的能源经济格局。该国从2006年到2017年新增了152吉瓦的燃煤电厂项目,仅次于中国。然而,可再生能源成本也在两年内下降了50%(彭博新能源财经2017),在2016至2017财年,印度首次出现新增可再生能源装机容量超过火电装机容量。近期的数据分析(绿色和平,2017)发现,与太阳能和风力发电的电价竞争,该国现有的65%的燃煤电厂难以盈利。对此,民间资本正在迅速退出煤电项目。2017年开工的全部6,920兆瓦机组均由国有企业提供资金支持。

面对经济压力,印度约16吉瓦的运营燃煤电厂目前缺乏购电协议,而由于缺乏融资,超过17吉瓦的燃煤电厂项目冻结在建设阶段。未来,燃煤电厂的前景也十分黯淡:该国2016年国家电力计划草案要求到2027年满足275GW的可再生能源总容量需求,而除了在建项目之外不需要新建任何燃煤电厂。

该国目前运行的燃煤电厂项目也面临着空气污染物减排的压力。最近的一份报告(绿色和平组织2016b)确认印度的空气污染重灾区显然与燃煤电厂集群有关。2017年,电力部报告说,该国现有燃煤电厂的89%,即1.6亿千瓦的电厂项目无法达到二氧化硫排放限值标准。全国超过300家燃煤电厂在2017年12月7日未能按预期安装污染控制设备,这也引发了一场关于工厂何时才能遵守排放法规的法律争论。

越南:越南继续成为燃煤电厂的热点国家。虽然2017年没有新的燃煤电厂项目开工建设,但大量拟建项目仍在积极发展中。在2016年修订的国家电力发展计划VII的指导下,越南已宣布的项目为12,100兆瓦,前期开发项目为150,40兆瓦,核准项目为8,750兆瓦,在建项目为10,635兆瓦。根据GreenID报告(越南投资评论2017),这些项目在很大程度上得益于来自中国,日本和韩国的海外融资。

最近,美国进出口银行撤回了支持Long Phu-1燃煤电厂项目的申请。虽然太阳能和风能在越南的发展相对滞后,尤其是与中国和印度相比,但可以预期可再生能源的热潮或许即将到来。由于其广阔的海岸线,越南在风力发电方面具有很高的潜力,南部沿海省份的平顺,朔庄,薄辽和金瓯等地已经开展了许多风电项目。太阳能项目同样集中在沿海地区,但也在同奈等内陆省份有所建设。

土耳其:2017年虽然没有煤电厂投入建设,但目前在三个地点在建的燃煤电厂装机容量也达到了1,300兆瓦。土耳其仍然有大量的煤电项目在建设前期规划中,其中包括宣布15,410兆瓦,前期开发19,001兆瓦,核准7,349兆瓦。其中,大多数项目是多家公司急于在该国转向电力市场私有化的过程中审批新建燃煤电厂的历史遗留问题。许多项目在过去的几年中已经被放弃,很多也受到当地社区的强烈反对。不过,政府仍在推进大规模的燃煤电厂扩张计划。分析人士指出,太阳能发电价格的迅速下跌,再加上土耳其本身较高的利用太阳能的潜力,可以为该国的能源战略提供一种更灵活而风险更小的方法。(能源经济和金融分析研究所2016)

印度尼西亚:自2010年以来,印度尼西亚已经投产了17,673兆瓦的电力装机容量,目前在建燃煤发电机组装机容量12,015兆瓦。这两个数字都超过了中国和印度以外任何国家的数量。作为2017-2026年能源计划的一部分,国有电力公司PLN呼吁通过保证25年的电力购买协议由独立电力生产商供应24吉瓦的燃煤电力,即使是这些电力未被使用。根据最近的一项研究(能源经济和金融分析研究所2017),PLN的预测极大地高估了未来的需求增长。在现有基础上,印尼至少应取消9个煤电项目,以避免未来几十年将电力公司与不合算的煤电合同绑定。作为政府开始遏制燃煤发电不可持续扩张的标志,能源和矿产资源部长Ignasius Jonan表示,政府将不再批准爪哇岛的新建燃煤电厂,并且取消了2,000兆瓦的Jawa 5燃煤电厂项目。

孟加拉国:孟加拉国仍然是煤电发展的重要热点,其前期开发装机容量接近18吉瓦,在建燃煤电厂装机容量4吉瓦以上。孟加拉国大部分项目有外国金融机构融资参与,其中最主要的是中国的银行,其公司和金融涉及孟加拉国发展中煤电容量的一半以上(12.5吉瓦,即56%)。此外,三个煤炭进口码头正在建设中。规划中的煤电项目在土地收购方面遇到了严重的公众反对,使大部分燃煤电厂建设落后于计划。

日本:自2006年以来,日本已经投产了5吉瓦的燃煤发电设施,目前又规划建设了13.5吉瓦的燃煤电厂,以及仍有5吉瓦的在建电力。2017年,规划中的约2.5吉瓦的煤电装机容量被搁置,且尚未规划新的燃煤电厂。民间社会团体,日本环境部长和外交部长气候变化咨询委员会呼吁政府重新考虑其在国内外的煤电计划(气候变化咨询委员会,2017)。日本是全球海外燃煤电厂融资量第二大的金融融资机构,其中有100亿美元(自然资源保护协会,2017)已经通过国际发展基金投资于2013至2016年的燃煤电厂项目,另外还有90亿美元的计划资金支援。

埃及: 尽管该国具有极高的太阳能潜力, 埃及目前仍然在考虑四个大型燃煤电厂项目:Safaga电站(2,000兆瓦),Ayoun Moussa电站(2,640兆瓦),Marsa Matruh电站(4,000兆瓦)和Hamarawein IPP煤炭项目(6000兆瓦)。Hamarawein项目近期取得进展,三家国际财团正在提交投标书,九家当地银行宣布打算提供15亿美元的贷款。而与此同时,在阿布扎比和阿拉伯联合酋长国则有大型太阳能光伏项目的投标书提交,投标报价为24.20美元/兆瓦时和29.90美元/兆瓦时,远低于煤电平价化成本。

巴基斯坦:巴基斯坦2017年燃煤发电量激增,新建燃煤电厂投产2,260兆瓦。此前,2006年至2016年巴基斯坦仅建造了40兆瓦。巴基斯坦还有9.2吉瓦规划中的燃煤发电装机容量和3.2吉瓦的在建燃煤电厂。该国于2017年在卡西姆港启用了其首个煤炭码头。中国的技术和金融支持是巴基斯坦煤电计划的核心,中国企业参与了大约一半(6.3吉瓦)的燃煤电厂开发项目。许多煤电规划是中国 - 巴基斯坦经济走廊的一部分。中巴经济走廊是一项价值数百亿美元的计划,其中包括330亿美元的能源基础设施项目,主要是化石燃料。

菲律宾:10月份, 菲律宾太阳能发展潜力得到了证明,Meralco太阳能购电协议(PPA)为每兆瓦时58美元,这是该公司燃煤发电购电协议成本的一半。尽管如此,菲律宾仍然有许多正在开发的燃煤电厂项目,其中包括7,560兆瓦的前期开发和4,581兆瓦在建的燃煤电厂机组。然而,2017年仅有105兆瓦的项目进入建设阶段,这说明大部分仍在前期准备阶段的项目不太可能最终完工。

南非:4,800兆瓦的Medupi燃煤电厂在2017年投产了两个机组,电厂的建设因此完成了一半。在Medupi仍有2,400兆瓦的电力正在建设中。而Kusile电站则有4,000兆瓦的机组正在建设中。作为该国独立发电厂燃煤发电计划的一部分,另外还有5,540兆瓦的机组在八个地点进行前期准备工作。建设中的燃煤电厂加上该国已有的42千瓦运行煤电机组容量会导致南非面临着电力供应过剩。最近的一项研究(Meridian Economics 2017)发现该国可通过提早退役老旧燃煤电厂、暂缓Kusile电站5号和6号机组建设以及取消新的燃煤发电项目节约数十亿美元资金。2017年3月,North Gauteng高等法院确认在该国任何新燃煤电厂授权之前必须完成气候变化评估。这一决定也让KiPower和Colenso燃煤电厂的未来发展前景不甚明朗。

韩国:该国燃煤发电机组在2017年的投产超过5吉瓦,在2016年投产5吉瓦,这一数字仅次于中国和印度。最近当选的文在寅总统已经宣布停止批准新的煤电厂并逐步淘汰老旧燃煤电厂。虽然政府领导人已经提议将目前的燃煤电厂计划转换为天然气发电厂,但韩国2017年12月的能源计划指出,只有1,160兆瓦的唐津环保发电站改为燃气发电项目,剩余7,359兆瓦的燃煤电厂发电机组将会继续推进其建设过程。然而,该国还计划到2030年将可再生能源装机增加五倍即达到58.5吉瓦。尽管国内政策有向可再生能源转移的迹象,但韩国仍然是海外煤电项目的主要国际资金来源,自2008年开始,韩国总共提供了超过80亿美元的金融支持以发展海外燃煤电厂(SFOC 2018)。

泰国:强烈的公众反对导致870兆瓦甲米发电站和2200兆瓦Thepha发电站的计划被推迟,而剩余4,656兆瓦规划中的装机容量则没有一个被允许开工建设。在泰国取得进展的唯一一座燃煤电厂是Mae Moh发电站的600兆瓦设备更换2017年,总理Pillaut Chan-o-cha提议在该国的电力发展计划(2015-36)中将可再生能源的目标贡献从33%提高到40%。

美国:尽管特朗普政府采取有利于煤炭行业的策略并破坏已有的环境法规,但2017煤电产能仍持续下降,许多公司宣布机组退役。截至2017年底,已有266家煤电厂的机组退役或承诺退役,而美国的燃煤电厂则仅剩余264家电厂。在2017年还有许多重大项目宣布将要在未来退役,其中包括三座污染严重的德克萨斯州电厂- 蒙蒂塞洛,大布朗和桑多,这些工厂将在2018年的前几个月退役。由于没有积极建设或开发煤电,以及自2010年以来美国陆续退役共计74吉瓦的燃煤电厂,美国正逐步远离煤炭。

欧盟:截至2018年2月,欧盟十个燃煤发电国已停止燃烧煤炭用于发电,或已承诺到2030年逐步淘汰燃煤电厂,包括:奥地利,比利时,丹麦,芬兰,法国,意大利,荷兰,葡萄牙,瑞典和英国。在英国,煤炭提供的电力从2012年的总发电量的45%下降到2017年的仅2%(Carbon Brief 2016),该国计划在2025年之前淘汰剩余的15.5吉瓦的燃煤发电量。荷兰计划到2030年将淘汰5,860兆瓦的燃煤电厂,其中包括最近在2015-2016年投入使用的3,500兆瓦燃煤电厂。虽然德国拥有50吉瓦的煤电装机容量和3,120兆瓦正在建设中的燃煤电厂机组,但该国计划在2019年制定使用煤炭的截止日期。在德国之外,继续开发建设新煤电厂的欧盟国家是捷克共和国,希腊,匈牙利,波兰和罗马尼亚。

结论:加速转变

随着过去两年燃煤电厂审批的突然收缩,特别是当多重政治和经济驱动因素的共同作用时,经济转型将不再是一个线性过程。在逐步远离燃煤发电这个议题中,这些驱动因素包括:可再生能源成本的下降,其下降速度甚至超过许多激进的预测;各国、各州、各城市和企业之间的共同行动,以淘汰煤炭的使用;应对城市空气质量恶化的压力,特别是在东亚和南亚的主要城市;银行和其他金融机构不愿在极高的资产搁浅风险下投资燃煤电厂;以及项目所在地社区对燃煤电厂,煤矿和其他工业设施的反对持续不断。加上来自北美,欧洲和其他早期完成工业化国家的老旧燃煤电厂陆续退休,这些多重因素正在结束燃煤发电扩张的时代,并标志着全球淘汰燃煤电厂的开始。然而,尽管目前的变化速度很快,但如果要实现适应宜居气候的国际目标,我们必须加速现有燃煤电厂的退役,并且取消更多的燃煤电厂在建或规划项目。

参考资料

彭博新能源财经 (2017).“India’s Clean Energy Transition.”http://bit.ly/2GDYoWv

Carbon Brief (2016). Simon Evans. “Two Charts ShowHow UK Coal Use Is Collapsing.” http://bit.ly/2HICeUj

Carbon Tracker Initiative (2016). Matthew Gray.“Chasing the Dragon? China’s coal overcapacitycrisis and what it means for investors.”http://bit.ly/2HLwt8w

气候分析 (2016). Marcia Rocha 等.“Implications ofthe Paris Agreement for Coal Use in the Power Sector.”http://bit.ly/2HG8Xto

日本外交部长气候变化咨询委员会 (2017). “Promotenew diplomacy on energy through leading globalefforts against climate change” (provisional translation).http://bit.ly/2HK4bLw

绿色和平 (2016a). Lauri Myllyvirta,沈昕一. “BurningMoney.”http://bit.ly/2HFEkV3

绿色和平 (2016b). Lauri Myllyvirta, Sunil Dahiya,and Nandikesh Sivalingam. “Out of Sight: How coalburning advances India’s air pollution crisis.”http://bit.ly/1Wd2s54

绿色和平 (2017). “Uncompetitive: Coal’s cost disadvantagegrows as renewable tariffs plummet.”http://bit.ly/2HL25e6

国际能源署 (2017). 世界能源展望. http://bit.ly/2HLIk6f

能源经济和金融分析研究所 (2016). “Turkey at theCrossroads.”http://bit.ly/2HFOwwF

能源经济和金融分析研究所 (2017). Yolanda Chung.“Overpaid and Underutilized: How capacitypayments to coal-fired power plants could lockIndonesia into a high-cost electricity future.”http://bit.ly/2HIBcrp

Meridian Economics (2017). Grové Steyn, Jesse Burton,and Marco Steenkamp. “Eskom’s FinancialCrisis and the Viability of Coal-Fired Power in SouthAfrica.” http://bit.ly/2HJe4cv

自然资源保护协会(2017). 陈晗, Jake Schmidt. “PowerShift: Shifting G20 international public finance fromcoal to renewables.” http://on.nrdc.org/2HIIpry

Powering Past Coal Alliance (2017). “Declaration.”http://bit.ly/2HDN7qh

SFOC (2018). Joojin Kim and Soyoung Lee. “FinancingDirty Energy: How Korean Public Financial InstitutionsSupport Coal Power.” http://bit.ly/2HLlFHh

越南投资评论 (2017). “China fundscoal away fromhome.” http://bit.ly/2HGbvaW

责任编辑:仁德财

-

西北光伏市场分析: 七大经验、四大问题、五大原因、破解弃光三大举措

2018-12-24光伏市场分析 -

拍卖 | 浙江丽水龙泉周调源电站的电站资产 2019年1月7日开拍(变卖)

2018-12-24水电站拍卖 -

太离谱,光伏9.3元/瓦中标!?

-

中国沿海电煤采购价格指数(CECI沿海指数)第54期

2018-12-21电煤采购价格 -

2019年电力行业年度投资策略报告:火电走出低谷 核电方兴未艾

-

2018年工业锅炉行业发展现状与2019年行业前景分析【组图】

-

拍卖 | 浙江丽水龙泉周调源电站的电站资产 2019年1月7日开拍(变卖)

2018-12-24水电站拍卖 -

三峡水电站年发电量首破一千亿千瓦时,相当于节煤0.3亿吨

2018-12-21三峡水电站 -

17个水电项目!湖南省发改委关于安化县友谊水电站等水电站上网电价的批复

2018-12-20水电上网电价