我国电力现货市场建设及发电企业应对建议

自2018年8月底广东电力现货市场启动试运行开始,到2019年6月底蒙西电力现货市场启动模拟试运行为止,首批8个现货试点省区均开展了试运行结算。从市场规则设计和市场运行情况看,电力市场建设尽管取得一定成效,但还存在诸多问题和亟待完善顶层设计的地方。对发电企业而言,应对现货市场还需加强内功修炼,深入开展研究工作,加大软硬件投入以更好地适应电力市场竞争需要。

(来源:微信公众号“能源新时代” ID:newenergyera 作者:管中窥豹2020)

一、现货市场建设情况

(一)8个试点省区现货规则主要特点

1、市场模式

从市场模式看,既有采取分散式的省区也有采取集中式的省区:

分散式:8个试点省区中采取分散式市场的有福建、蒙西,中长期交易合约电量均分解到日曲线进行物理执行。其中,福建采取固定典型曲线分解,蒙西采用负荷侧典型曲线分解。

集中式:广东、山东、浙江、甘肃、山西、四川6省区现货市场模式采取集中式,中长期交易合约转为金融性质,仅作为结算依据。其中,政府授权合约等优先发电电量在山西、四川、甘肃3省物理执行,其余省区采用差价合约结算。

2、现货电能量市场

(1)市场空间:8个试点省区对省内现货市场空间进行了规定:①中长期市场,省间交易优先组织、优先出清,结果作为省内市场的边界条件;②现货交易中,山西、四川、甘肃规定省内日前现货市场预出清,确定省内开机方式和发电预计划,在此基础参与省间交易,省间交易优先安排并结算。

(2)申报方式:发电侧均按出力区间非递减报价;用电侧福建、甘肃、蒙西不参与报量报价,其他省区仅报量均不报价。

(3)价格出清机制:8个省区均采取“集中竞价、统一出清”方式,但出清模型各不相同。发电侧电价出清机制在福建、蒙西、四川3省市场采取系统边际电价出清,广东、浙江、山东、山西4省市场采取发电侧节点边际电价。用户侧电价出清机制在山西、山东、浙江、广东4省市场采取用户侧节点加权平均电价,福建、蒙西2省用户不参与市场报价,四川市场用户接受日前出清电价,甘肃市场用户按分区边际电价最高价进行结算。

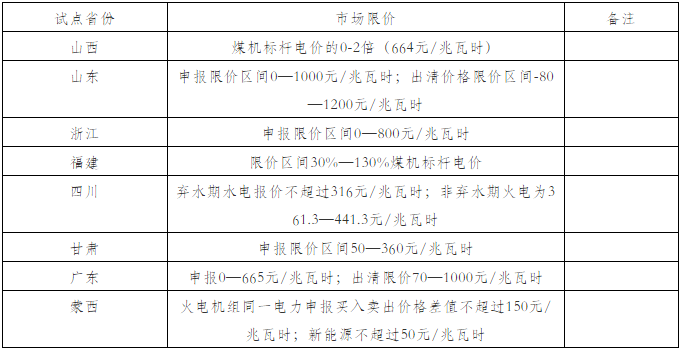

(4)出清周期与限价:浙江市场日前采取30分钟为一个出清时段,实时市场5分钟为一个出清时段;其他省区日前和实时市场均以15分钟为一个出清时段,其中,蒙西设置了4小时一个交易时段,15分钟一个出清时段的日内市场。

8个省区均对现货市场申报价格或出清价格进行限价。

(5)关于新能源、水电、核电等电源类型参与方式

8个省区根据装机结构分别对新能源、水电、核电、储能机组和供热机组的市场参与方式提出了规定。

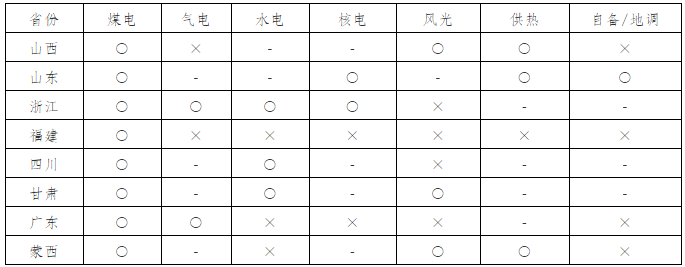

8个省区各类机组参与市场情况。

(注:Ο表示参与,×表示不参与,-表示无此类电源)

山西:供热机组、必开机组最小出力以下部分不参与市场,水电、抽蓄、燃气、煤层气和自备机组不参与市场,新能源优先出清,只申报96点发电预测曲线不申报电价;

山东:供热机组、单一电价储能机组和自备机组有条件参与市场,核电参与市场;

浙江:统调水电可参与市场,新能源不参与市场;

福建:核电、水电、风光电、抽蓄、燃气和自备机组不参与市场;

四川:弃水期,仅水电参与现货电能量市场,非弃水期,仅火电参与现货电能量市场;

甘肃:水电、新能源特许权及扶贫机组不参与竞价,作为价格接受者参与现货市场,不报价格优先出清;

广东:A类机组不参与现货市场(风、光、水、核、地调);

蒙西:水电、抽蓄、自备电厂不参与现货市场。

3、辅助服务市场

8个试点省区除了蒙西外均开展了辅助服务市场,市场主要交易品种有调频、深度调峰、备用。山东、福建、甘肃区域调峰市场优先出清,作为省内市场边界。

调频:除蒙西外,各省调频市场均采用“集中竞价、统一出清”方式。山西、山东在运行日机组组合确定后单独开展调频市场,且规定参与调频市场的机组不能参与能量市场(含深度调峰);

浙江采取省内调频、短期备用与现货市场联合优化出清方式;四川、甘肃与电能量市场分别优化、独立出清;广东与电能量市场分开出清,调频市场出清后修改机组出力范围,参与电能量市场。福建调频市场单独开展,实时平衡市场系统平衡由调频机组负责,调频机组不参与实时平衡市场交易。

深度调峰:山西、甘肃和福建设置了深度调峰市场,采用“集中竞价、统一出清”方式,山西风火深度调峰与现货市场联合优化出清,需启动深调市场时,依据日前市场出清结果安排火电依次深调,新能源等比例增发;甘肃则分别优化、独立出清,火电机组50%出力以下部分参与深调市场竞价,减少出力按照现货价格与增出力新能源发电权交易。福建为“集中竞价、独立出清”方式,深度调峰仅火电机组参与,按照60%出力以下按报价与下调容量乘积给予补偿,启停调峰有火电、单机5万千瓦及以上水电机组参与,满足启停次数要求后根据日前启停调峰报价按台次补偿。

备用:浙江、四川设置了备用市场。浙江短期备用市场与现货市场联合优化出清,交易品种有10分钟备用和30分钟备用;四川特指燃煤火电短期备用市场,与电能量市场分别优化、独立出清,根据日前报价竞争结果,按PAB方式结算。

4、交易结算

8个试点省区主要交易结算方式根据交易类型确定,基数电量(优先电量)均根据政府批复的上网电价结算;

山西、山东、四川、甘肃、广东、蒙西:①中长期交易按照合同约定价格结算;②日前市场出清曲线与中长期交易曲线之间的偏差,按照日前市场出清结算;③实际执行曲线与日前交易曲线之间的偏差,按照实时市场价格结算。

福建的交易结算具有一定特殊性:①中长期交易按照合同协商价格结算,同时,进入现货市场的基数日分解电量与实际交易电量之间的差量根据批复上网电价和现货市场交易价格的差价进行结算。②实时平衡机制结算,机组调节服务根据实际上调(下调)电量与上调(下调)边际价格结算,还需要减去考核费用和分摊费用。

(二)各省区现货市场首次试运行情况

1、广东:广东电力现货市场运行按照模拟运行、结算试运行、正式运行三个阶段推进。2018年8月31日启动南方(以广东起步)电力现货市场模拟运行;2019年5月和6月,开展了两次电力现货结算试运行。平均出清价格约0.3元/千瓦时,比煤机标杆上网电价低0.15元/千瓦时。

试结算情况:10月18-19日开展现货环境下中长期市场交易和21-27日开展为期一周的现货结算试运行,发电侧最高申报价格0.8元/千瓦时、最低申报价格0元/千瓦时、平均申报价格0.428元/千瓦时。但由于结算试运行期间电力供需宽松,大部分电量已由中长期合同锁定等原因,出清价格普遍偏低。日前、实时最高出清价格分别为0.895元/千瓦时、0.92元/千瓦时(低于出清价格上限1元/千瓦时)、最低出清价格均为0.07元/千瓦时、平均出清价格分别为0.256元/千瓦时、0.247元/千瓦时,明显低于煤机标杆上网电价0.453元/千瓦时(含脱硫、脱硝价格)。

2、山西:在8月份开展了调电不结算试运行;9月1日开展了日结算试运行;9月18-24日,开展连续7天现货市场结算试运行。

结算试运行情况:发电侧火电企业日均报价271.08-290.60元/兆瓦时;日前市场出清价格范围0-300元/兆瓦时,平均价格165.34元/兆瓦时;实时市场出清价格范围0-330元/兆瓦时,平均价格169.12元/兆瓦时,日均价在153.35-189.02元/兆瓦时。

3、甘肃:2018年12月27日启动试运行,2019年6月14日进行了日前现货市场出清结果试调度,7月17日开始实时市场试调度,9月20-26日开展结算试运行调度。

结算试运行情况:所有市场主体均参与市场申报。火电报价集中在210-360元/兆瓦时,光伏报价集中在50-140元/兆瓦时,风电报价集中在50-200元/兆瓦时,日均报价110-124元/兆瓦时。日前市场出清价格范围50-316元/兆瓦时,实时市场出清价格范围50-360元/兆瓦时,7日均价在96-217元/兆瓦时范围内波动。

4、浙江:2019年9月18-19日顺利开展调电试运行,9月20-26日圆满完成首次连续7天结算试运行。

试结算运行情况:7天试结算期间煤机日均报价287-331元/兆瓦时之间,燃机日均报价在679-716元/兆瓦时之间。出清价格与浙江省火电边际发电成本接近,日前市场日平均价格在252.93-286.55元/兆瓦时之间,实时市场日平均价格在243.5-280.54元/兆瓦时之间。日前与实时市场出清价格偏差较小。

辅助服务市场情况:调频辅助服务市场容量需求100万千瓦,调频日最高价格为1648.28元/兆瓦。

5、四川:2019年9月26-30日开展连续5天调电试运行,其中2天开展连续结算试运行。

受丰水期供需形势影响,日均低谷供需比4.31、日均高峰供需比2.29,现货市场结算试运行发电侧均价偏低,水电出清价格基本为“地板价”(最低值为0元/兆瓦时,最高值为40元/兆瓦时)。

6、福建:2019年9月21-27日开展了连续结算试运行。

试结算情况:市场平均出清价格373.13元/兆瓦时(较火电标杆电价约低20元/兆瓦时),最高出清价格平均为397.86元/兆瓦时,最低出清价格平均为328.29元/兆瓦时。

7、山东:2019年9月20-26日,山东电力现货市场组织开展了连续结算试运行。

试结算情况:发电侧日均报价299.50-339.92元/兆瓦时;日前市场出清价格在67.5-462.3元/兆瓦时之间,日均价格在279.38-391.02元/兆瓦时之间;实时市场出清价格在0-504.6元/兆瓦时之间,日均价格在237.55-400.75元/兆瓦时之间。

总平均结算电价389.05元/兆瓦时,相对标杆电价394.9元/兆瓦时下降5.85元/兆瓦时,较现有中长期电力交易结算价格高1.34元/兆瓦时。

8、蒙西:2019年6月28日启动模拟试运行,9月21-27日开展连续7天结算试运行。火电卖出报价主要集中在130-300元/兆瓦时,买入报价主要集中在0-175元/兆瓦时。

试结算运行情况:日前市场出清价格最高999元/兆瓦时,最低147.5元/兆瓦时,平均价格为160.71-297.72元/兆瓦时。实时市场最高出清价格1000元/兆瓦时,最低出清价格为0-260.25元/兆瓦时,平均出清价格为238.90-526.35元/兆瓦时。

发电侧中长期合约平均价格235.7元/兆瓦时,试运行期间蒙西供需形势较为紧张,现货交易结算平均价格327.3元/兆瓦时,较中长期合约价提高91.6元/兆瓦时。21-27日现货交易最高结算电价421.0元/兆瓦时,最低结算电价151.8元/兆瓦时。其中,日前交易最高结算电价283.8元/兆瓦时,最低结算电价150.0元/兆瓦时,平均结算电价214.3元/兆瓦时;日内及时实交易最高结算电价1000.0元/兆瓦时,最低结算电价55.7元/兆瓦时,平均电价318.2元/兆瓦时。

二、现货市场运行存在的问题(删节版)

(一)现货市场规则设计过于复杂。从规则本身看,省级特色太过明显,国家对现货市场规则缺乏统一顶层设计,各省区规则设计过于复杂,在双轨制运行中差异较大。

(二)现货市场短期试运行无法体现现货市场真实价值,市场还有待完善。由于市场供需总体宽松,大部分发电企业为兑现中长期合同、争取现货市场电量,报价采取短期边际成本,导致现货价格大幅低于中长期合同价格。

(三)现货市场运行相关机制不完善。

一是中长期合约曲线分解与现货交易调节偏差的问题。

二是新能源参与市场的问题。

三是是技术支持系统不够完善导致出清时间较长。

四是不平衡资金问题突出。

五是其他一些列问题。

(四)辅助服务市场与电能量市场、两个细则考核间的衔接问题

一是辅助服务市场尚不能与现货电能量市场协调衔接。

二是“两个细则”考核是计划体制下对辅助服务的相关补偿、考核机制,与现货市场相关规则存在交叉重复考核。

(五)搁浅成本没有市场回收机制。

由于电力市场化不断深入,中长期+现货市场连续运行,通过市场优化资源配置将导致部分机组可能长期无法参与电能量市场竞争,且当前缺乏容量市场机制解决电源投资成本回收问题。

(六)现货市场试结算运行过短,无法完全检验现货市场作用。

(七)应对现货市场的人才储备和培养不足

三、现货市场对发电企业的影响(删节版)

一是现货市场的模式对发电企业的生产经营带来革命性的变化。现货模式使得发电机组的发电时间、发电出力、启停机全部取决于日前和实时市场的出清结果。与传统运营模式相比,机组运行方式的可预测性、计划性均发生变化。

二是现货市场价格严重偏低,影响2020年年度合同的签订和市场开拓。现货市场试运行严重偏低的价格,给电力用户不准确的价格信号,导致对市场价格不合理预期,进一步加大价格下行压力,可能导致中长期合同签订比例过低,削弱中长期合约对冲风险的能力。

三是辅助服务费用提高导致新能源成本分摊增加。目前,辅助服务成本过多在发电企业之间分摊,现货市场辅助服务成本没有完全从用户侧疏导,增加新能源企业经营压力。

四是对发电企业的管理水平提出更高要求。现货市场运行模式,要求市场主体具有完善的内部管理机制和管理流程。

四、发电企业应对策略建议(删节版)

按照连主任对现货市场建设提出的“稳、试、清、慎”要求,发电企业应主动应对现货市场,完善体制机制和运营模式,充实队伍、加强研究,推动市场竞争力的不断提升。

一是完善营销体制机制,适应市场改革需要。随着电力市场化改革的不断深入,发用电计划全面放开、电价形成机制改革,市场化交易品种逐步丰富,交易模式逐步转变为批发、零售、服务市场以及未来的金融市场。电力市场体制的改变要求必须对营销体制机制进行调整完善,提升竞争力。

二是参与市场交易规则的完善和衔接工作。发电企业要参与试点省区加强交易规则和省内、省间市场研究,总结试运行期间存在的问题,积极参与各省交易规则的完善修订工作,推进市场公平有效运行。

三是做好中长期交易和现货市场衔接和价格策略制定。现阶段要加强中长期交易合同签订的研究工作,价格机制要能够弥补固定投资成本、资金成本和满足利润需要。做好与现货市场报价策略的衔接和市场报价竞争。

四是积极推进容量市场的建设研究工作。开展电源固定成本的市场回收机制的研究,更贴近现货市场以边际成本报价、中长期交易规避风险、容量市场回收投资的市场架构。

五是高度重视市场结算和风险管理工作。未来一旦开辟金融输电权等电力金融衍生交易,通过电网交易中心以外的场外结算业务也将出现,传统的交易结算模式将彻底改变,结算风险和用户违约风险将随之上升,风险防范需从市场交易到结算到账全流程管控。

六是建立监测数据库,做好市场竞争支撑工作。作为优化配置各类电力资源的有效手段,应对现货市场,需要从意识、制度、规则、人力、平台等方方面面的支撑与探索。

原标题:关于现货市场建设和发电企业应对建议

责任编辑:叶雨田

-

重新审视“双循环”下的光伏行业

2020-11-02光伏行业,光伏技术,光伏出口 -

能源转型进程中火电企业的下一程

2020-11-02五大发电,火电,煤电 -

国内最高额定水头抽蓄电站2#引水上斜井滑模混凝土施工顺利完成

2020-10-30抽水蓄能电站,长龙山抽水蓄能电站,水力发电

-

能源转型进程中火电企业的下一程

2020-11-02五大发电,火电,煤电 -

资本市场:深度研究火电行业价值

2020-07-09火电,火电公司,电力行业 -

国家能源局印发2020年能源工作指导意见:从严控制、按需推动煤电项目建设

2020-06-29煤电,能源转型,国家能源局

-

高塔技术助力分散式风电平价上网

2020-10-15分散式风电,风电塔筒,北京国际风能大会 -

创造12项世界第一!世界首个柔性直流电网工程组网成功

2020-06-29 清洁能源,多能互补,风电 -

桂山风电项目部组织集体默哀仪式

2020-04-08桂山风电项目部组织

-

国内最高额定水头抽蓄电站2#引水上斜井滑模混凝土施工顺利完成

2020-10-30抽水蓄能电站,长龙山抽水蓄能电站,水力发电 -

今后秦岭生态环境保护区内不再审批和新建小水电站

2020-06-29小水电,水电站,水电 -

3.2GW!能源局同意确定河北新增三个抽水蓄能电站选点规划

2020-06-29抽水蓄能,抽水蓄能电站,国家能源局

-

重新审视“双循环”下的光伏行业

2020-11-02光伏行业,光伏技术,光伏出口 -

官司缠身、高层动荡、工厂停产 “保壳之王”天龙光电将被ST

2020-09-11天龙光电,光伏设备,光伏企业现状 -

央视财经热评丨光伏发电的平价时代到了吗?

2020-08-24储能,光伏储能,平价上网