风电行业深度分析:势起风至 未来已来

1 风电行业分析框架再思考及结论1 1 思考:风电行业进入发展新周期与光伏等其他新能源一样,风电也是靠补贴驱动发展起来的。过去每次调

1. 风电行业分析框架再思考及结论

1.1. 思考:风电行业进入发展新周期

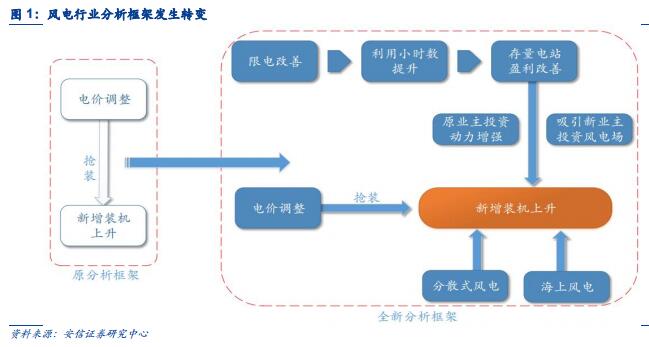

与光伏等其他新能源一样,风电也是靠补贴驱动发展起来的。过去每次调整电价均会引发行业抢装,抢装过后行业需求往往就会萎缩,因此,过去的分析框架只需紧盯电价调整政策即可。但随着抢装效应的逐渐弱化,以前的这套分析框架已经不适用,对此,我们针对风电行业发展现状重新提出一套全新的分析框架,我们认为,首先,电价调整政策依然会影响行业抢装需求,只是模式相比以前出现了变化;其次,影响行业需求的核心要素是限电问题的改善带来利用小时数提升,从而改善企业存量电站的盈利能力,继而增强原业主投资动力,同时吸引新业主投资风电场;最后,分散式风电与海上风电也是推动行业需求增长的重要力量。

1.2. 结论:2018-2020 行业装机复合增速有望达35%

先说结论,基于以上分析框架及以下核心假设条件:1)“红六省”逐步有序放开;2)弃风率不会反弹且稳步下降;3)在电价下调的约束条件下,当前核准未建的项目在 2018-2020 年陆续开工并网;4)分散式风电在政策的推动下,开始贡献可观增量,我们预计 2018-2020 年行业装机分别为 28GW、35GW、44GW,逐年增速预计分别为 56%,26%,25%。

2. 沉寂两年,蓄势待发

2.1. 连续萎缩两年,风电行业需求有望迎来反转

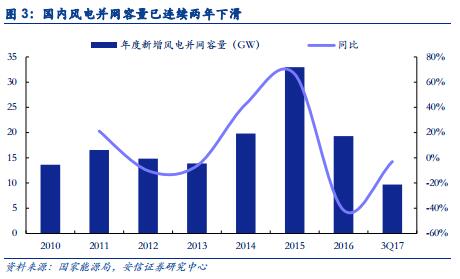

抢装与电价调整新机制使得 2016/2017 年新增装机持续下滑。当前风电采取的是标杆上网电价的补贴模式,由于度电成本短时间内难以快速降低,因此,标杆上网电价的下调对风电运营商来说至关重要,运营商往往会赶在并网节点前抢装,打乱原有装机节奏,比如,2015 年受标杆上网电价下调影响,全年新增吊装 32.97GW,同比增长 66.41%。

2016 年国内风电新增吊装 23.37GW,同比下降 24%,新增并网容量 19.3GW,同比下降 41.46%,吊装与并网同比均大幅下滑,主要有以下三个原因:1)15 年抢装打乱了业主原有装机节奏,透支了 16 年的装机需求;2)15 年抢装带来了弃风限电的进一步恶化,16 年全年弃风率高达 17.1%,利用小时数仅 1,742 小时,抑制了风电运营商投资热情,进而降低了装机需求;3)16 年是我国风电开发建设向中东部和南方转移的突破之年,受中东部和南方地形复杂及南方夏季雨季汛期影响,项目施工难度大。

新增装机已经连续萎缩两年。2016 年底,基于招标量大幅上升以及标杆上网电价在 18 年 1 月 1 日后将再次下调,市场普遍对 2017 年比较乐观。但根据国家能源局数据,2017 年前三季度国内风电并网容量仅 9.7GW,同比下降 3%,大幅低于此前市场预期,尤其是 2017 年 Q1,风电并网容量仅 3.52GW,同比大幅下滑 33.96%。

17 年风电复苏低于预期,我们认为主要是以下三个原因:

1、受 15 年抢装影响,16 年 1 季度存在“补装”,导致 16 年 Q1 基数较高;

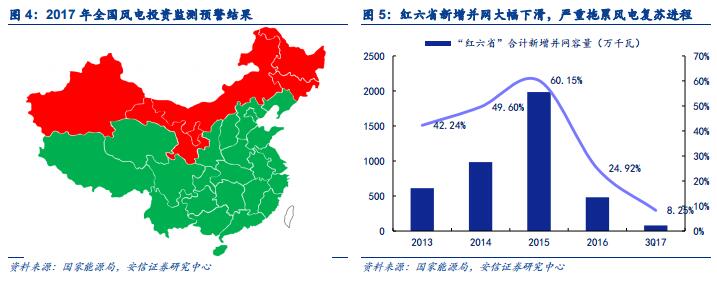

2、为着力解决弃风问题,2017 年 2 月,国家能源局发布了《关于发布 2017 年度风电投资检测预警结果的通知》,将内蒙古、黑龙江、吉林、宁夏、甘肃、新疆等弃风限电较为严重的六省划为风电开发建设红色预警区域,同时规定红色预警地区不得核准建设新的风电项目,电网企业不得受理红色预警区域风电项目的新增并网申请(含在建、已核准和纳入规划的项目)。“红六省”是我国传统风电装机大省,受红色预警机制影响,2017 年前三季度,“红六省”仅新增并网 0.8GW,全国占比仅 8.25%,是 17 年风电复苏进程低于预期主要原因之一。

3、受西北地区弃风限电影响,国内风电开发建设逐渐向中东部和南方转移,而中东部和南方地区由于地形更加复杂,环评更加严格,土地性质变更更加繁琐,导致中东部和南方地区项目施工周期拉长,普遍比北方项目长 6-9 个月,进一步阻碍了国内风电行业的复苏。

责任编辑:lixin

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞

-

重新审视“双循环”下的光伏行业

2020-11-02光伏行业,光伏技术,光伏出口 -

能源转型进程中火电企业的下一程

2020-11-02五大发电,火电,煤电 -

国内最高额定水头抽蓄电站2#引水上斜井滑模混凝土施工顺利完成

2020-10-30抽水蓄能电站,长龙山抽水蓄能电站,水力发电

-

能源转型进程中火电企业的下一程

2020-11-02五大发电,火电,煤电 -

资本市场:深度研究火电行业价值

2020-07-09火电,火电公司,电力行业 -

国家能源局印发2020年能源工作指导意见:从严控制、按需推动煤电项目建设

2020-06-29煤电,能源转型,国家能源局

-

高塔技术助力分散式风电平价上网

2020-10-15分散式风电,风电塔筒,北京国际风能大会 -

创造12项世界第一!世界首个柔性直流电网工程组网成功

2020-06-29 清洁能源,多能互补,风电 -

桂山风电项目部组织集体默哀仪式

2020-04-08桂山风电项目部组织

-

国内最高额定水头抽蓄电站2#引水上斜井滑模混凝土施工顺利完成

2020-10-30抽水蓄能电站,长龙山抽水蓄能电站,水力发电 -

今后秦岭生态环境保护区内不再审批和新建小水电站

2020-06-29小水电,水电站,水电 -

3.2GW!能源局同意确定河北新增三个抽水蓄能电站选点规划

2020-06-29抽水蓄能,抽水蓄能电站,国家能源局

-

重新审视“双循环”下的光伏行业

2020-11-02光伏行业,光伏技术,光伏出口 -

官司缠身、高层动荡、工厂停产 “保壳之王”天龙光电将被ST

2020-09-11天龙光电,光伏设备,光伏企业现状 -

央视财经热评丨光伏发电的平价时代到了吗?

2020-08-24储能,光伏储能,平价上网