MAKE:上网电价下调驱使中国风电市场2015年再创新高

基于一、二、三类风区大量已核准储备订单与第五批拟核准计划中的34GW容量,预计2015年中国新增吊装与并网容量分别达到24GW和25GW。受上网电价下调影响,开发商希望在2015年完成抢装,以规避2016年全面调低的上网电价。

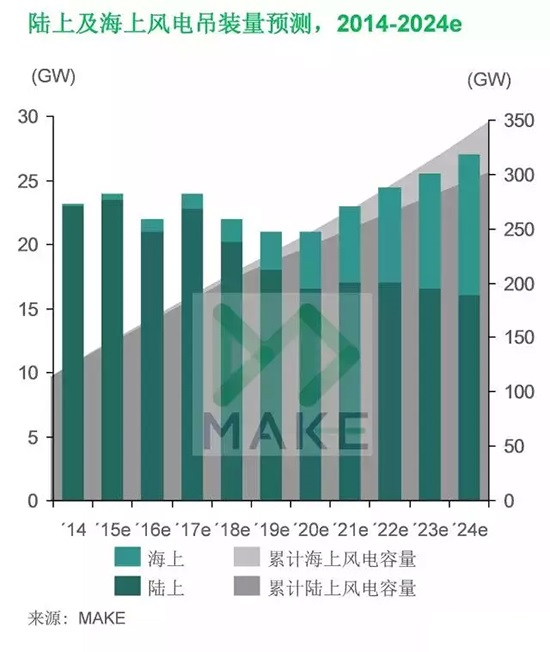

MAKE预计2015至2024年风电新增吊装量将超过230GW。政策扶持与特高压线路投资将带动短期增长,而中长期驱动力则多半来自海上风电的发展与平准化度电成本的下降。

MAKE对中国市场的短期市场较为乐观。4月发改委公布了第五批拟核准项目,将释放大量产能,2015年市场前景光明。

预计2019年前,中国海上风电市场将保持低迷的态势。2019年,海上风电容量将较前三年出现大幅度增长。MAKE预计2019至2024年,中国海上风电新增容量是2015至2018年新增量的9倍。

MAKE预计中国并网缺口短期内仍将加剧,而2017年后则逐渐好转。并网缺口中存在一部分静态未并网容量,可追溯至2009至2011年吊装的容量。并网缺口是中国风电行业需要开始注意的问题,可通过升级改造、更新改造和电网覆盖率提升等方式解决。

为推动技术创新、降低平准化度电成本、缓解可再生能源发展基金会的资金压力,中国一定会逐渐下调风电上网电价。受近一轮上网电价下调的激励,2014和2015年抢装潮带来大量新增容量,然而,北方省份弃风限电率居高不下,影响项目盈利;进行第二轮上网电价调整(预计在2017年达成)更有效的方式是更新已经陈旧的风资源评级体系。

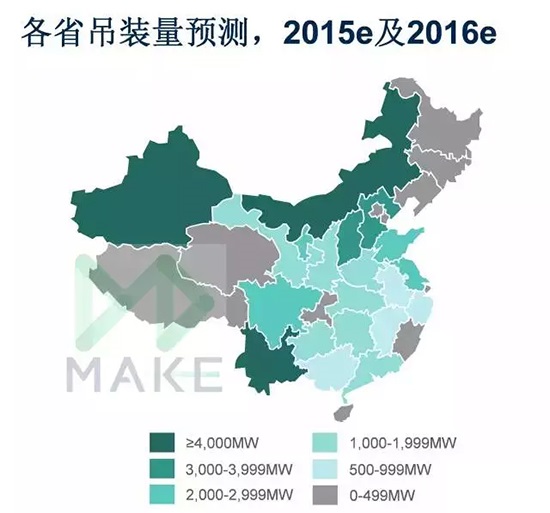

从地区层面,三北省份将占有2015年新增吊装量的三分之二,六个省份均位于前十名。未来三到五年,无论有没有上网电价下调,新疆都会领跑中国市场。因2016年调低后的上网电价将严重影响该地区项目的内部收益率,预计内蒙古2015年将出现吊装高峰。但2015以后,内蒙古新增吊装量将大幅度减少。

MAKE 2015年中国风电市场共40页, 包括49张图表,深度剖析中国风电市场动态。本报告研究中国新增风电容量的驱动力和障碍、地区性宏观因素和政策框架。包括十年新增吊装和并网容量预测,并分三个市场行情讨论预测(上行行情、基准行情、下行行情)。将使用市场模型阐述影响新增风电资产需求的关键驱动力。

责任编辑:小琴