比利时市场展望:海上风电存大量机会

去年,风电装机量超过欧盟燃气和燃煤发电量总和…欧洲的能源与经济转轨在进行中。欧洲海上风电市场有着大量的机会,因为许多新项目在继续开发而公用事业与能源巨头在剥离运营期和在建期项目以腾出资金投入新的开发项目。

本市场分析重点是英国、法国、德国、荷兰、比利时5个主要法域的展望,之后是本行业一些典型的融资架构。

北欧与海上风电

在《2030年气候与能源框架》中,欧盟说明了其2020至2030期间处理气候变化问题的决心、拟采取的行动及欧盟监管框架的变化。其设定的宏大目标为温室气体排放量在1990年的基础上减少40%,欧盟范围内目标为消耗的可再生能源至少占总能耗的27%(不过对具体成员国并无约束力)。

欧盟监管方面的考量:欧洲的海上风电仍受国家计划的广泛支持,如上网补贴或“绿色证书”计划。但是,国家支持的力度在减少,且国家支持措施的分配越来越有竞争性了。竞争性分配背后的一个因素就是欧盟国家补助指引,其规定,自2017年1月起,补助须通过竞标程序发放(虽然其有范围有限的例外情形)。但是,竞争性分配也与很多国家政府在提供能力和降低预算方面的目标一致。

外来投资人也需其他监管考量方面的法律意见,包括触发欧盟反垄断审查及所有权分离方面的要求,其中规定输电/输气系统的所有权和运营与任何发电、产气和供应权益分离(没办法的是,欧盟成员国按不同方式实施)。

降低能源成本:海上风电项目的均化发电成本(即平准化发电成本)总体上在下降,尤其是随着风机尺寸的增大。但是,风机越大就越复杂,无论是基础系统还是对于供应链专家的需要(在制造、运输和安装船舶等方面)。项目离海岸更远、在更深海域,使得成本随之上升,虽然其中潜在的缓释措施包括出现浮式风机等新技术。成本持续降低也取决于使供应链继续下去的交易流情况。由于国家计划相应缩减(如英国),成本可能稳定下来甚至有再次上升的风险。

电网:海上风电并网方式因法域而异。

比利时海上风电

1、市场概览

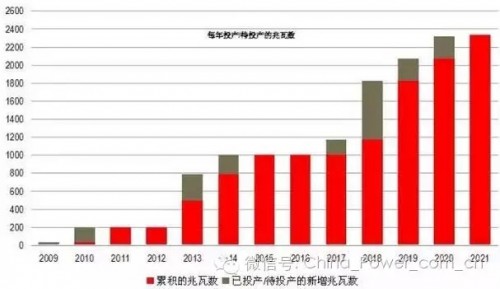

因拥有三家运营性海上风电场,比利时位居欧洲海上风电场市场前列。只有英国、丹麦和德国的海上风电产能高于比利时。目前,有两个风电场在建中,更有多个风电场正在规划酝酿中。预计在2020年前,比利时10%的能源消耗量将由海上风电场来生产,且对于在2020年以前满足可再生能源占全国能源消耗量13% 的这一目标而言,意义重大。以下图表是对运营性项目、在建项目和已批准项目的概览。

2、海上风电项目

3、海上风电项目的股权分布

4、支持制度及购电

在联邦层面上,输电系统运营商被要求以国家保证的最低价购买绿色能源证书(GEC)。对于生产的每一兆瓦时电力,授予一单位GEC。输电系统运营商须履行此公共服务义务,因此其有义务向可再生能源运营商购买联邦能源监管机构授予的GEC。

对于在2014年5月1日之前实现融资关闭的安装项目而言,头216兆瓦装机容量所发电量的GEC保证最低价格为107欧元/兆瓦时,超出头216兆瓦装机容量所发的电力的GEC保证最低价格为90欧元/兆瓦时。

对于在2014年5月1日之后实现融资关闭的安装项目而言,最低价按以下方式计算:最低价=LCOE(单位发电成本)-[电力参考价- 纠正因素]。纠正因素等于电力参考价的10%。每年(Y)的电力参考价为上一年(Y-1)Endex Cal+1所公布的“日历年Y”期货合同的每日报价的平均值。根据该定义,LCOE是生产1兆瓦时电力所需要的年度总成本。这些成本包括投资、融资和维护成本,并将投资者12%的投资回报率考虑在内。联邦政府对LCOE的定价为138欧元,且当输电系统运营商支付水底电缆成本时,该定价被提高至150欧元。

如LCOE的组成部分发生变化,LCOE可适用于在2017年6月30日之后融资关闭的安装项目。

在生产过剩的某些阶段,政府不会给予任何支持。在差额费等于或低于20欧元/兆瓦时期间生产电力时,每日历年最多72小时内最低电价定为0欧元。差额费由输电系统运营商公布。

在比利时海上电网(BOG)投入运营前,输电系统运营商将支付连接海上风电场和陆上电网的水底电缆的融资成本(每处并网最高达2500万欧元)。

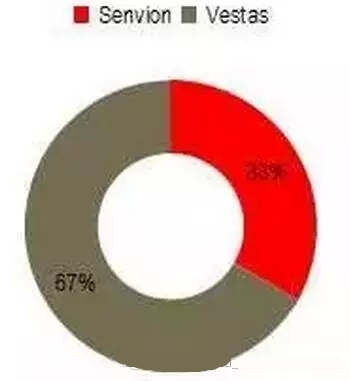

风机供应商

按可运营项目数量计算的比利时市场份额

5、挑战和热点话题

障碍和挑战:所有运营的海上风电场均已通过专用通道连接至陆上电网。但输电系统运营商已计划在北海的比利时区域开发一个电力传输电网。随着BOG的创建,风电场将与位于海上平台的高压变电站相连接,而该高压变电站又将与陆上电网相连接。该项目的目标是确保电力传输及电网的安全;进一步提高电力市场的一体化,并将连接海上风电场所必需的电缆对环境的影响降至最低。

海上风电场将有义务连接至BOG。 由于BOG尚未安装完毕且为避免施工延迟,海上风电场连接至BOG 的义务可豁免,并可单独连接至陆上电网。Elia,比利时的电网运营商,发布了两次电缆和海上电网平台的招标,预计将于2016年8月取得项目意向书。由于项目成本巨大且项目十分复杂,是否能实现BOG仍拭目以待。

热点话题:比利时海岸以外的两处区域被指定为能源储存安装地或所谓的“能源环礁”。能源环礁是一个用于储存水电能源的人工岛屿。当海上风电场产能过剩时,能源环礁将存储该等能源并在峰值时期释放该等能源。

2014年,一家联合体提出了建造并开发一个用于储存水电能源的岛屿的领域特许权的请求。该联合体的组成方由疏浚公司DEME 和 Jan De Nul,能源制造商Electrabel (Engie)以及上市投资公司组成。该请求在2015年年底前被撤回。高昂的经营成本以及模糊的监管框架被认为是其撤回请求的主要原因。目前为止,尚未有投资上提出新的请求,因此该指定能源储存区域仍未被开发。

项目区的焦点问题:建造和运营海上风电场需要取得领域特许权。2011年,面积为240平方千米的一块区域被指定用于安装波涛能、潮汐能或风能发电的设备。该区域由数个项目区组成。所有项目区均被授予建造和运营海上风电场的领域特许权。当所有风机建造完成后,将有约2200兆瓦的总产能。除非比利时联邦政府扩大海上风电场的指定区域,否则其将不会授予新的领域特许权,比利时将实现海上风能发电的最大产能。

6、投资展望

短期投资展望:比利时海上风电市场在短期内具有巨大潜力,大量项目预期在2016年实现融资关闭。随着资产实现商业运营,很有可能产生发电资产领域的投资机会。

联邦政府计划将新项目的GEC的授予期从20年缩短至19年。作为赔偿,许可期将从20年延长至22年。

长期展望:由于现有的所有项目区的领域特许权均已授予,比利时政府是否会为实现其气候变化承诺而在未来指定进一步的区域仍需拭目以待。

由于在联邦层面缩减预算,政府对未来风电场的支持制度可能会减少,制度可能更为灵活多变,并将根据电力价格来决定。

此外,支持制度的变更已追溯性地适用于比利时的陆上可再生能源项目。虽然政府尚未针对运营中的海上项目提出任何该等变更,但对于海上领域的潜在投资者而言,该等变更仍令人担忧。

责任编辑:小琴