MAKE发布六大深度预测成果研判中国风电市场(附专访)

丹麦风能咨询机构MAKE近日发布了中国风电十三五市场发展预测,北极星风力发电网获得独家授权发布。本次不仅为大家呈上MAKE中国风电市场十年预测六大重要成果,还邀请了MAKE亚太区中国风电市场分析师李小杨女士对风电热门话题及市场情况做了深度解析。

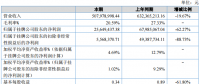

成果一 风电发展目标大幅下调

“十三五”可再生能源规划(2016-2020)已上报国务院审批。其中风电发展目标大幅下调,全国2020年累计风电并网容量由年初发布初稿的250GW(含10GW累计海上风电并网容量)下调至210GW(含5GW累计海上风电并网容量)。

在MAKE发布的深度研报中,中国风电市场于2016-2025年,未来十年装机与并网容量预测各下调6.5%。海上风电累计装机容量于2020、2025年末分别下调47.4%、60%。

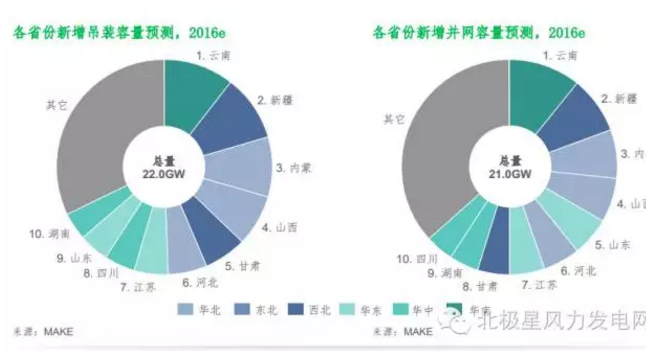

新规出台将推动中国风电市场重心进一步南移。南方及中部地区(包括华南、华东及华中地区)作为“十三五”规划风电重点开发区域,未来三年内的每年新增风电容量占比将超过50%。

成果二 上网电价拟下调 弃风加剧打击投资

2016年上半年的弃风电量现已逼近2015全年水平,弃风限电主要集中于三北地区,但云南、山东等南部及中部地区也开始出现弃风限电的现象。地方政府或将限制已完成装机风电项目并网,从而于短期内“降低”弃风率。

自2015年四季度起,新增风机订单增速放缓,并于2016年大幅下降。主要整机商的新增装机容量预计同比减少5%至30%。零部件供应商的2016年新增订单容量同比下滑20%至30%。此外,风机叶片供应商已于2015年及2016年上半年累积了大量库存,由于2016年7月以后叶片交付量与新增订单容量骤减,已对风机叶片行业造成了严重打击。

2018年陆上风电标杆电价拟进一步下调,同时2017年海上风电标杆电价也拟下调,并预计于2016年12月正式确认并发布。电价下调与弃风电量不断飙升将打击风电投资热情。“三北”地区,尤其是弃风限电重灾省份,开发商将受到更为严重的影响。

成果三 年装机容量20-22GW 项目收益堪忧

2017-2020年平均年新增风电装机容量将下落至20-22GW。三北地区因弃风率居高不下、电力供应过剩,短期内风电并网难度增加。弃风限电严重的西北地区省份,如甘肃和新疆,2016-2018年风电新增装机容量增量将大幅下降。

成果四 云南、新疆、内蒙古继续主导国内风电市场

2016年, 云南、新疆和内蒙古在新增吊装容量以及新增并网容量将保持领先。 由于国内落后的风资源区域划分以及不完善的有效风资源数据统计,云南成为了四类风区中风资源相对丰富的省份, 成为南方及中部地区的开发重点。

成果五 海上风电依赖政治推动 难获突破性进展

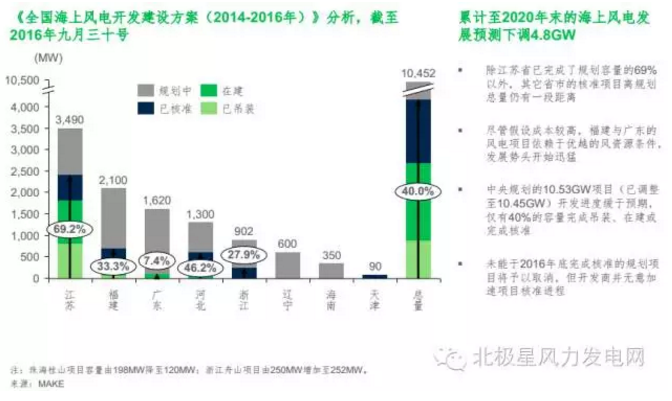

中央规划的10.53GW(已调整为10.45GW)海上风电项目开发进程缓慢,仅有40%的容量完成装机、在建或完成核准。而于2016年底未能完成核准工作的项目,或将面临被取消的风险。然而,开发商们目前尚无加快核准速度的意向。投资激励政策的缺乏意味着中国海上风电发展目前完全依赖于政治目标的推动,从而难以取得突破性进展。

成果六 江苏继续保持海上风电重点大省地位

江苏省在江苏凭借相对较低的成本及“难度小”项目开发将继续保持其重点开发省份的地位。而福建、浙江、广东凭借其较好的风资源,发展势头猛烈。

在近日的“电力十三五”规划发布会上,国家能源局总工程师韩水提到了风电十三五的发展目标。风电发展目标大幅下调,累积并网容量由2.5亿千瓦降至2.1亿千瓦,海上风电由10GW降至5GW,对此MAKE 怎么看?

MAKE分析师李小杨:目标的调整是因为考虑到当前的市场情况。”十二五“期间装机增速惊人,2015年的新增吊装量和并网量逼近30GW,然而,两年的抢装潮也导致了更为严重的弃风限电。

2016年弃风现象愈演愈烈,上半年弃风率为21%,而实际的弃风情况远比公开发布的数据更为严重。三北部分地区新增装机项目无法并网,或者并网无法发电已经变为常态。在这种情况下,国家无法持续鼓励大规模装机发展,而忽视已产生的行业问题。除此以外,国家规划重心开始从装机增量向发电量增量转移,而不仅仅以容量的增量来作为唯一的衡量标准。210GW的累积并网目标比十二五规划制定的200GW提高5%,表明了政府将持续支持风电发展的态度。而比初稿中的250GW减少20%,表明政府希望风电行业保持一个稳中有进的发展。

但从风电行业的角度来说,目标的下调将必然导致未来五年的年新增量的放缓,而对于前两年由于抢装而大量扩增年产能的整机商以及零部件供应商来说,将会有一个比较明显的冲击。未来几年,我们或将看到更多整机商以及供应商的整合来应对新的市场变化。

关于弃风,韩水总工程师表示,十三五会将弃风控制在合理范围内,弃风率在5%左右。MAKE如何看待这一情况?

MAKEMAKE预计2016-2018年的弃风限电并不会有所好转,2018年以后弃风率或将有所下降,取决于中央的监管力度以及地方的执行力度。

三北地区的弃风率预计在2020年将降低至10-15%左右,而南方和中部地区由于短期内大规模的发展,有部分省市例如山东、云南已经出现了弃风限电的情况,因此接下来可能会有更多的省份将会出现弃风。预计南方及中部的平均弃风率到2020年或将增加至5%左右。

风电建设速度减缓,项目收益堪忧,风电开发商们该怎样应对呢?有何建议?

国内目前电力需求增长已大幅放缓,电力供应严重过剩,在这大环境下不应持续鼓励投资建设,而更应该关注已建成项目的利用和消纳。国内大量已吊装风场无法并网,已并网项目无法发电,能勉强发电的风场需要大幅降价或零电价上网等现象非常普遍。而这些严重问题更应该成为开发商的关注点。所以并不是如何应对增速放缓,而是应该思考如何合理致使中国海上风电难以取得突破性进展的最大障碍是什么?根据欧洲海上风电发展经验,对我国海上风电发展有何建议?

海上风电发展进展缓慢有多方面原因。一方面,国家缺乏有效的政策激励,虽然2014年出台了海上风电上网电价,但开发商们普遍表示当前电价勉强达到8%收益率,而这对于高投资以及高风险的海上风电来说是非常不理想的,而今年九月底发布的新能源电价征求意见稿中,海上风电电价的下调进一步的影响项目收益率从而影响开发商的投资热情。另一方面,我国海上风电仍然处于初期阶段,不完善的管理机制、高昂的建设成本,有限的建设经验以及技术知识都是影响海上风电发展增速的瓶颈。而质量无法适应严峻的海上环境的国产风机也令人堪忧。因此,若激进式推动海上风电发展或将适得其反,并为项目建成之后的运维管理埋下隐患。

欧洲海上风电经历很长一段时间的发展期,从国家甚至整个欧洲的海上风电开发规范、管理机制,到项目前规划、选址、风机选型、建设过程中的项目施工以及日后的运维管理等等,已经形成了一套相对成熟且完善的系统。海上风电发展与陆上风电不同,承担的风险以及考虑的因素都远远多于陆上风电,还是建议中国海上风电将根基打好,不要急于求成。

在主导国内风电市场的三个省份中,新疆、内蒙古是我国弃风大省,云南曾出现变相压低新能源上网电价的情况。消纳能力不足,新增装机仍在扩大,怎么看待这一现象?

首先,三北多数地区基本存在不同程度的弃风,但建设仍以不同速度推进;南方及中部地区大部分区域的风资源从项目经济角度考虑可开发容量非常有限,但当地政府也仍以百万千瓦及以上的量推进发展。所以不合理的投资发展在国内已是常态。

新疆、内蒙古和云南都是严重的电力需求过剩省份。新疆是弃风、弃光大省,而云南是弃水、弃风大省。在消纳能力不足的情况下,将会进一步损害开发商的收益。然而,地方政府每年都有自己的经济增长指标,而持续的装机增长一方面可以帮助提高当地GDP,另一方面可以保住甚至吸引更多整机商以及零部件供应商在省内投资建厂,从而提高当地的就业率。因此,地方政府出于政治目标将会催促开发商进行开发。而开发商即使在收益堪忧江苏成为我国海上风电大省的最大优势是什么?江苏的海上风电发展对我国海上风电发展有何借鉴意义?

江苏省的风资源情况在我国沿海地区的风资源情况中并不是最出色的,近海年平均风速大概在7-7.5m/s之间,比福建、浙江、广东的风能资源差一些。然而, 海上风资源的开发并不仅仅和风资源相关,同时还要考虑到海况条件和可到达性等等。而江苏省的建设施工、成本以及运维成本相对较低,相对福建、浙江等风速好但施工难度大的近海区域,反而项目收益比较高。

江苏省的发展从潮间带到近海为中国海上发展奠定了基础。也为接下来福建、浙江、广东等其他地区的发展提供了经验。

责任编辑:小琴

-

中电联:2018年一季度并网风电1.7亿千瓦、风电发电量978亿千瓦时、风电投资66亿元(附数据)

-

周见|涉2428MW火电项目、860MW风电项目...22个电力项目详情请猛戳!

-

美国四部门/团体发布美国风电机组数据库

-

安徽某发电有限公司1号机组“4•9”非计划停运事件通报

2018-04-23非计划停运 -

火电亏损形势蔓延 五大发电陷求生泥潭

2018-04-23火电亏损 -

华电山东公司:创新驱动打造“智慧电厂”

2018-04-20智慧电厂

-

MAKE发布六大深度预测成果研判中国风电市场(附专访)

2018-04-24 -

中电联:2018年一季度并网风电1.7亿千瓦、风电发电量978亿千瓦时、风电投资66亿元(附数据)

-

周见|涉2428MW火电项目、860MW风电项目...22个电力项目详情请猛戳!

-

告别“野蛮生长” 分布式光伏要变天!

2018-04-23分布式光伏 -

日新科技:2017净利润同比减少62.27%

2018-04-23光伏 -

科华恒盛助力国家电投 四川首座光伏扶贫电站登上高原

2018-04-23四川