2018年中国风电行业发展趋势及市场前景预测

一、风电行业经历低谷期

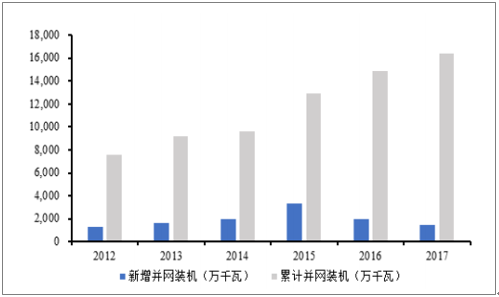

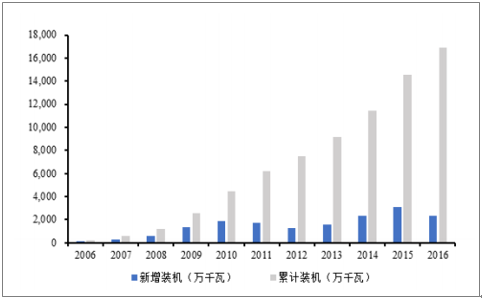

2016年之前,国内风电行业发展迅猛。2006年全国累计风电吊装容量仅为2.54GW,到2015年累计吊装容量则达到145.38GW,复合增速超50%。根据国家能源局数据,2015年新增并网容量高达32.97GW,同比增长66.43%。2016年国内风电行业发展开始放缓,进入低谷期,新增装机量明显下降。2016年新增装机并网容量为19.30GW;2017年新增并网装机量继续下滑,仅为15.03GW,同比下降22.12%。

2017年风电新增并网装机容量继续下滑

2016年风电新增吊装量下降

相关报告:智研咨询发布的《2018-2024年中国风力发电行业市场深度分析及投资前景预测报告》

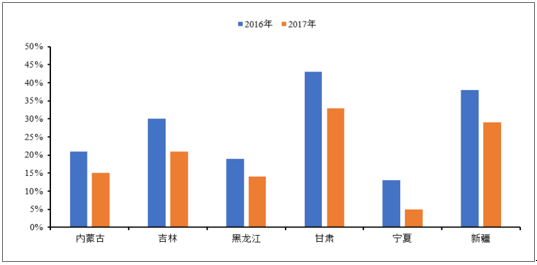

二、弃风限电明显改善,“红六省”减至“红三省”

2017年全国弃风限电问题得到明显改善,全国弃风电量同比减少78亿千瓦时,弃风率同比下降5.2个百分点。其中,2017年被列为“红六省”的甘肃、吉林、新疆、宁夏、内蒙古、黑龙江弃风率分别下降至33%、21%、29%、5%、15%、14%,同比下降在5-10个百分点左右。

2018年3月7月,国家能源局发布2018年度风电投资监测预警结果,甘肃、新疆、吉林为红色预警区域;内蒙古、黑龙江为橙色预警区域,山西北部忻州市、朔州市、大同市,陕西北部榆林市以及河北省张家口市和承德市按照橙色预警管理。红色预警区域由之前的六个减少至三个。内蒙古、黑龙江、宁夏具有丰富的风资源,曾是全国风电新增装机的主要贡献区域,我们认为,三个地区从“红六省”中解禁,将利于全国新增装机规模的恢复;另外,弃风限电改善将有助于增强当地风场的盈利能力,并提升运营商的投资积极性。

2017年“红六省”弃风率均有下降

二、上网电价下调,抢装潮或将再现 风电上网电价再次下降,调整幅度较大。根据2016年底国家发展改革委发布的《关于调整光伏发电陆上风电标杆上网电价的通知》规定,下调各资源区的风电上网电价,I类资源区由之前的0.47元/千瓦时直接调整到0.40元/千瓦时,下降幅度近15%,II、III、IV类资源区下降幅度分别为10%、9.3%和5.0%。

在上网电价下调幅度较大影响下,风电行业或将再现抢装潮。本次上网电价的应用范围为2018年1月1日以后核准并纳入财政补贴年度规模管理的陆上风电项目、2018年以前核准并纳入以前年份财政补贴规模管理的陆上风电项目但于2019年底前仍未开工建设的、2018年以前核准但纳入2018年1月1日之后财政补贴年度规模管理的陆上风电项目。为享受调整之前的电价,2018年以前核准并纳入以前年份财政补贴规模管理的陆上风电项目需在2019年底前开工。

三、海上风电发展加速

根据国家能源局发布的《风电发展“十三五”规划》,到2020年底,全国海上风电开工建设规模达到1,000万千瓦,力争累计并网容量达到500万千瓦以上。2018年3月7日,国家能源局印发的《2018年能源工作指导意见》中提出,有序建设重点风电基地项目,推动分散式风电、低风速风电、海上风电项目建设;积极稳妥推动海上风电建设,探索推进上海深远海域海上风电示范工程建设,加快推动分散式风电发展。

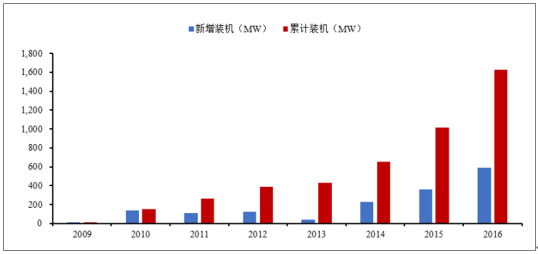

2016年我国海上风电新增装机59万千瓦,累计装机容量为163万千瓦。我们认为,在海上风电技术不断进步、建设成本逐步下降以及海上风电政策环境明朗的背景下,我国海上风电将迎来高速发展阶段。

近几年海上风电装机情况

四、分散式风电发展注入新活力

为提高风电资源利用效率,优化风电开发布局,我国正积极推动分散式风电发展。2016年12月26日,国家发改委与能源局联合发布《能源发展“十三五”规划》,提出要调整优化风电开发布局,逐步由“三北”地区为主转向中东部地区为主,大力发展分散式风电。为切实做好分散式风电项目建设,2017年5月,国家能源局发布《关于加快推进分散式接入风电项目建设有关要求的通知》,指出项目建设应严格满足的技术要求,提出加强规划管理、有序推进项目建设、加强并网管理和监管工作。2018年3月7日,国家能源局印发《2018年能源工作指导意见》,提出有序建设重点风电基地项目,推动分散式风电、低风速风电、海上风电项目建设;优化可再生能源电力发展布局,优先发展分散式风电和分布式光伏发电,鼓励可再生能源就近开发利用。

目前,已有部分省份/自治区出台相关文件积极推动分散式风电项目建设。2017年11月27日,《内蒙古“十三五”分散式风电项目建设方案》率先公布;2017年12月6日,河南省发改委公布《关于下达河南省“十三五”分散式风电开发方案的通知》,计划建设分散式风电项目共计124个,总规模达到2.1GW。内蒙古、河南规划方案的公布,拉开了我国分散式风电进入加速发展期的序幕。我们认为,分散式风电具有灵活、高效的运作机制,能够衍生出更多的商业模式,未来分散式风电发展进程有望全面加速,将为风电发展增添新的活力。

五、钢材价格企稳,成本控制压力改善

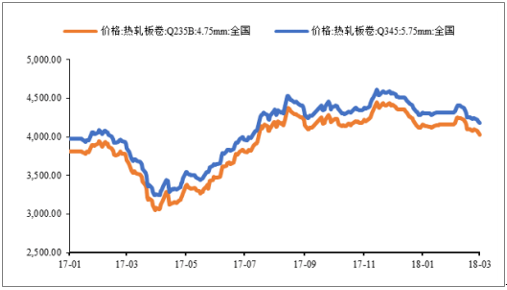

钢材价格的高低对风塔产品的价格、成本和毛利率影响较大。公司风塔产品定价模式为成本加成,原材料在风塔成本中占比较高。根据2016年年报,原材料在风塔及相关产品的营业成本中占比高达75.3%。而钢材作为主要原材料,其价格的波动将直接影响风塔价格和成本;在单吨毛利固定的情况下,价格的变动也将对毛利率造成较大影响。钢材价格短时间内的快速波动将对产品单吨毛利产生影响。

2017年钢材价格经历快速上涨,其中,热轧板卷(Q235B:4.75mm)、热轧板卷(Q345:5.75mm)国内价格于2017年12月5日达到最高点至4,450.00元/吨、4,612.00元/吨,相较于2017年4月20日价格最低点,涨幅分别达到45.62%、42.21%。

2017年钢材价格经历快速上涨

责任编辑:小琴

-

【要闻】印度今年将成世界第二大光伏市场

-

一季度全球绿色债券发行量达258亿美元

2018-04-12绿色债券 -

一季度全球清洁能源投资同比降10% 新兴市场表现抢眼

2018-04-12清洁能源