“三北“地区靠不住 中国风电增速遭遇近五年新

“三北“地区靠不住 中国风电增速遭遇近五年新低

2017年,中东南部地区新增装机,超过传统装机集中地区“三北”地区。排名前十的风电制造企业掌控了近九成新增装机市场份额。

图片来源:视觉中国(26.780, -0.81, -2.94%)

经过多年前的爆发式增长,中国风电市场开始放慢脚步。

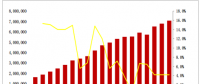

4月3日,中国风能协会发布的《2017年中国风电吊装容量统计简报》(下称《简报》)显示,2017年,全国(除港、澳、台地区外)新增装机容量19.66GW,同比下降15.9%;累计装机容量达到188GW,同比增长11.7%,增速放缓。

中国风电新增装机容量创近五年新低。业内认为,这是由于“三北”(西北、华北、东北)地区风电建设全面放缓、中东部和南方地区分散式风电发展受限,以及海上风电尚未规模化等多重因素造成的。

国家能源局数据显示,2017年,中国新增并网风电装机15.03GW,较2016年减少22.1%、较2015年减少54.41%。

《简报》显示,2017年,中国华北、中南、华东、西北、西南和东北六大区域的风电新增装机容量所占比例分别为25%、23%、23%、17%、9%和3%。“三北”地区新增装机容量占比为45%,中东南部地区新增装机容量占比达到55%。

与2016年相比,“三北”地区、西南、华东装机容量同比均出现下降,其中西北、西南同比降幅均超过40%,东北同比下降32%,华北同比下降9%。中南地区则出现明显增长,同比增长44%,新增装机容量占比增长至23%。

2018年3月,国家能源局发布《2018年度风电投资监测预警结果的通知》,将去年为红色预警的内蒙古和黑龙江转为橙色,宁夏则转为绿色,“三北”部分地区风电投资得到解禁。业内认为,该项政策红利或将刺激2018年迎来新增装机拐点。

近五年内,风电整机制造企业的市场份额集中趋势明显。《简报》显示,排名前十的风电制造企业新增装机市场份额,由2013年的77.8%增长到2017年的89.5%。2016年,这一数字为84.2%。

从累计装机容量来看,截至2017年底,全国有七家整机制造企业的累计装机容量超过10GW,市场份额合计达到67%。

这七家依次为金风科技(17.080, -0.65, -3.67%)(42.7GW)、联合动力(17.66GW)、华锐风电(16.47GW)、明阳智能(14.53GW)、东方电气(9.130, -0.15, -1.62%)(12.69GW)、远景能源(11.93GW)、上海电气(5.830, -0.03, -0.51%)(10.17GW).

其中,金风科技的累计装机容量占国内市场的22.7%。联合动力凭借累计装机占比9.4%的成绩首次超越华锐风电,位居第二。

2017年,中国前五大整机制造商为金风科技(5.23GW)、远景能源(3.04GW)、明阳智慧能源(5.400, -0.06, -1.10%)(2.46GW)、国电联合动力(1.31GW)和重庆海装(1.16GW),新增装机容量合计为13.2GW,占总新增装机容量的67.1%。

其中,金风科技以5.23GW的新增装机容量占据了26.6%的市场份额,继续稳坐“老大”的位置。

2017年,中国前五大整机制造商的排名与2016年相一致。不过,在上述五家公司中,只有远景能源实现了新增装机容量的增长,同比增长51.85%至3.04GW。

丹麦权威风能咨询机构MAKE也发布了“2017年全球风机整机商装机容量排名”,与《简报》的统计结果有所不同。MAKE的数据显示,中国去年新增装机18.8GW,其中金风科技和远景能源以5.06GW和3.26GW的新增装机位列冠、亚军;联合动力与明阳智能分别以1.51GW和1.44GW的新增吊装容量排名第三、第四。

2017年,中国海上风电取得突破进展,新增装机共319台,新增装机容量达到116万千瓦,同比增长97%;累计装机达到279万千瓦。共有八家制造企业有新增装机,其中,上海电气新增装机容量最多,共吊装147台,容量为58.8万千瓦,占比达到50.5%。

责任编辑:小琴

-

风电“生死劫”

2018-04-12风电 -

创新驱动引领海陆大数据三方向形成技术突破 打造重庆风电产业基地

-

风电设备 批量出口

-

【要闻】印度今年将成世界第二大光伏市场

-

一季度全球绿色债券发行量达258亿美元

2018-04-12绿色债券 -

一季度全球清洁能源投资同比降10% 新兴市场表现抢眼

2018-04-12清洁能源