电力设备业获得全面丰收 关注电力设备龙头股

2006年上半年,电力设备获得全面丰收。截止7月10日上证指数涨幅为49.4%,我们选取的电力设备8家公司的平均涨幅为107.8%,是大盘涨幅的2倍多。我们认为,输变电企业在二级市场良好表现的内在动力来自于行业处于高景气度。

电力设备获得全面丰收

我们认为,输变电企业在二级市场良好表现的内在动力来自于行业处于高景气度。

根据国家电网公司的“十一五”电网规划,国家电网公司的总投资额达到9000亿,南方电网规划“十一五”中电网建设的总投资规模为3000亿元左右,二者合计为12000亿。从最新的资料看,两家电网公司的投资都减少了500亿左右,但合计数1100亿相对于“十五”期间仍增加了1.2倍。

从细分的数据看,到2010年,国家电网在跨区域电网建设方面,交流特高压输电线路建设规模将达到4200千米,变电容量达到3900万千伏安,跨区送电能力达到7000万千瓦;在城乡电网建设方面,220千伏及以上交直流输电线路要超过34万千米,交流变电容量超过13亿千伏安。

南方电网则围绕“西电”做文章,计划再向广东新增送电1150万至1350万千瓦的目标,建成投运500千伏交流输电线路1.56万千米、变电容量6175万千伏安,±500千伏直流输电线路1225千米、换流容量600万千瓦,±800千伏直流输电线路1438千米、换流容量1000万千瓦。

输变电设备———增长高峰期将来临

输变电设备直接受到“十一五”期间的项目投资进程的影响。谨慎估计,输变电设备在2008年之前将保持高速增长,是业绩确认的高峰期。

一方面,设备投资的相对滞后保证了公司业绩在2008年之前的快速增长态势;另一方面,项目建设的逐步实施将保证2008年之前的投资增长态势。也就是说,输变电设备在2008年之前保持较快的增长速度是确定的。

我们以国家电网为例,公司上半年电网投资和开工规模均创历史新高,累计完成固定资产投资656亿元,同比增长40.8%,但相对于“十一五”期间的近万亿投资而言,目前的投资额并不大,预计2007年和2008年将维持增长。

电站设备———可享受20-22倍PE

依据平安证券策略部的分析,我国股市的合理市盈率水平为17-22倍,中轴为20倍。目前A股市场的平均市盈率为20倍,处于较为合理的水平。

电站设备中的代表性公司是G东电。我们认为,简单以动态市盈率估值是有失偏颇的,利用平滑业绩进行分析有较强说服力。我们选择最近的2002至2010年作为一个评价周期,加权平均ROE为15.0%,依据2006年的预测每股净资产5.3元计算的加权平均每股收益为0.795元。

考虑到公司较强的抗周期能力,我们可以给予20-22倍市盈率,对应的股价为16-18元。我们认为,不考虑并购题材形成的交易性机会的情况下,东方电机的价格已经到位。

输变电设备———龙头可享受25倍PE

电网建设的大规模投资为输变电设备提供了持续成长的环境,同时,行业的成长也不完全等同于公司的成长。我们更看好为主干网服务的龙头企业,包括G特变、G许继、G平高、G南自和国电南瑞等。

我们认为,龙头企业在2007年和2008年之前的业绩增长基本是确定的,2009年和2010年的业绩增长速度可能会放缓,增长态势有不确定性。

受益于“十一五”规划的巨大投入,一次设备和二次设备行业将保持较快的增长速度,行业景气将维持到2008年之后,受益程度最大的是具有自主创新能力的龙头企业,公司较强的定价能力使得一次设备将有效地化解原材料上涨的风险。

G特变、G许继、G平高、G南自和国电南瑞值得长期看好,给予G许继和国电南瑞“强烈推荐”投资评级,G特变、G平高、G南自给予“推荐”投资评级。

另外,对于市场开拓能力强的一次设备企业,也应重点关注。我们给予G宝胜“强烈推荐”投资评级。

新能源———重点关注风电和水电

在电源建设领域,我们看好风电和水电,而对太阳能持谨慎策略。

风电———“十一五”期间将新增400万千瓦,关注G湘电、天奇股份。按照国家发改委的规划,“十一五”期间的装机容量将达到500万千瓦,增长率为400%。初步测算,“十一五”期间新增的400万千瓦对应的造价在400亿左右,年均80亿,相关上市公司将直接受益。

为适应我国风电快速发展过程中国产化率70%的需要,国家目前批准了4家企业的兆瓦级以上风机的生产资质。G湘电成为其中之一,公司是国内唯一已经生产出兆瓦级以上风电样机的企业,已经显示出竞争优势。另外,天奇股份等公司也值得关注。

水电———我国水力资源开发潜力巨大,关注龙头企业G东电。丰富的水能资源成为水电发展的基础,我国的水电资源理论储藏量6.76亿千瓦,技术可开发容量4.93亿千瓦,经济可开发容量3.78亿千瓦。不论是水能资源储藏量,还是可能开发的水能资源,我国都居世界第一位。与发达国家相比,我国的水力资源开发利用程度并不高。截至2004年底,我国水电装机容量突破了1亿千瓦大关,但开发量仅24%左右,大大低于发达国家50-70%的开发利用水平。

电机设备极具成长性

电机设备作为用电领域的重要组成部分,部分细分子行业的优势企业保持着快速增长态势,估值处于较低水平,也存在着相应的市场机会。

微电机领域的G卧龙依托出口增长和产品结构的调整,2006年开始将维持快速增长。以移动电源为主的G泰豪,对公司利润贡献最大的军工业务的快速增长将成为公司业绩增长的核心推动力,目前的估值显著偏低。

电力设备行业具有四大投资机会:1、电站设备,关注抗周期能力强的龙头企业;2、电网设备,长期看好具有自主创新能力的龙头企业,适当关注市场开拓能力强的二类企业;3、新能源,重点关注风电和水电;4、关注细分行业的成长性企业的价值挖掘。

责任编辑:电力交易小郭

-

现货模式下谷电用户价值再评估

2020-10-10电力现货市场,电力交易,电力用户 -

PPT | 高校综合能源服务有哪些解决方案?

2020-10-09综合能源服务,清洁供热,多能互补 -

深度文章 | “十三五”以来电力消费增长原因分析及中长期展望

2020-09-27电力需求,用电量,全社会用电量

-

PPT | 高校综合能源服务有哪些解决方案?

2020-10-09综合能源服务,清洁供热,多能互补 -

深度文章 | “十三五”以来电力消费增长原因分析及中长期展望

2020-09-27电力需求,用电量,全社会用电量 -

我国电力改革涉及的电价问题

-

贵州职称论文发表选择泛亚,论文发表有保障

2019-02-20贵州职称论文发表 -

《电力设备管理》杂志首届全国电力工业 特约专家征文

2019-01-05电力设备管理杂志 -

国内首座蜂窝型集束煤仓管理创新与实践

-

人力资源和社会保障部:电线电缆制造工国家职业技能标准

-

人力资源和社会保障部:变压器互感器制造工国家职业技能标准

-

《低压微电网并网一体化装置技术规范》T/CEC 150

2019-01-02低压微电网技术规范

-

现货模式下谷电用户价值再评估

2020-10-10电力现货市场,电力交易,电力用户 -

建议收藏 | 中国电价全景图

2020-09-16电价,全景图,电力 -

一张图读懂我国销售电价附加

2020-03-05销售电价附加

-

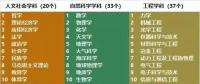

电气工程学科排行榜发布!华北电力大学排名第二

-

国家电网61家单位招聘毕业生

2019-03-12国家电网招聘毕业生 -

《电力设备管理》杂志读者俱乐部会员招募

2018-10-16电力设备管理杂志