电力行业:下半年电力行业投资策略 荐4股

二、煤电联动,众望所归

1、电价调整拉开序幕

自6月初开始,山东、陕西、湖南、内蒙古四省市分别对煤炭市场进行了干预,增加电煤供应,限制电煤价格上涨。其中,山东省还进行了需求侧管理,将尖峰时刻工业电价按基础电价上浮70%。

6月19日,发改委下发通知调高全国(除西藏自治区之外)销售电价0.025元/千瓦时,上涨幅度为4.74%,自2008年7月1日(抄见电量)起执行。居民生活用电价格、农业生产和化肥生产用电价格暂不调整;四川、陕西、甘肃三省受地震灾害影响严重的县(市)电价也不作调整。各省、自治区、直辖市电网销售电价水平及有关发电企业上网电价提高标准,另行公布。

为防止煤、电价格轮番上涨,发改委同时决定自即日起至2008年12月31日,对全国发电用煤实施临时价格干预措施。全国煤炭生产企业供发电用煤,其出矿价(车板价)均以2008年6月19日实际结算价格为最高限价;当日没有交易的,以此前最近一次实际结算价格作为最高限价。煤炭供需双方已签订合同的,要严格按照合同约定的数量、质量和价格履行电煤合同。

2、合理的电价形成机制是改革的必然选择

根据发改委数据,自2007年以来,电煤价格累计上涨给发电企业增加的成本约为0.04元/千瓦时左右,本次全国销售电价上涨0.025元/千瓦时,预计全国平均上网电价可上涨0.019元/千瓦时左右。

我们认为,此次电价调整的最重要的意义在于提高电煤库存,减少用电需求,从而保证迎峰度夏和奥运会安全进行。从历次电价调整情况看,各省市会根据本省市用电情况、发电企业盈亏情况各自上调上网电价幅度,我们认为此次仍会采取分地区电价调整措施,电价上调幅度将以确保下半年电力企业盈亏平衡为基本准则。

由于“煤电联动”机制的存在,煤炭企业往往会利用各种机会增加电煤价格,而电力企业也因为具有“煤电联动”的预期而减少了压低煤价的动力,使电力行业陷入“煤价上涨——电价上涨——煤价再上涨”的怪圈。从长远来看,现行电价形成机制改革是必然的趋势,能源局的成立或许是改革的一个重要开始。此次电价调整,只是后续电价改革的一个序,上网电价仍有上涨空间。

三、下半年电力行业盈利峰回路转

1、发电设备利用小时数企稳

1-5月份,全国6000千瓦以上发电设备容量70412万千瓦,同比增长14.0%。其中,新增生产能力(正式投产)2342.18万千瓦,截至4月15日已关停小火电机组485万千瓦。预计2008年全国基建新增装机将在9000万千瓦左右,计划安排关停小机组1300万千瓦,全年装机容量增速将下降到11%-12%之间。

随着装机容量增速放缓,发电设备利用小时数呈现小幅下降。1-5月,全国发电设备累计平均利用小时为1971小时,比去年同期降低了39小时。由于今年装机容量增速将呈现出先高后低的态势,预计下半年发电设备利用小时数将出现止跌回稳。

从图8看,近几年原煤产量增速一直低于火力发电增速。1-4月份,火力发电量增长13%,而原煤产量增速为10.7%,供应低于需求是电煤价格上涨的主要原因。此外,由于受地震影响四川、甘肃等地煤矿停产,国家通过增加电煤专列入川以保证四川省电煤库存,一方面减少了煤炭供应,另一方面则加剧了电煤需求。

运力是影响电煤供应的另外一大因素。假设08年电煤需求量增长12%,即增加1.6—2.0亿吨左右,而08年除大秦线路运力增加5000万吨,其他线路运力基本没有增加。自6月11开始,大秦铁路将进行每天3个小时的检修,每天少进煤7-8万吨,持续50天。

发改委将6月19日电煤的实际结算价格限定为下半年的最高价格。我们认为,受制于供求关系与运力情况,2008年下半年电煤价格不会下降,仍然维持在高位。

图表8原煤产量与火力发电量增速情况

3、发电企业下半年可望止损

2007年全社会用电量32458亿千瓦时,第二产业用电量24847亿千瓦时,全口径发电量32559亿千瓦时,火力发电量26980亿千瓦时。预计08年全社会用电量同比增长13%左右,第二产业发电量可同比增长12%左右,发电量同比增长13%左右,则平均来说发电企业上网电价可望上调0.019元左右。

根据发改委数据,自2007年以来,电煤价格累计每吨上涨80多元,给发电企业增加的成本约为0.04元/千瓦时左右。若发电企业上网电价能够上涨0.02元/千瓦时,则单从下半年况看,发电企业将不会继续亏损。

我们认为,此次上调电价是电价调整的一个序幕,电价后续仍有上涨空间,最终电力企业利润水平将会回归到一个合理区间。

4、行业利润不甚乐观

从上市公司一季度报表来看,煤价上涨是电力行业盈利状况恶化的根源,但折旧、财务费用等也对行业盈利状况的恶化起了推波助澜作用。其中,煤炭价格上涨压缩企业毛利率同比减少11.87个百分点;新建生产项目大量投产导致折旧费用同比增长14.44%,财务费用同比增长53.42%;证券市场低迷导致08年一季度电力类上市公司投资净收益同比减少27.86%。

由于此次电价上调更可能的结果是扭转了发电企业继续亏损的状态,但并不能弥补行业前期的亏损。预计08年行业整体利润情况仍不如去年。

四、上半年电力行业上市公司表现

1、上半年电力行业走势平平

上半年电力行业指数涨幅为-42.22%,沪深300指数涨幅为-44.45%,电力行业指数走势同步于沪深300指数。

受大盘整体下调以及电力行业业绩大幅下滑等因素的影响,重点关注公司股价上半年表现平平。其中,由于公司成长性较好,长江电力、国电电力在此轮调整中跑赢沪深300指数20个百分点;华能国际、华电国际、大唐发电、内蒙华电、桂冠电力、广州控股、上海电力、申能股份等公司走势与沪深300指数基本相同;而国投电力、粤电力A、深圳能源、漳泽电力等公司则由于业绩大大低于市场预期走势弱于沪深300指数。

2、估值处于合理空间

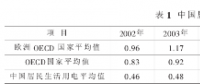

从07年静态市盈率来看,我国火电类上市公司市盈率大部分处于12-25倍之间,水电类上市公司市盈率在18-25倍之间,略高于国外同类公司市盈率水平。

从市净率来看,我国火电类上市公司市净率大部分处于1.5-2.5倍之间,水电类上市公司市净率在2.5-3.5倍左右,略低于国外同行业上市公司平均水平。

综合市净率与市盈率,我们认为,我国电力类上市公司估值水平处于合理空间。

五、下半年行业评级、策略及重点股票

上调行业评级为“有吸引力”

尽管仅凭本次煤电联动可能无法将电力企业的利润水平回归到2007年的水平,但是我们认为此次电价上调只是第一步,未来电价仍有上涨空间。本期我们上调电力行业评级为“有吸引力”。

继续关注大型水电企业根据《国家发改委关于三峡“十一五”期间三峡电能消纳方案的请示的通知》(发改能源[2007]546号)规定,三峡电价原则上按照受电省市电厂同期的平均上网电价水平确定,并随受电省市平均电价水平的变化而浮动。正常情况下,本次三峡电价亦应有所上调。此外,我国早年投产的一些水电企业的上网电价多年未得到调整,根据同网同价原则,水电企业上网电价有可能得到调整。由于水里发电成本不受电煤影响,因此,此次销售电价上调无疑以长江电力为代表的水电企业最为受益。

2007年8月,发改委出台的《节能发电调度办法》(试行)中规定,电网调度要首先调度无调节能力的风能、太阳能、海洋能、水能等可再生能源发电机组。另据水利部门监测,2008年1-4月长江中上游、黄河中上游等流域来水较往年偏多3成左右。节能发电调度办法的实施和水库储水量增大将提高水电企业发电设备利用小时数,增厚水电企业利润。

因此,下半年我们仍将看好大型水电企业,如长江电力。

电网企业坐收渔人之利

根据历次煤电联动情况看,上网电价上调幅度小于销售电价上调幅度,本次调整已有可能承接以往惯例。因此,电网企业也将从销售电价上调中受益。A股市场中电网类上市公司主要有文山电力、涪陵电力、郴电国际、桂东电力等,我们相对更加看好文山电力和桂东电力,主要原因在于这两家企业所在供电区域主要水力发电为主,且公司自己经营部分水电企业,由于水电上网电价上调幅度将低于火电上网电价上调幅度,这类公司的成本上升幅度低于其他类电网的成本上升幅度。

合同煤比重较大的火电企业相对更加利好

由于合同煤价与市场煤价仍然具有很大的差距,相比较市场煤较多的火电企业,此次加价对于合同煤比重较大的企业更加利好。建议关注华能国际、华电国际等合同煤比例较高的企业。

对电价敏感性大的火电公司备受关注

我们测算了部分公司EBITA对电价和煤价的敏感性,从表3可以看出,华能国际、粤电力A以及华电国际EBITA对电价敏感性最大。从公司的成长性、资产质量等方面综合考虑,我们认为,华能国际、华电国际相对更有优势。

上市公司简评

长江电力(600900 SS):整体上市值得关注,跑赢大市

公司是水电行业的龙头企业,生产成本不受燃煤成本高涨的影响。根据同网同价原则,受电端销售电价上调后,公司上网电价亦将上调。公司拥有湖北能源、广州控股、上海电力等火电企业的股权以及工商银行、交通银行等上市公司的股权,投资收益平稳。

1-4月,长江中上游来水偏多4成,预计长江电力今年发电量将同比增长。公司正在策划整体上市,三峡电站设计年发电量847亿千瓦时,2007年公司分配三峡发电量285.05亿千瓦时,整体上市后,公司发电量将增加1.97倍,盈利水平提高显著。

在不考虑整体上市的情况下,预计08年、09年EPS分别为0.61、0.68,动态市盈率分别为24.02、21.54。目前给与其“跑赢大市”评级,待整体上市方案出台后在行调整。

华能国际(600011 SS):装机增速依然较快,跑赢大市

公司是我国最大的发电类上市公司,发电机组主要位于煤炭产地或电力消耗大省。公司单机容量基本在30万千瓦以上,平均发电煤耗低于全国平均水平50克/kwh。公司合同煤比例约为80%,在市场煤价格大幅飙升的情况下,生产成本具有一定的稳定性,公司计划2010年实现煤炭可控供应能力5000万吨/年。

07年公司新投产机组440万千瓦,08年公司计划新投机组188万千瓦,收购大士能源276万千瓦,2008年至2010年公司将新增生产能力1600万千瓦。预计08年、09年EPS分别为0.35、0.45,动态市盈率分别为23.97、18.64,市净率为2.21倍。给与其“跑赢大市”评级。

华电国际(600027 SS):业绩对电价弹性较大,跑赢大市

根据公司规划,“十一五”后三年将新增装机容量1500万千瓦,目前在建装机容量430万千瓦,集团公司进行资产注入方向明确。预计08-09年公司将有194.5万千瓦新建机组投产,收购集团公司220万千瓦发电资产。08年公司发电设备利用小时数上升10%左右。

公司合同煤比例约为50%。公司是华电煤业的二股东,目前华电煤业在建产能2000万吨/年,已投产后产能600万吨/年,2010年产能将达到4500-6000万吨/年。预计08年、09年EPS分别为0.35、0.45,动态市盈率分别为27.37、19.46,市净率为2.18倍。给与其“跑赢大市”评级。

国电电力(600886 SS):电源结构合理,资产注入可期,跑赢大市

公司的电源结构中,水电约占15%左右。公司目前在建项目权益容量超过1000万千瓦,其中水电项目权益容量为507.76万千瓦。

公司拥有山西同忻煤矿28%股权,该煤矿年产煤炭1000万吨,其中49%供给公司电厂。此外,通过多元化投资,公司参股多家金融、保险机构,现为石家庄商业银行第一大股东。

预计08年、09年EPS分别为0.35、0.45,动态市盈率分别为22.37、19.17,市净率为2.76倍。给与其“跑赢大市”评级。

责任编辑:电力交易小郭

-

现货模式下谷电用户价值再评估

2020-10-10电力现货市场,电力交易,电力用户 -

PPT | 高校综合能源服务有哪些解决方案?

2020-10-09综合能源服务,清洁供热,多能互补 -

深度文章 | “十三五”以来电力消费增长原因分析及中长期展望

2020-09-27电力需求,用电量,全社会用电量

-

PPT | 高校综合能源服务有哪些解决方案?

2020-10-09综合能源服务,清洁供热,多能互补 -

深度文章 | “十三五”以来电力消费增长原因分析及中长期展望

2020-09-27电力需求,用电量,全社会用电量 -

我国电力改革涉及的电价问题

-

贵州职称论文发表选择泛亚,论文发表有保障

2019-02-20贵州职称论文发表 -

《电力设备管理》杂志首届全国电力工业 特约专家征文

2019-01-05电力设备管理杂志 -

国内首座蜂窝型集束煤仓管理创新与实践

-

人力资源和社会保障部:电线电缆制造工国家职业技能标准

-

人力资源和社会保障部:变压器互感器制造工国家职业技能标准

-

《低压微电网并网一体化装置技术规范》T/CEC 150

2019-01-02低压微电网技术规范

-

现货模式下谷电用户价值再评估

2020-10-10电力现货市场,电力交易,电力用户 -

建议收藏 | 中国电价全景图

2020-09-16电价,全景图,电力 -

一张图读懂我国销售电价附加

2020-03-05销售电价附加

-

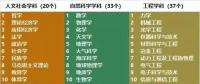

电气工程学科排行榜发布!华北电力大学排名第二

-

国家电网61家单位招聘毕业生

2019-03-12国家电网招聘毕业生 -

《电力设备管理》杂志读者俱乐部会员招募

2018-10-16电力设备管理杂志