广东与浙江电力现货规则对比

为了让关心电力市场的伙伴了解浙江电力现货规则,我们将广东与浙江的电力现货规则进行了对比分析,请看下文。(来源:汇电电评 作者:汇电

为了让关心电力市场的伙伴了解浙江电力现货规则,我们将广东与浙江的电力现货规则进行了对比分析,请看下文。

(来源:汇电电评 作者:汇电电评)

01基本情况01电源情况

➤1、广东市场

广东发电种类齐全,有煤电、气电、水电、核电、风电、光伏发电等多种电源,截至2018年底,中调及以上装机9900万千瓦;煤电机组装机占中调及以上装机约58%;受外来电量占全社会用电量约1/3。

广东所有电源均为单一制电价。

➤2、浙江市场

浙江发电种类齐全,有煤电、气电、水电、核电、风电、光伏发电等多种电源,截至2018年底,中调及以上装机约7500万千瓦;煤电机组装机占中调及以上装机约62%;受外来电量占全社会用电量约1/3。

浙江现行的燃气机组为两部制电价,包括电量电价和容量电价,其它电源为单一制电价。

➤3、对比分析

两省均为受端省份,外来电比重接近。电源类型均多样化,煤电比重接近。从绝对值来讲,广东煤电、核电、气电装机大于浙江。

02负荷情况

2018年,广东市场全社会最高负荷1.1亿千瓦;浙江市场全社会最高负荷8030万千瓦。

03电网阻塞

广东电网电源、负荷分布极不均匀,电网阻塞严重,存在400多个断面。

浙江电网阻塞情况没有广东严重,网阻塞较广东少,但是浙江电网存在一定的穿越潮流(部分潮流先从浙江流入再流出)。

04发电计划放开

➤1、广东市场

省级以上调度的燃煤机组(剩下湛钢自备电厂)、燃气机组基本放开,这类机组目前保留一定的基数电量,以后逐年减少;省级及以上调度的核电机组、水电机组(抽蓄)未放开;除桥口鲤鱼江外的省外来电未放开;地级及以下电源未放开。上述未放开的称为A类机组,放开的称为B类机组。

■备注:

(1)如果将省内A类机组、B类机组基数电量、外来电计划电量一起看,全部基数合同电量占省内需求近62%,2020年以后会更低。

(2)广东省级调度层面没有风电光伏。

➤2、浙江市场

除风电和光伏外,省级以上调度的燃煤机组、燃气机组、核电机组、水电机组均参与市场。外来电送电计划未放开。

■备注:风电、光伏以及省级以上调度的机组、外来电均签订政府授权合同(与广东基数合同类似),合同电量约占到省内需求90%。

➤3、对比分析

简单看,可以认为浙江将燃煤机组目前利用小时数对应发电量的90%签订政府授权合约,保障其财务收益,但不物理执行;广东目前煤机、气机只有约30%基数合约,2019年如果不放开其它电源,煤机、气机可以安排的基数合约将会更少。

05用电计划放开

➤1、广东市场

目前按珠三角、粤东、粤西以及高新技术企业、建材、钢铁等重点行业设置用户侧准入门槛。准入市场用户需求约2000亿千瓦时,约占省内需求32%(如果2019年放开到2500亿千瓦时,约占省内需求38%)。

➤2、浙江市场

目前电力中长期交易下的用户准入与现货市场下的用户准入存在差异。现货市场下,110千伏及以上用电电压等级用户完全放开,由市场决定价格,约占省内用电量10%,450亿千瓦时左右。其它现阶段已放开的用户按照目前的做法继续享受优惠电价,还是视作非竞争性用户,由浙江省电力公司代理并按政府授权合约从发电侧购电。

➤3、对比分析

浙江直接放开参与市场并与现行目录电价脱钩的用户规模约450亿左右千瓦时,广东2020年约2500亿千瓦时。

02市场设计01中长期市场

➤1、广东市场

(1)市场合约:广东主要包括双边协商、集中竞价,周期可以是年、月、周,主要形式是金融结算的双向差价合约(CfD);

(2)基数合约:由政府部门下发发电企业,执行政府定价并逐年减少,也是差价合约形式。

➤2、浙江市场

(1)市场合约:买方与卖方之间的合约,包含多种合约产品,可采用多种方式进行交易和结算,主要形式是金融结算的双向差价合约(CfD);

(2)政府授权合约:特殊形式的双边合约,由政府分配下达,量和价具有事先规定的条款,通常用于为非竞争性用户提供平稳过渡或提供特殊安排,对于进入市场的机组来说也是差价合约的形式。

➤3、对比分析

(1)相同点

都是差价合约,只有财务结算义务,不物理执行。

(2)差异点

■电量规模不同:广东市场电量比重大,基数电量比重小,浙江反之(广东市场电量约占全省用电量38%,浙江占10%);

■政府授权合约分解方式不同:广东目前比较粗放,未考虑电源出力特性,按各自比重以及系统剩余负荷曲线比例分配;浙江比较精致考虑了7种分解方式(基荷、腰荷、峰荷-固定价格,峰荷-无固定价格,水电,风电光伏)。

02电能量现货市场

➤1、广东市场

(1)市场类型:包括日前、实时市场;

(2)出清机制:采用节点电价理论出清;

(3)外来电:市场初期,外来电作为市场优化的边界;

(4)参与机组类型:市场初期,包括燃煤机组、燃气机组;

(5)全电量优化空间:统调负荷减去风、光、核及外来电等固定出力,就是现货 市场出清的优化空间;

(6)用户报价:市场用户分阶段参与日前报价,后续在优化过程中考虑;

(7)安全保障:在日前出清调度计划后,还会由调度机构对调度计划进行安全校核和调整,确保最终的日前调度计划是安全、可靠、可执行的。

➤2、浙江市场

(1)市场类型:包括日前、实时市场;

(2)出清机制:采用节点电价理论出清;

(3)外来电:市场初期,点对网外来电可报价参与优化;网对网外来电作为价格接受者的形式参与日前市场,以固定出力形式作为市场优化的边界;

(4)参与机组类型:市场初期,包括燃煤机组、燃气机组、核电机组、水电机组进入市场,风、光等优先发电机组作为市场优化的边界;

(5)全电量优化空间:统调负荷减去风、光及外来电等固定出力,就是现货市场出清的优化空间;

(6)用户报价:市场用户直接参与日前报价,并在优化过程中考虑;

(7)安全保障:在日前出清调度计划后,还会由调度机构对调度计划进行安全校核和调整,确保最终的日前调度计划是安全、可靠、可执行的。

➤3、对比分析

广东和浙江在电能量现货市场方面主要操作一致,但有几点不同:

(1)优化范围与电源类型:电能量现货市场优化范围、参与的电源类型,浙江比广东要广一些,广东水电占比极少,核电2021年进入市场已基本明确;

(2)用户侧报价:浙江用户侧一步到位,直接报价报量,参与日前市场的优化。广东试运行阶段用户报量不报价,但正式运行后,可能直接切换采用报量报价。

(3)偏差结算:广东A类机组的偏差目前不按现货价格结算(按现货价格的结算正在研究中),西南部外来电的偏差考虑按现货价格结算。浙江所有机组的偏差都按现货价格结算(风电、光伏、外来电的偏差均按现货价格结算);

(4)分时电价定价因素:由于浙江中长期合约比重较大,其现货市场价格放的比较开,不考虑不同成本电源问题,分时电价由决定该时段最贵电源类型报价决定。广东高成本机组比较多,燃气机组的容量占比超过20%多,且为单一电价。本着历史电源状况和发展特点,为保证市场公平竞争(含中长期市场)和稳定运行,采用对高成本机组适度补贴和设置上下限的方式,且两者均采用浮动机制联动。

03辅助服务

➤1、广东市场

已开展调频市场,现阶段与电能量现货市场解耦运行,但现货市场稳定后,采用联合出清的方式。备用、调峰、黑启动等有偿辅助服务按照现行的南方区域“两个细则”执行。

➤2、浙江市场

调频、备用与电能量现货市场联合优化出清。其他辅助服务品种暂按照华东区域“两个细则”管理。备用分为一级备用和二级备用,不再保留调峰这个品种。

➤3、对比分析

广东和浙江在辅助服务定义方面基本一致,但是以下几点不同:

(1)广东是分两步走,下一阶段考虑电能量与调频备用辅助服务的联合出清,浙江起步阶段就将调频、备用一起联合出清;

(2)广东保留了深度调峰这一品种,浙江因为现货市场价格放的开,不再保留深度调峰这一品种(国外成熟市场没有调峰说法,系统需求底时段出清价格低甚至负电价,发电企业会想办法提升灵活性降低其低谷出力);

(3)广东保留目前的旋转备用补偿机制,浙江将备用按机组相应时间分为一级备用和二级备用与调频、电能量现货市场联合出清。

04价格及结算

➤1、广东市场

现货市场中,发电侧按照机组所在节点电价作为现货电能量价格,用户侧采用全系统节点的加权平均电价作为市场用户现货电能量价格。为控制风险,结合实际情况设置价格上下限。

实际结算中,采用偏差结算方式,日前、实时现货市场与双边合约及政府合约的偏差用日前、实时现货市场价格结算。

➤2、浙江市场

现货市场中,发电侧按照机组所在节点电价作为现货电能量价格,用户侧采用全系统节点的加权平均电价作为市场用户现货电能量价格。为控制风险,结合实际情况设置价格上下限。

实际结算中,采用偏差结算方式,日前、实时现货市场与双边合约及政府合约的偏差用日前、实时现货市场价格结算。

➤3、对比分析

(1)相同点

广东与浙江在偏差结算、价格上下限、以及用户侧采用加权平均综合电价等方面的思路是一致的。

(2)差异点

广东为保障高成本机组在市场中的生存问题,提出了不同成本机组同平台竞价的相关办法思路。

05金融输电权

➤1、广东市场

广东基本按照分步走的思路逐步展开输电权市场建设。

市场初期,不采用竞争性拍卖而是采用直接分配的方式,在结算周期内收取的所有阻塞盈余将根据相应结算周期的总计量负荷比例分配给市场用户。

➤2、浙江市场

浙江基本按照分步走的思路逐步展开输电权市场建设。

市场初期,不采用竞争性拍卖而是采用直接分配的方式,在结算周期内收取的所有阻塞盈余将根据相应结算周期的总计量负荷比例分配给市场用户。

➤3、对比分析

广东市场和浙江市场在金融输电权市场建设方面做法基本相同。

责任编辑:叶雨田

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞

-

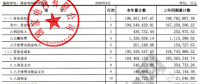

云南公布2022年电力交易服务费收费标准

2021-12-222022年电力交易服务费 -

广西电力市场2021年5月月度竞价交易价格环比上涨近9分 首次出现……

2021-04-26广西电力市场 -

【重磅披露】国家电网前三季净利不足200亿,同比降幅仍超50%!(附国网利润表)

2020-11-03国家电网,毛伟明,电改

-

云南公布2022年电力交易服务费收费标准

2021-12-222022年电力交易服务费 -

北京电力交易中心公示1家售电公司注册信息变更有关情况

2020-10-30售电公司,电力市场,北京电力交易中心 -

重庆零售侧挂牌交易操作办法征求意见稿:采用“双挂双摘”模式

-

广西电力市场2021年5月月度竞价交易价格环比上涨近9分 首次出现……

2021-04-26广西电力市场 -

【重磅披露】国家电网前三季净利不足200亿,同比降幅仍超50%!(附国网利润表)

2020-11-03国家电网,毛伟明,电改 -

14起典型电力事故案例分析,电力人必看!

2020-11-02典型电力事故,案例分析,电力

-

售电必备技巧:电力营销、风险规避、交易和运营策略

2020-10-21电力交易,电价,售电研讨会 -

全国售电市场发展趋势及售电公司盈利模式

2020-10-20售电,售电公司,售电研讨会 -

售电|售电市场绞杀激烈,售电公司该如何度过售电寒冬?

2020-10-16售电,寒冬,电网公司