中国能源大数据报告(2018) |我国能源发展概述

据国家统计局2017年《国民经济和社会发展统计公报》,初步核算,全年国内生产总值827122亿元,比上年增长6.9%,增速较2016年增加0.2个百分点。这是我国GDP总量首次登上80万亿元的门槛,也是自2010年以来我国经济增长首次加速。本片主要介绍我国能源发展形势、能源投资情况及国际新能源合作面临机遇和市场空间等。

中国能源大数据报告(2018)

第一章 我国能源发展概述

本章作者 崔晓利

一、宏观经济形势

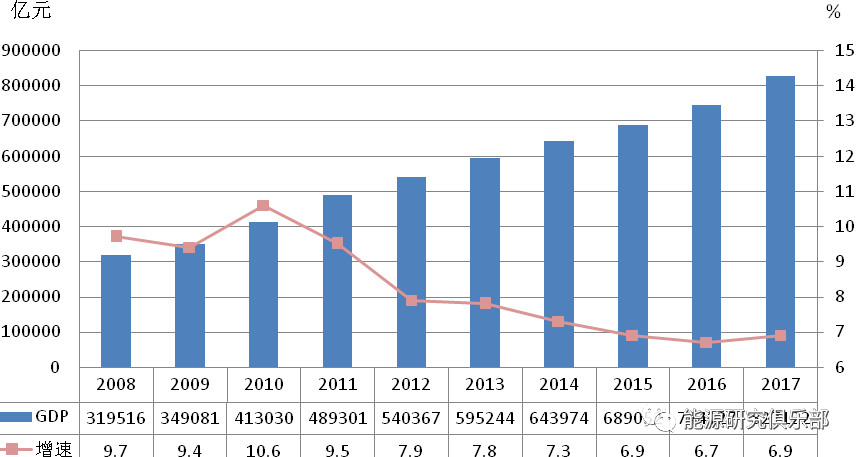

1.我国GDP增速七年来首次提速,总量超80万亿元

据国家统计局2017年《国民经济和社会发展统计公报》,初步核算,全年国内生产总值827122亿元,比上年增长6.9%,增速较2016年增加0.2个百分点。这是我国GDP总量首次登上80万亿元的门槛,也是自2010年以来我国经济增长首次加速。

全年人均国内生产总值59660元,比上年增长6.3%。全年国民总收入825016亿元,比上年增长7.0%。其中,2017全年最终消费支出对国内生产总值增长的贡献率为58.8%,资本形成总额贡献率为32.1%,货物和服务净出口贡献率为9.1%。

我国经济已由高速增长阶段转向高质量发展阶段。中央经济工作会议指出,2017年是实施“十三五”规划的重要一年,是供给侧结构性改革的深化之年。2017年经济运行稳中向好、好于预期,转型发展的态势逐渐稳固,在高质量发展上迈出了一大步。

(数据来源:2012~2017年《国民经济和社会发展统计公报》)

图1-1 2008~2017年国内生产总值及增速

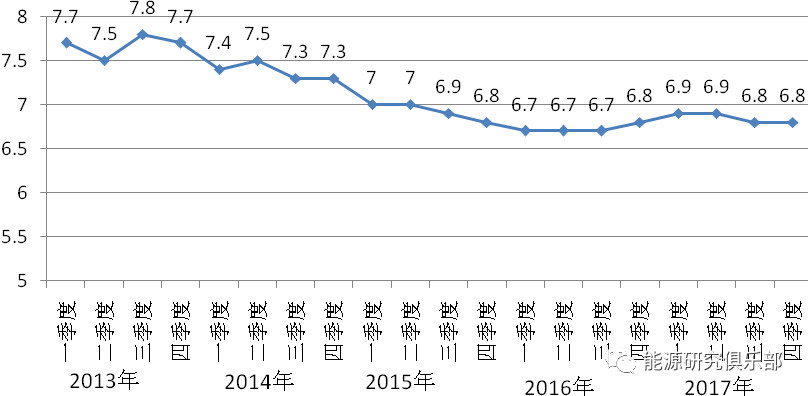

2.GDP季度增速略有起伏,仍属中高速增长

我国经济增速延续相对平缓走向,但每年仍以超过6.5%的速度增长,仍属中高速增长。分季度看,2017年第一至四季度GDP增速分别为6.9%、6.9%、6.8%、6.8%,与前几年相比增速曲线有所起伏。

(数据来源:国家统计局)

图1-2 2013~2017国内生产总值季度增速(单位:%)

3.地方GDP增速较上年“涨少跌多”,西部领跑全国

从地方数据看,2017年31个省市区中,仅有云南、四川、陕西、湖南、浙江、山西、上海、黑龙江、辽宁9个省GDP增速高于2016年的增速,其余22个省市区GDP增速低于2016年的增速。

与2017年全国GDP增速相比,贵州、西藏、云南、重庆、江西、安徽、福建、四川、陕西、湖南、宁夏等在内的22个省市GDP增速超过了全国水平,其中有20个省份增速超过了7%,山西和海南增速为7%。上海GDP增速与全国持平。北京、河北、黑龙江、吉林、辽宁、内蒙古、天津、甘肃8地低于全国GDP增速,天津、甘肃全年的GDP增速仅为3.6%,并列垫底。

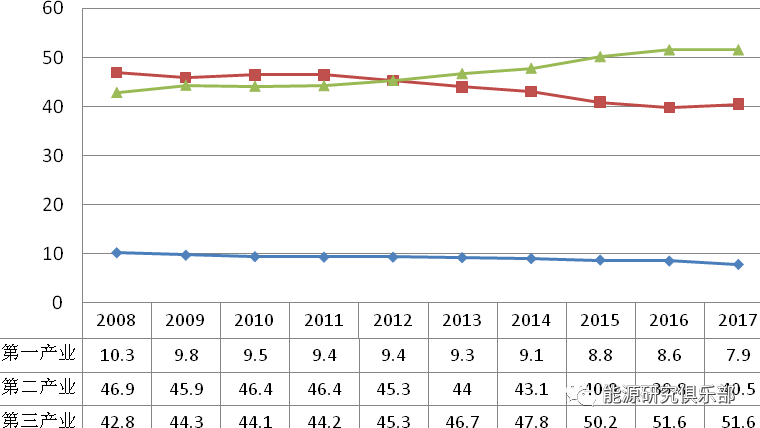

4.产业结构持续优化,第三产业增加值占比稳增

在产业结构方面,2017年,第一产业增加值65468亿元,比上年增长3.9%;第二产业增加值334623亿元,增长6.1%;第三产业增加值427032亿元,增长8.0%。

从占比看,第一产业增加值占国内生产总值的比重为7.9%,较上年降低0.7个百分点,延续持续下降的态势。第二产业增加值比重为40.5%。第三产业增加值比重为51.6%,与上年持平。

近十年数据看,2012年及之前第二产业增加值在GDP中占比一直保持在45%以上,但整体呈现下降走势,2016年跌破40%,为39.8%,2017年第二产业增加值占比略有回升。

与之相对应,第三产业在GDP中占比处于稳步增长状态,10年上升近10个百分点,对经济增长的拉动作用不断提升。2012年第二产业、第三产业占比均为45.3%,随后第三产业增加值占比超过第二产业并呈现稳增趋势。

(数据来源:国家统计局)

图1-3 2008~2017年三次产业增加值占国内生产总值比重(单位:%)

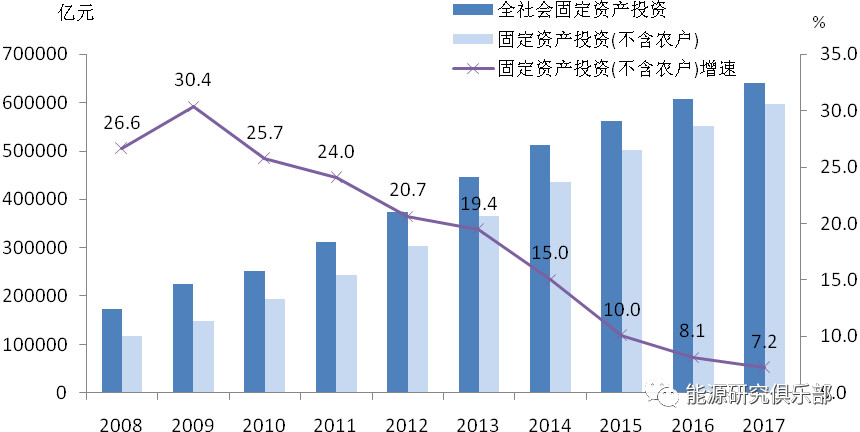

5.固定资产投资增速下滑

2017年全社会固定资产投资641238亿元,比上年增长7.0%(根据第三次农业普查结果对2016年固定资产投资基数进行调整,2017年增速按可比口径计算)。其中固定资产投资(不含农户)631684亿元,增长7.2%,再创新低。

(数据来源:国家统计局)

图1-4 2008~2017年固定资产投资及增速

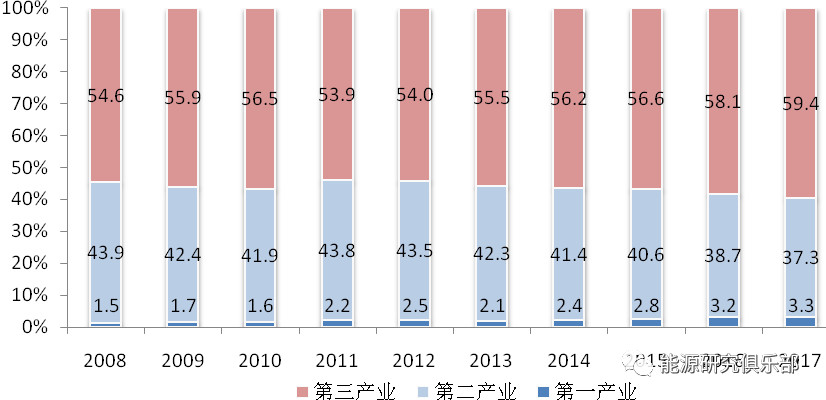

6.固定资产投资结构进一步优化

分产业看,第一产业投资20892亿元,比上年增长11.8%;第二产业投资235751亿元,增长3.2%;第三产业投资375040亿元,增长9.5%。

从三产固定资产投资占比看,第三产业投资占比较上年提升1.3个百分点,为59.4%;第一产业投资占比增加0.1百分点,为3.3%;第二产业投资占比则较上年下降1.4个百分点,为37.3%。

从近十年占比数据也可以看出,第一产业和第三产业固定资产投资占比在逐渐增加,第二产业投资占比在下降,但从绝对值看当然都是增长态势。

(数据来源:国家统计局)

图1-5 2008~2017年三产固定资产投资占比(不含农户)

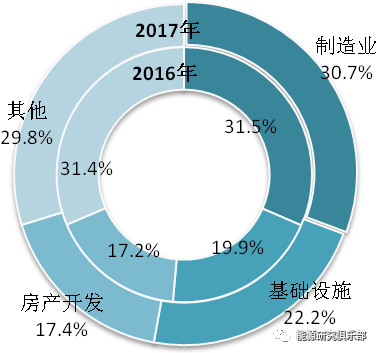

7.制造业投资增速低位回升至4.8%,基础设施投资增19.0%

制造业投资、基建投资、房地产投资是固定资产投资中占比较大的三个行业。2017年,制造业投资193616亿元,增长4.8%,增速比上年同期提高0.6个百分点。制造业投资占全部投资的比重为30.7%,比上年同期降低0.8个百分点。制造业投资结构不断优化,高技术投资、技改投资增长较快,分别达到17%和16%;高耗能行业投资低速增长,石化、冶金、建材等分别增长-2.3%、0.1%和1.6%,较2016年下降了1.3、0.8和0.5个百分点。

2017年基础设施投资(不含电力、热力、燃气及水生产和供应业)140005亿元,比上年增长19%。基础设施固定资产投资占比为22.2%,较上年增加2.3个百分点。其中,水利管理业投资增长16.4%;公共设施管理业投资增长21.8%;道路运输业投资增长23.1%;铁路运输业投资同比下降0.1%。

2017年,全国房地产开发投资109799亿元,比上年名义增长7.0%,增速比上年同期提高0.1个百分点。房地产开发投资占全部投资的比重为17.4%,比上年同期提高0.2个百分点。分区域看,东部、中部、西部的开发投资同比增速分别为7.2%、11.6%和3.5%。

另外,2017年采矿业投资9209亿元,比上年下降10%;电力、热力、燃气及水生产和供应业投资29794亿元,增长0.8%。

(数据来源:国家统计局)

图1-6 2016~2017年行业固定资产投资占比(不含农户)

二、能源生产及供应

1.能源生产总量35.9亿吨标准煤,同比增3.6%

我国已形成较为完善的能源生产和供应体系,包含煤炭、电力、石油、天然气、新能源、可再生能源等成熟的能源品类。2017年,全国一次能源生产总量35.9亿吨标准煤,比上年增长3.6%。

国家统计局数据显示,初步统计,2017年原煤产量34.5亿吨(24.6亿吨标准煤),同比增长3.2%。原油产量1.9亿吨(2.7亿吨标准煤),同比下降4.0%。天然气产量1474.2亿立方米(1.96亿吨标准煤),同比增长8.5%。水电、核电、风电发电量17485亿千瓦时(6.6亿吨标准煤)。不同能源品种的增长势头分化明显。

从近十年能源生产数据看,能源生产总量经历持续增长后在2016年转头下降,2017年又开始上扬。2014至2016年原煤产量连年下降,2017年略有回升。原油产量继2016年低于2亿吨后,2017年再次降低。天然气以及水电、核电、风电产量延续增长态势,连年上升。

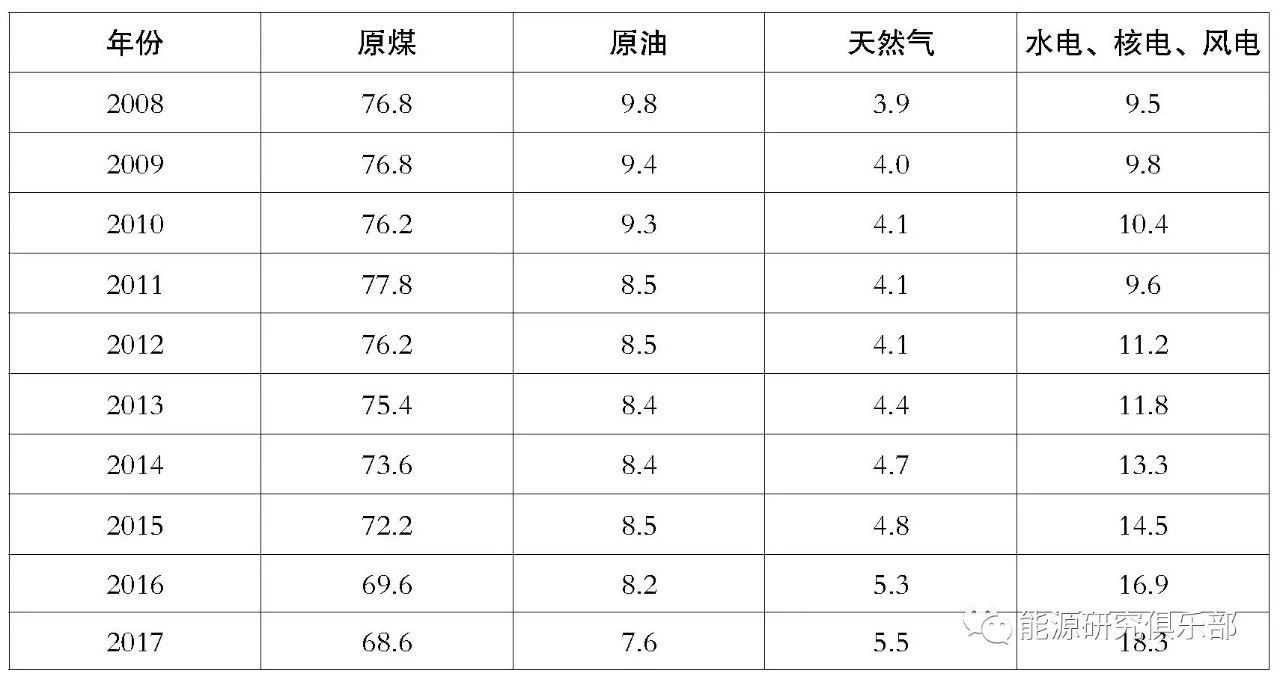

表1-1 2008~2017年一次能源生产情况

(数据来源:国家统计局)

2.能源供应结构清洁化进程加速

2017年能源生产结构中,原煤占比68.6%,原油占比7.6%,天然气占比5.5%,水电、核电、风电等占比18.3%。

从近十年间不同品种能源占比看,原煤生产占比在轻微波动之后呈下降趋势,十年间下降9.2个百分点。原油生产总量占比持续下降,十年间下降2.5个百分点。天然气和水电、核电、风电等清洁能源生产占比持续上升,清洁能源在能源供应结构中比重增加。

表1-2 2008~2017年中国能源生产结构(单位:%)

(数据来源:国家统计局)

3.能源贸易持续增长,煤炭进口同比增25.2%

2017年,中国进口煤炭27090万吨,同比增加1547万吨,增长6.06%。2013年达到进口峰值3.27亿吨之后逐年下滑,至2015年跌至2.04亿吨,2016年,借国内煤炭供给侧改革之势,进口煤量反弹至2.55亿吨,同比增速高达25.2%。2017年,进口煤增速放缓至6.06%,但仍然突破2.7亿吨总量,国内市场对于进口煤仍有一定量的需求。

2017年,中国原油进口量突破4亿吨,攀升至41957万吨,较2016年增长了10.1%,并创历史新高;2017年全年进口成品油2964万吨,较2016年增长6.4%。由于国内原油产量不足,而需求较大,所以出口量微乎其微,净进口量持续走高。

2017年,中国天然气进口量为6857万吨(约为956亿立方米),与上年同期相比增长26.9%,对外依存度由上年的34.8%增至38.8%。

从近年能源贸易情况看,煤、原油和天然气进口量均持续增加。出口量较小,与进口量相比有较大差距。

表1-3 2008~2017年我国能源进出口情况

(数据来源:2017年数据来自海关总署,其他来自国家统计局)

三、能源消费情况

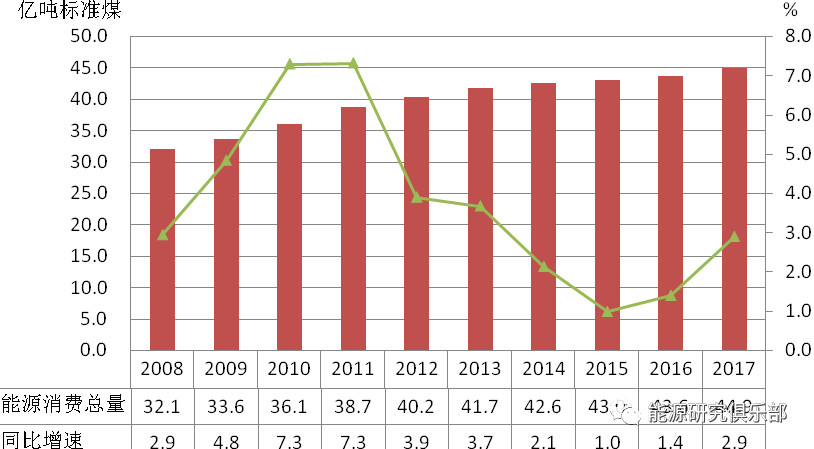

1.能源消费增速上扬,天然气消费量增长15.3%

我国的能源消费总量连续多年位居世界前列。2017年,我国能源消费总量增速回升,除原油外各品种实际消费均有增速回升。

据国家统计局初步核算,2017年能源消费总量44.9亿吨标准煤,比上年增长2.9%。其中,国家发展改革委数据显示,全年原油表观消费量为6.1亿吨,首次超过6亿吨,同比增长6.0%,增速较上年扩大0.5个百分点。全年天然气消费量2373亿立方米,同比增长15.3%,增速约为上一年的两倍。天然气在我国一次能源消费结构中的占比增至约7.2%。

而2016年,能源消费总量为43.6亿吨标准煤,同比增速1.4%。煤炭消费量下降4.7%,原油消费量增长5.5%,天然气消费量增长8.0%,电力消费量增长5.0%。

十年来,能源消费总量持续上升。以2007年能源消费总量31.1亿吨标准煤为参照,十年间能源消费增长了44.2个百分点。自2014年以来,增速持续低迷,2017年同比增速2.9%略有回升,距离2010年(7.3%)、2011(7.3%)年的高增速仍有相当大的差距。

(数据来源:国家统计局)

图1-7 2008~2017年能源消费总量及增速

从不同品种能源消费增速看,煤炭消费增速总体呈现下降趋势,2014至2016年均呈负值,2017年增速回正,有所回升;石油消费增速有小幅波动,在5%左右徘徊;天然气消费与水电、核电、风电消费增速则较高。

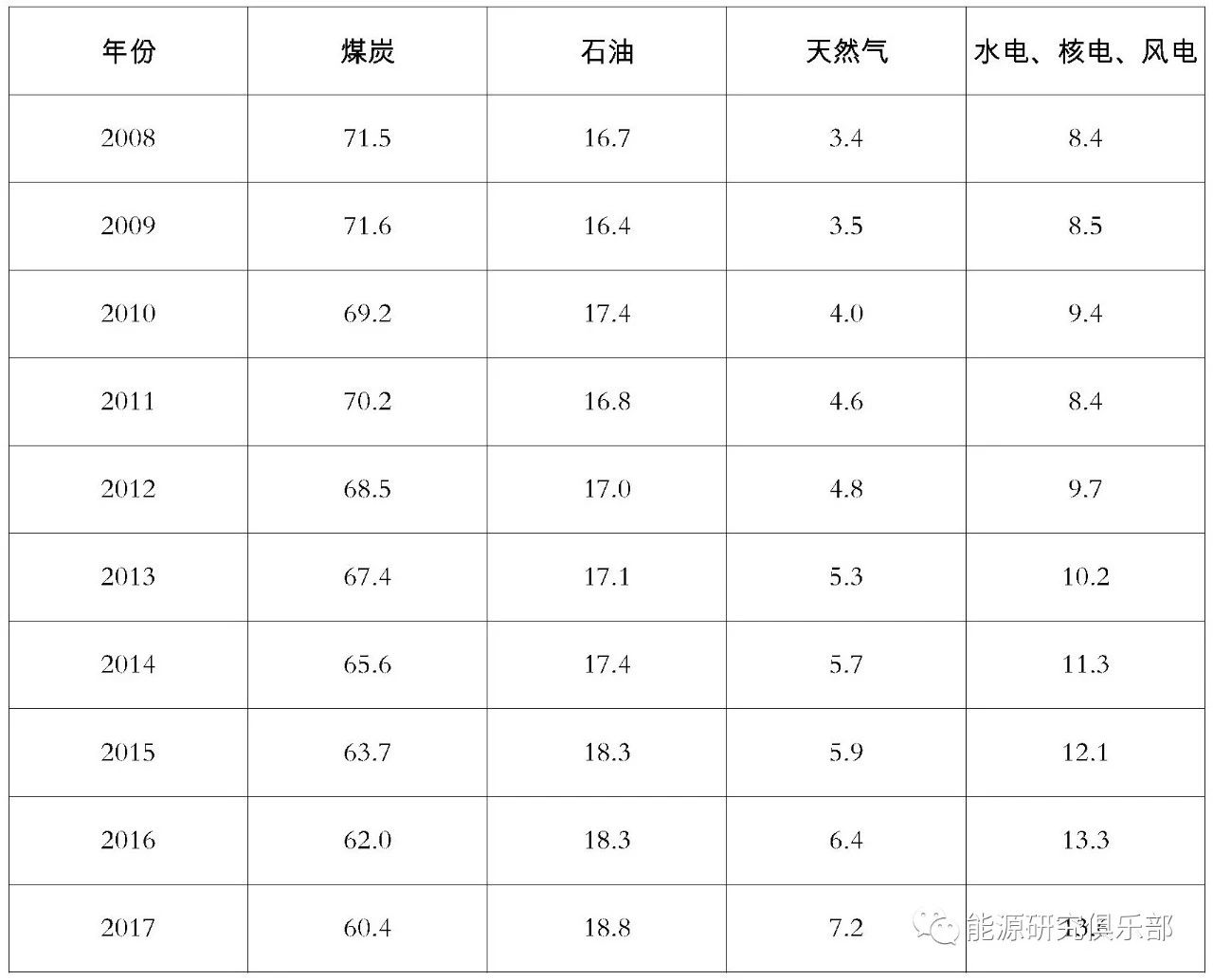

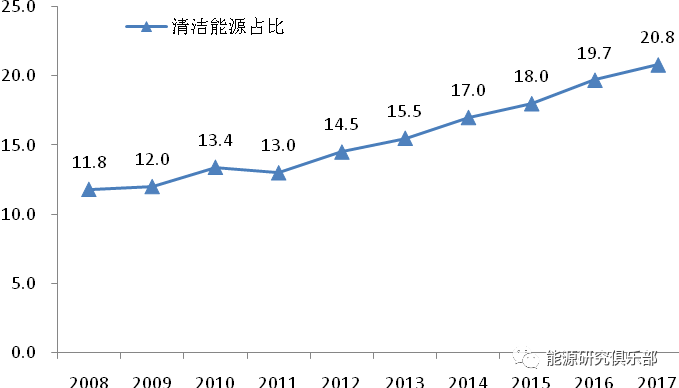

2.清洁能源占比突破20%,仍有发展空间

2017年能源消费结构为:煤炭消费量占能源消费总量的60.4%,比上年下降1.6个百分点;天然气、水电、核电、风电等清洁能源消费量占能源消费总量的20.8%。

从近十年数据看,煤炭、石油这两种能源消费约占到我国一次能源消费总量的80%~90%,呈下降趋势,2017年两者合计占比低于80%,为79.2%。石油消费比重持续上升,达到18.8%。煤炭消费占比呈下降趋势,短期内仍是我国主要能源来源。而十年间清洁能源消费占能源消费总量的比重从2008年的11.8%上升到2017年的20.8%,几乎翻番。

总体看来,我国能源构成中,煤炭处于主体性地位,石油消费量高但生产量低,供应依赖进口。清洁能源消费比重持续上升,发展潜力大。

表1-4 2008~2017年分品种能源占能源消费总量的比重(单位:%)

(数据来源:据国家统计局数据计算所得)

图1-8 2008~2017年清洁能源消费量占能源消费总量的比重(单位:%)

3.我国能源消费居世界第一,化石能源占比偏高

据2017年《BP世界能源统计年鉴》,2016年中国能源消费3053百万吨油当量,超过美国780百万吨油当量,稳居榜首。印度、俄罗斯、日本分别以723.9、673.9、445.3百万吨油当量居于第三、四、五名。

而在能源消费构成中,中国、印度煤炭一支独大。美国、俄罗斯、日本、加拿大、德国、伊朗均以油气为主要消费品种,加拿大、巴西也消耗较多水电。从能源清洁度看,俄罗斯、加拿大、伊朗清洁能源消费占比较高,均超过60%,而中国能源结构中清洁能源占比仅仅19.2%。

表1-5 2016年世界一次能源消费前十名及能源结构

注:数据来源于2017年《BP世界能源统计年鉴》,一次能源包括进行商业交易的燃料,以及用于发电的现代可再生能源。占比为计算所得,因与国家统计局统计口径不同,数据略有出入

四、能源投资情况

2017年,能源工业固定资产投资中,我国电力、热力、燃气及水生产和供应业投资29794亿元,增长0.8%,增速回落0.3个百分点;煤炭开采及洗选业投资2648亿元,同比下降12.3%;石油及天然气开采业投资2649亿元,同比增长13.9%。

2017年,电源(电源、电网基本建设投资为纳入行业统计的大型电力企业完成数)基本建设投资完成额2700亿元,同比下降20.8%,其中,水电投资618亿元,同比增加0.1%,核电投资395亿元,同比下降21.6%,火电投资740亿元,同比下降33.9%。电网基本建设投资完成额5315亿元,同比下降2.2%。

表1-6 2008~2017年能源行业固定资产投资(不含农户,单位:亿元)

(数据来源:国家统计局、国家能源局、电力规划设计总院)

五、能源效率情况

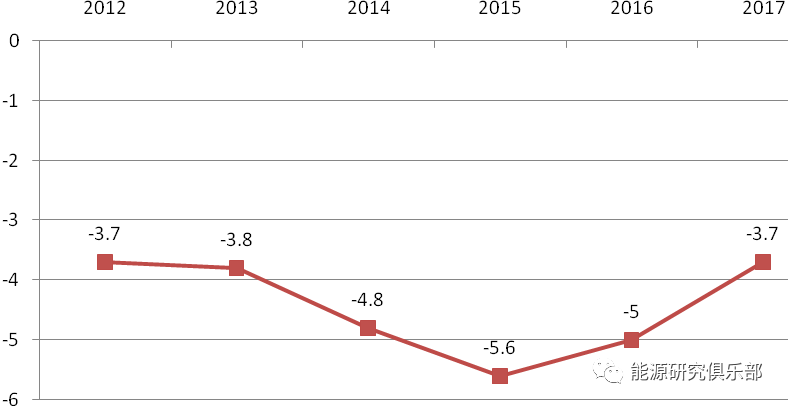

1.能效水平提升,万元GDP能耗下降3.7%

全国2017年能源消费总量为44.9亿吨标准煤,比2016年上升2.9%。万元国内生产总值能耗同比下降3.7%。重点耗能工业企业单位烧碱综合能耗下降0.3%,吨水泥综合能耗下降0.1%,吨钢综合能耗下降0.9%,吨粗铜综合能耗下降4.8%,每千瓦时火力发电标准煤耗下降0.8%。全国万元国内生产总值二氧化碳排放下降5.1%。

能耗下降,能效水平提升,即用较少的能源生产出了等量的国内生产总值。随着清洁能源消费量占比不断提升,意味着能耗降低的同时,用能也更为清洁化。

(数据来源:国家统计局)

图1-9 2012~2017年万元国内生产总值能耗降低率(单位:%)

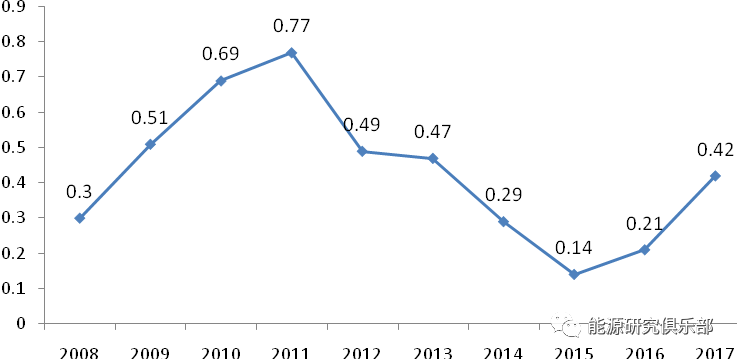

2.能源消费弹性系数0.42,略有回升

能源消费弹性系数是反映能源消费增长速度与国民经济增长速度之间比例关系的指标,能够反映经济增长对能源的依赖程度。据测算,2017年能源消费弹性系数为0.42,较2015、2016年均有回升。

“十二五”期间,我国的能源消费弹性系数有较大程度下降,由2010年的0.69降至2015年的0.14。2012年以来,能源消费弹性系数持续下降,最近两年有所反弹,但均低于0.5。

图1-10 2008~2017年能源消费弹性系数

注:2017年之前数据来源于国家统计局,2017年数据系计算所得

六、能源发展趋势

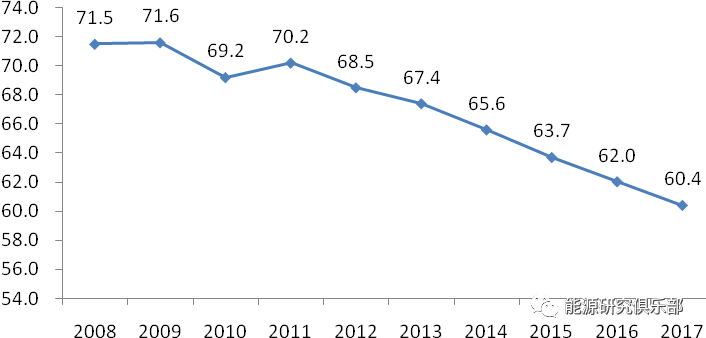

1.煤炭消费占比将持续下降,缩小与国际差距

我国能源消费结构中,煤炭消费仍占据主体地位,但呈现逐年下降趋势,十年间占比下降了12.1个百分点。根据规划,我国“十三五”期间煤炭消费比重将下降到58%左右,煤炭产量为39亿吨,煤炭行业发展面临历史性拐点。

(数据来源:国家统计局,均系计算所得)

图1-11 2008~2017年煤炭在一次能源消费中占比(单位:%)

对照国际能源消费中的煤炭占比,2016年,全球一次能源消费结构中,石油、天然气占比合计57.4%,煤炭占比为28.1%。而我国煤炭消费仍占60%以上,还有相当大的差距。

表1-7 2014~2016年世界一次能源消费结构

注:数据来源于2017年《BP世界能源统计年鉴》,占比为计算所得,因与国家统计局统计口径不同,数据略有出入

未来,发展非化石能源与化石能源高效清洁利用将并举推进,煤炭消费比重将逐步降低,天然气消费比重将逐步提高,风电、太阳能、地热能等可再生能源和核电消费比重将大幅增加,我国能源消费对煤炭的依赖也将随之逐渐降低。

2.能源结构向清洁化、低碳化方向发展

我国能源转型进程中,以降低能源结构中化石能源比重、提高清洁能源占比为方向,从煤炭、石油、天然气到大力发展清洁能源。

我国清洁能源发展正在提速。根据国家能源局的数据,截至2017年底,中国风电装机容量为1.6亿千瓦,太阳能装机容量为1.3亿千瓦,分别同比增长10.5%和68.7%。地热能、生物质能也在随着技术提升成为清洁能源重要组成部分,能源结构向高效、清洁、低碳进程加快转型。

《能源发展战略行动计划(2014—2020年)》指出,着力优化能源结构,把发展清洁低碳能源作为调整能源结构的主攻方向。到2020年,非化石能源占一次能源消费比重达到15%,天然气比重达到10%以上,煤炭消费比重控制在62%以内。清洁化、低碳化正成为能源经济发展的趋势。

3.能源企业推进体制改革,布局转型发展

党的十九大报告强调,要完善各类国有资产管理体制,改革国有资本授权经营体制,加快国有经济布局优化、结构调整、战略性重组。截至今年6月25日,国资委先后完成19组36家企业重组,中央企业布局结构不断优化。

对于能源行业,国企改革已成大势所趋。在2018年1月召开的中央企业、地方国资委负责人会议上,国资委主任肖亚庆表示,要稳步推进装备制造、煤炭、电力、通信、化工等领域央企战略性重组。2018年1月5日,国家发展改革委、财政部等12部门联合印发《关于进一步推进煤炭企业兼并重组转型升级的意见》,支持有条件的煤炭企业之间实施兼并重组。今年央企工作部署中,中国石油、国家电网、中国华能、中国华电、国家电投集团、三峡集团、国家能源集团、中国电力建设集团等均提出了混改计划。

《能源发展战略行动计划(2014~2020年)》也曾指出,要重点推进电网、油气管网建设运营体制改革,明确电网和油气管网功能定位,逐步建立公平接入、供需导向、可靠灵活的电力和油气输送网络。新的机制体制为能源行业企业带来新的运营模式。

同时,随着能源革命、电力体制改革推进,以及云计算、大数据、能源互联网、智慧能源、人工智能等相关能源科技日新月异,未来能源行业的新模式、新业态都将随之不断涌现。

4.国际新能源合作面临机遇和市场空间

近年来,我国能源企业加快海外发展步伐,开展国际项目合作,加大海外投资布局,能源企业“走出去”取得系列成果。

“一带一路”倡议更为我国参与国际能源合作提供了绝佳机会。“一带一路”上的发展中国家拥有丰富的能源资源,能源增量需求大,开发潜力大,有较大的市场空间。

在国际能源合作中,加快能源转型、应对气候变化成为世界各国能源合作的重要参考。合作领域也从传统化石能源开采向低碳、清洁化产业链方向转变,新能源合作将成为国际能源合作的重要内容。随着我国新能源市场扩大、技术成熟和成本降低,新能源产业参与国际合作的步伐将提速。

(作者:崔晓利)

责任编辑:仁德财