中国天然气开发技术展望

1 天然气发展概况

中国天然气消费量快速提高,从2010年至2016年由1112亿m3上升至2100亿m3,在能源消费中的比例由4%提高至6.2%(图1)。但与主要能源消费大国相比,中国清洁能源消费比例明显偏低,天然气将在调整和优化能源结构中发挥更大作用。

按照国家能源发展战略,2020年中国天然气占能源消费比重由目前的6%提高到10%,预计年消费量将达到3000亿m3。天然气具有热值高、价格低的特征,国家近期连续推出多项天然气市场改革政策,也将进一步降低终端用户使用成本,从而使天然气对其他能源的竞争力更加凸显。

中国天然气供应主要由自产气、进口管道气和进口LNG组成。目前,大部分天然气产量来自国内自产气,中石油、中石化、中海油等三大石油公司均提出加快发展天然气的战略。中石油处于天然气生产的主体地位,约占国内产量份额的70%。

对进口管道气而言,虽然长贸合同保障长期稳定供应,但价格和长距离输送降低了其竞争能力。LNG的快速发展使天然气洲际贸易规模化,并进一步缩小了北美、欧洲及亚太等国际三大消费市场的价格差距;国内LNG则形成了央企、地方企业、民营企业多元化竞争格局。从价格和灵活性上来看,竞争优势排序为LNG、自产气、进口管道气。

天然气产量由常规气、非常规气(包括致密气、煤层气及页岩气等)组成。总体表现为常规气稳定发展,非常规天然气快速上产的特征。常规天然气在一定的时间内将保持稳定发展,并在较长时间内仍将保持国内主体地位。未来天然气产量将保持持续增长的趋势,但产量结构将发生重大变化,非常规天然气占比将逐渐增加(图2)。

天然气储量与产量稳定增长,为保证供气能力奠定了坚实基础。天然气工业历经近70年3个阶段的跨越式发展,已建成鄂尔多斯、塔里木、四川、海域等4大天然气生产基地,探明储量占全国总量的89%,产量占全国总量的87%。

天然气开发指标总体良好,气层气动用地质储量8.4万亿m3,已累计产气1.45万亿m3,动用程度56%,剩余可采储量5.4万亿m3,储采比为39,具备长期稳定发展基础。

2 天然气开发技术新进展

技术的不断进步,推动了天然气开发从单一气藏到复杂类型气藏,从常规气藏到非常规气藏的转变。气藏描述、产能评价、钻完井、储层改造和采气工艺等技术的综合发展,支撑了苏里格、克拉2、靖边等不同类型气藏的成功开发。

“十三五”期间,开发形势发生了较大变化,主要表现为:新增探明储量结构发生变化,深层、低渗—致密、非常规成为主体,开发难度加大;主力气田相继进入稳产期,稳产与提高采收率成为技术攻关的主要方向;非常规天然气开发突破瓶颈技术,开发规模快速增长;提高单井产量和开发效益对工程技术提出更高的要求;对气田开发规划的指导性和开发指标的科学性提出了更高的要求。在新形势下,天然气开发技术取得以下主要进展。

2.1深层气藏开发技术显著提升,产建新领域规模发展

中西部盆地深层/超深层气藏开辟了天然气增储上产新领域,以四川盆地下寒武统龙王庙组、上震旦统灯影组深层碳酸盐岩气藏、塔里木盆地大北—克深多断块深层致密砂岩气藏为代表。主要形成两项技术系列。

2.1.1深层碳酸盐岩气藏开发技术

针对四川盆地龙王庙组、灯影组气藏岩溶储层非均质性强、气水分布复杂的特点,形成4项主体开发技术:①白云岩岩溶储层描述技术,创新提出颗粒滩、丘滩体岩溶发育模式,建立不同类型储层地震识别方法,形成高产井布井技术;②裂缝—孔洞型有水气藏开发优化技术,强化不同类型水侵特征研究,开展水侵监测与调控,降低水侵风险;③大斜度井/水平井丛式井组开发技术,增大井筒与储层接触面积;④大型气田模块化、橇装化、智能化建设模式,采用全新设计理念,形成气田建设速度、智能化水平、安全环保的新典范。2016年龙王庙组气藏110亿m3产能全面建成,灯影组气藏18亿m3产能建设稳步推进,奠定了中国石油西南油气田公司300亿m3战略气区的上产基础。

2.1.2深层致密砂岩气藏群开发技术

针对塔里木盆地大北—克深多断块气藏储层描述和工程作业难度大的特点,发展了4项主体开发技术:①以构造建模为核心的气藏描述技术,通过宽方位三维地震落实构造形态,建立不同构造部位裂缝发育模式,优化井位;②以垂直钻井系统国产化为核心的快速钻井技术,自主研发垂直钻井系统、油基钻井液、抗冲击和抗研磨性PDC钻头等,使钻井周期和成本大幅下降;③以缝网压裂为核心的储层改造技术,重点针对Ⅱ、Ⅲ类储层,采用缝网酸压和加砂压裂进行增产,单井日产气量由不足30万m3提高到50万m3以上;④以超高压压力测试为核心的开发优化技术,突破超高压气井投捞式压力测试技术,滚动评价断块气藏连通性,优化开发井数,实现稀井高产。2016年,大北—克深气田群年产量突破70亿m3,是塔里木气区在克拉2、迪那2气田开发调整后,保持气区持续上产的主力气田。

2.2大型气藏开发调整技术不断完善,进一步提高了开发效果

“十三五”期间天然气开发进入上产与稳产并重发展阶段,很多大型气田进入开发调整期,如靖边、克拉2和涩北等气田,针对这些气田形成3种主体稳产模式。

2.2.1扩边及新层系动用,滚动接替稳产模式

多层系含气、不发育边底水、分布范围广的大型岩性气藏,滚动开发潜力大,代表气田位鄂尔多斯盆地靖边气田。靖边气田具有上、下古生界多套气层发育的特征,主力产层为下奥陶统马家沟组五段,保持年产天然气55亿m3规模稳产了13年,是长庆气区稳产的主力气田之一。重点开发技术包括薄层水平井开发技术和富集区优选评价技术。通过毛细沟槽与小幅度构造刻画,实现2m薄层水平井开发,推动了外围扩边区每年5亿~6亿m3弥补递减产能建设,同时深化上古生界气层富集区优选,落实储量2441亿m3,是“十三五”稳产的主要接替储量。这些技术实现了气田扩边及新层系的动用,实现了滚动接替稳产。

2.2.2优化指标,调整规模,均衡开采模式

针对边底水活跃的大型整装块状气藏,核心是优化气井指标和生产规模,防止边底水锥进,达到一次井网采收率最大化。若采气速度过高,会造成个别气井水淹、气藏非均匀水侵,给气田稳产带来困难。克拉2气田采取稀井高产开发模式,调峰能力强,高峰年产量达到110亿m3以上,发挥了西气东输主力气田调峰保供作用。主要通过水侵动态分析技术可建立高压气井水侵判别模式,形成千万节点大型数模水侵动态预警机制;通过均衡开发技术可进一步优化采气速度,调整开发规模。这些技术的应用实现了开发指标优化和气田均衡开采。

2.2.3治水、控砂、多层系协调动用稳产模式

涩北气田是典型的疏松砂岩气藏,高峰年产气量达到65亿m3,目前稳产规模约50亿m3,是青海气区稳产的基石。气藏气层多达上百个,发育多套气水系统,具有气藏出砂出水、储量动用不均、稳产难度大的特点。重点形成了多套井网分层系开采技术及综合治水与防砂技术,划分为5个开发层系,地面井网密度达到5.1口/km2,减小了多层系干扰,实现了气藏均衡开发,形成以连续油管冲砂为主的工艺技术,优化了压裂充填防砂工艺参数,提高了防砂效果。

2.3致密气藏提高采收率技术不断升级,有效支撑规模稳产

苏里格气田的成功开发引领了中国致密气规模化发展进程。气田目前累积投产9000余口井、年产量规模在220亿~230亿m3,占全国总产气量的16%。“十三五”进入稳产期,针对多井低产、采收率偏低(约30%)的特点,以提高储量动用程度和气田采收率为核心,形成了两项技术系列。

2.3.1大面积低丰度气藏开发井网优化技术

通过刻画砂体规模尺度、压裂改造范围及气井泄压半径,进行井距优化;在评价砂体几何形态、地应力方位的基础上,明确井网几何形态;论证不同储量丰度区块的经济极限井网密度;形成以直井井网为主,主力层集中型储层采用水平井开发的井型组合。通过密井网区开发先导试验,证实富集区加密的开发效益仍优于非富集区的动用,论证了不同品位储量区的合理动用顺序,明确了加密至4口/km2后采收率可由600m×800m基础井网的30%提高为45%~50%,提升了15%~20%。

2.3.2致密气藏提高采收率配套技术

结合地质、气藏工程及改造工艺,形成了致密气藏提高采收率的一系列配套技术:明确了气井工作制度优化可提高采收率1%[10],老井未动用层改造可提高1%~2%,有利目标老井侧钻可提高1%~2%,低产期排水采气可提高2%~3%,即提高采收率综合配套技术可在井网优化的基础上再提升采收率5%~8%。

2.4页岩气、煤层气开发技术日趋成熟,提产降本效果显著

近年来,3500m以浅的海相页岩气开发技术基本成熟配套,产量迅速攀升,2016年实现产量27亿m3以上;煤层气产量也稳步增长,中高煤阶开发技术已经成熟配套,低煤阶开发首次获得突破。两类非常规气藏主体开发技术系列进展分述如下。

2.4.1页岩气开发技术

2.4.1.1基于开发尺度的页岩气储层评价技术

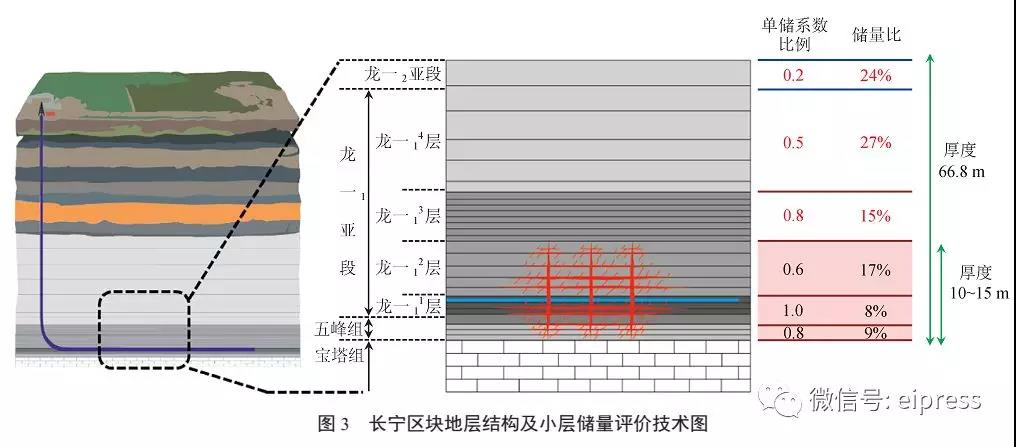

形成了主力开发层段小层划分技术,将纵向上研究尺度从几十米精细到几米,优化靶体位置至下志留统龙马溪组龙一11小层,同时形成了动态储量标定地质储量技术,评价四川盆地长宁动用层段储量丰度约4.13亿m3/km2,上奥陶统五峰组—龙一段储量丰度约12.3亿m3/km2。这些技术为页岩气有效开发提供了地质依据(图3)。

2.4.1.2 3500m以浅钻完井及储层改造技术

四川盆地及周缘3500m以浅页岩气资源量为2万亿m3,经过5年来的攻关和试验,完钻水平井233口,开发技术基本成熟配套,主要包括:以旋转地质导向为核心的优快钻井技术、以低黏滑溜水+低密度支撑剂为核心的体积改造技术及以大井组工厂化作业为核心的工程实施技术,使单井综合成本降低到5500万元以内,支撑了页岩气规模有效开发。

2.4.1.3气井开发指标评价及生产制度优化技术

建立了微裂缝+次裂缝+主裂缝多级次复合裂缝模型,形成概率性产能预测方法,提出了若干关键开发指标,有效指导了页岩气井生产。评价页岩气井单井累积产量平均为8070万m3,首年日产6.5万~10万m3,初始年递减率46%~62%,前3年递减率逐步下降到30%。形成裂缝、储层基质应力敏感定量描述方法,评价放压与控压两种生产方式对单井累积产量的影响。明确了最优生产方式,指出采用控压生产单井累积产量可提高逾30%。

2.4.1.4页岩气开发井距优化技术

提出有效裂缝长度动态预测方法,形成基于产量干扰分析的开发井距优化技术。研究表明,长宁—威远、昭通区块井距可从目前的400~500m缩小至300m,井控储量采出程度可由25%提高到35%左右。

2.4.2煤层气开发技术

中国目前已实现中高阶煤层气开发,主要开发技术基本成熟,包括:以地球物理和储层评价为主的煤储层描述技术、以水平井钻完井和压裂增产改造为主的提高单井产能技术、以排采和防煤粉技术为主的井筒排采技术及以生产剖面测试和动态监测为主的开发调整技术,助推了煤层气产业稳定发展。另一方面,低煤阶煤层气开发技术也获得重要进展,二连盆地吉煤4井应用填砂分层、低浓度胍胶技术,首次在低煤阶取得重大突破,有助于解放中石油矿权区内6.75万亿m3、占总量的51%低煤阶煤层气资源,开辟了煤层气勘探开发新领域。

2.5工程技术升级发展,有力支撑降本增效

天然气开发的快速推进,很大程度上受益于中国天然气工程技术的进步和发展。核心技术国产化、成本的大幅降低助推了天然气的效益开发,主要形成3个方面技术系列。

2.5.1大井组—多井型—工厂化钻井规模化应用

近年来,天然气开发井型从直井、丛式井,发展到平台水平井,目前天然气钻完井实现了大井组工厂化的根本性变革,钻井周期大幅缩短,降低了成本、提高了效率。在鄂尔多斯盆地东部,形成多井型大井组立体开发的典型代表,研发三维绕障、三维水平井轨迹控制、低摩阻钻井液等配套技术,最大单平台混合井组达15口井。至2016年底,多井型大井组累计应用1200个井丛,节约了大量土地。

2.5.2储层改造工艺、工具装备不断取得新突破

以往储层改造工艺以直井多层和水平井多段常规改造为主,体积改造是近年来兴起的新性储层改造技术。经过攻关实践,中国自主研发的体积改造技术成熟配套,已实现规模化应用,与“工厂化”作业模式结合,成为非常规低成本开发的关键技术。其主体技术为大通径桥塞分段压裂技术和低黏滑溜水液体体系,配套技术包括桥塞泵送与分簇射孔、连续混配与连续输砂、压裂液回收利用等。在工具装备方面,中国自行研制的可溶桥塞压裂技术已达到国际领先水平,实现了从技术模仿到技术引领的转变。2016年累计现场试验10井次,压裂141段,成功率达100%。

2.5.3形成适应多气藏类型的采气工艺技术系列

针对不同类型气藏的开发特征形成了相应的排水采气技术系列。如低压低丰度低渗气藏形成泡沫排水、速度管柱、柱塞气举等系列技术,疏松砂岩气藏形成泡排、井间互联气举技术,火山岩气藏形成泡沫排水、速度管柱技术,四川石炭系老气田采用电潜泵排水采气技术。橇装式、移动式排水采气设备的试验与应用,增加了排水采气的灵活性,节约了成本。

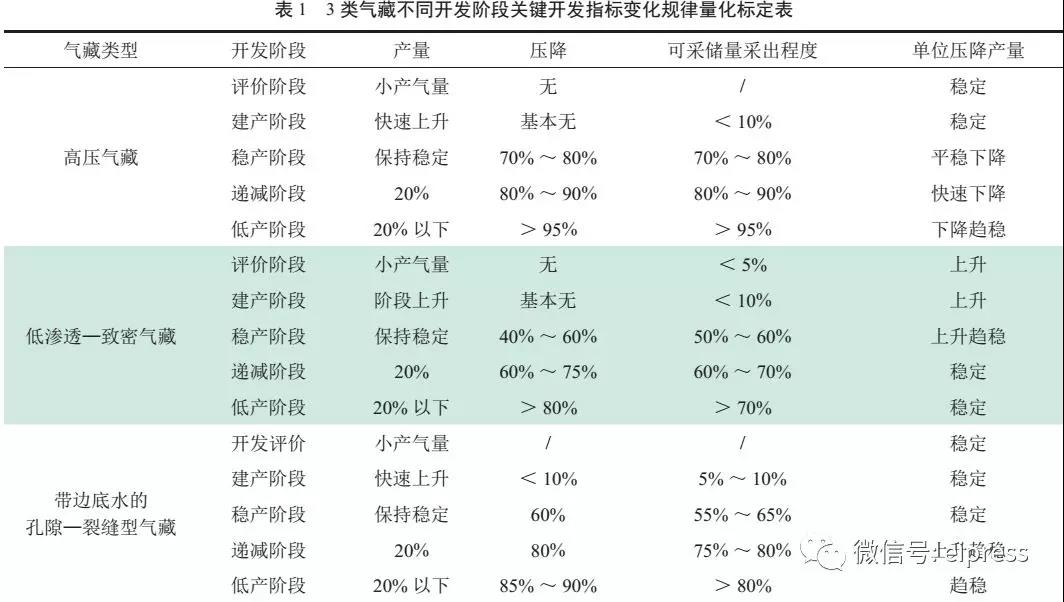

2.6建立开发决策体系,有效支撑天然气科学发展

随着气田开发程度的不断深入,逐步建立了较科学、完善的天然气开发决策体系:标定了主要类型气藏在不同开发阶段的关键指标体系,包括单位压降采气量、产量、采出程度等,为气藏开发设计提供了依据(表1);形成大型气田群长期稳产技术对策,以气田群整体开发效益最大化为原则,优化设计,实现了主力气田与卫星气田间的协同开发;建立了一套能够快速评价、突出效益、风险可控的开发战略规划决策支撑系统,包括多情景供气规模分析模型及全生命周期气藏技术经济评价方法,支撑了公司战略规划决策的有效制定。

3 天然气开发面临的挑战

随着开发的深入、油价的下跌和政策、环境的影响,受地质条件制约,国内气层优质储量比例降低,气田开发成本升高,非常规气藏效益开发难度加大,上游效益进一步压缩,主力气田稳产能力减弱,市场竞争越发激烈。结合技术、效益及管理等几方面,总结了中国天然气开发面临的6项挑战。

3.1储量与产量的比例发生变化,保持增速面临挑战

新增探明储量与当年产量比例由2005年的8降低到目前的5左右,持续上产的资源保障能力有所下降。新增储量中,低渗—致密等非常规储量占70%以上,优质储量比例偏低,平均标定采收率呈下降趋势。储量替代率是年新增探明可采储量与当年开采消耗储量的比值,反映储量的接替能力,已由4.5以上逐年降低至2.5左右,制约了产量的高速增长,未来中国将进入产量稳定增长期。

3.2主力气田稳产能力较弱,稳产形势面临挑战

根据国内天然气资源特点,除少数气田具有自然稳产能力外(如榆林南、克拉2),大部分气田稳产都需要新建产能来弥补,主要包括苏里格、靖边、疏松砂岩、火山岩等。苏里格气田已进入稳产期,气田综合递减率平均20%左右,保持每年250亿m3稳产,每年需弥补递减产能50亿m3,效益稳产面临挑战。涩北气田为典型的疏松砂岩气田,开发的主要挑战为出水和压力下降,目前近40%的层组产量递减率大于10%,整体综合递减率近5年在8%左右,长期稳产面临挑战。

3.3气田开发成本逐年上升,开发效益面临挑战

随着资源品位的降低和开发难度的增大,公司天然气完全成本由2011年的631元/千m3上升到2015年的883元/千m3,成本上涨252元/千m3,而气价同期上涨300元/千m3,即气价上升所带来的利润增益几乎被成本的上升所抵消。从全球资源型企业发展历程来看,依靠价格上升拉动的利润增长不可持续。随着技术发展与管理提升,综合成本降低是必然趋势,例如美国致密油综合成本由2013年的70美元/桶降低到目前的30美元/桶左右。

3.4非常规气开发取得突破,技术效益面临挑战

中国非常规气开发取得了长足的进步,但与北美对比来看,在钻完井、压裂改造技术以及单井开发效果等方面依然存在着较大差距(表2),在技术瓶颈突破以前,进一步降低钻井与压裂周期面临挑战。目前公司页岩气开发综合投资5500万元左右,考虑实际补贴,仍处于边际效益,随着补贴的降低,效益开发面临挑战。

3.5天然气效益链分配不均,上游效益面临挑战

天然气效益链分配不均,上游利润偏低。以长庆气区为例,将天然气从平均埋深3500m的复杂致密储层中采出,平均生产利润为0.4元/m3,而陕京线下游管道运输、北京燃气终端销售平均利润分别为0.35元/m3和0.6元/m3。下游工业用户用气价格中,省网与城市管网配气费占40%~50%,终端销售企业利润高于天然气生产与输送部分。公司近期仍以进一步控制成本、增加效益为主;中长期要强化产、运、销国家政策中利润切割的争取与引导,力争上游利润在总产业链中的比例。

3.6天然气供给气源多元化,市场竞争面临挑战

天然气供给气源呈现多元化。在国际气源供给方面,进口管道气、LNG均对自产气形成了竞争。多份长贸合同的签订保障了进口管道气的长期稳定供应,进口LNG的价格优势对自产气的供应形成了挑战,波罗的海干散货运价指数(BDI)由高峰期10000以上降到1000左右,大幅降低了LNG的运输成本。

在国内气源供给方面,形成了央企、地方企业、民营企业多元化竞争的天然气产业格局,地方政府积极参与,建设的LNG接收站主导了购销一体的布局结构,民企经营具有更强的灵活性。

4 天然气发展前景展望

立足天然气开发历程和国内外开发形势,从产量、需求、进口及未来天然气地位等4个方面对中国天然气工业发展进行展望。

4.1天然气产量迅速攀升,常规气与非常规气并举

2016年中国天然气总产量1371亿m3,2020年预计1800亿m3,2030年预计2520亿m3,将进入常规与非常规并重的发展阶段,表现为常规气稳定发展、致密气长期稳产、页岩气快速上产、煤层气稳步推进的发展态势。常规气2016年产量918亿m3,2020年预计1115亿m3,2030年预计1300亿m3。非常规气2016年产量453亿m3,2020年预计685亿m3,2030年预计1220亿m3,其中页岩气是产量增长主体。

4.1.1常规气稳定发展

常规气2017—2020年发展要充分结合新区突破、在建气田上产与已开发气田稳产,其中塔里木气区克深—大北气田群、库车山前勘探新区预计2020年新增产量50亿m3,四川气区川中震旦系、川东北高含硫、川西海相预计2020年新增产量120亿m3,深海海域预计2020年新增产量30亿m3。2020—2030年,目前已开发的常规气田大部分已进入递减期,新发现气田品质差,新建产能主要弥补递减,2030年保持产量缓慢增长至1300亿m3。

4.1.2致密气长期稳产

依靠鄂尔多斯盆地苏里格气田外围、神木气田及盆地东部的新区上产,预计致密气产量由2016年330亿m3增加到2020年的360亿m3,2020—2030年依靠勘探新区缓慢上产至400亿m3。苏里格外围主要包括苏里格东部及南部滚动扩边,预计2020年新增产量8亿m3。神木气田及盆地东部一期、二期方案设计规模18亿m3,预计2020年产量35亿m3,新增产量24亿m3。

4.1.3页岩气快速上产

依靠深层突破,中国页岩气将迎来跨越式发展。四川盆地及周缘3500m以浅的海相页岩气资源量2万亿m3,可工作面积3500km2,2020年可上产220亿~260亿m3;3500~4500m海相页岩气资源量10万亿m3,可工作面积达20000km2,技术和效益突破后,预计2030年产量可上升到600亿~800亿m3。

4.1.4煤层气稳步推进

煤层气以中高煤阶为主,预计产量可由2016年44亿m3增加至2020年75亿m3,其中中石油沁南、鄂东、蜀南筠连3个区域2020年可上产40亿m3,其他公司区块可由2016年28亿m3上产至2020年35亿m3。二连盆地、鸡西、白家海等低煤阶区块有望获得规模突破,助推2030年煤层气产量上产120亿m3。

4.2天然气需求旺盛,消费结构呈现多元化

预计2020年国内天然气需求量将为3000亿m3,2030年需求量将达5220亿m3。与发达国家相比,中国工业、发电及居民用气比例处于较低水平,未来天然气消费结构将呈现多元化发展:在节能减排政策的促进下,发电和工业燃料气代煤将加速,有望成为消费主体;城镇化持续推进,城市燃气消费量将随之稳定增长;在城镇化和价格优势两个因素的驱动下,天然气交通仍有发展潜力。

预计到2020年,中国天然气消费结构中,发电、工业燃料、城市燃气及交通运输分别占24.5%、32.0%、26.4%和16.3%,到2030年分别占30.0%、25.6%、20.2%和15.0%。

4.3天然气进口量上升,对外依存度加大

在全球能源市场供需宽松的背景下,进口管道气、进口LNG迎来新的机遇。长期贸易合同保障了进口管道气的长期稳定供应,进口LNG的快速发展使天然气洲际贸易规模化,并进一步缩小了国际三大消费市场的价格差距。进口气包括中亚的管道气以及广东大鹏和福建进口的LNG。中国天然气进口量预计2020年达到1200亿m3,对外依存度达到40%,2030年进口量将为2700亿m3左右,对外依存度将超过50%。

4.4天然气将成为能源结构调整的主要增长点

天然气作为最具潜力的清洁能源,是能源转型的主力军。近年来天然气需求完善,发展迅猛,在能源结构中的比例上升到6.2%,但远低于世界平均水平。相关规划明确提出,到2020年天然气在中国一次能源消费比重将达到10%。

未来中国将进入常规气与非常规气并重的发展阶段。天然气需求持续旺盛,将呈现出以发电气、工业燃料气、城市燃气及交通运输气为主体的消费结构多元化。

责任编辑:仁德财